生命保険に関する全国実態調査 日本人の保険加入率は89.8%、保険料支出は年平均37.1万円

公開日 2021年10月26日 更新日 2022年2月2日

3年に1度発表されている「生命保険に関する全国実態調査」(公益財団法人生命保険文化センター)が発表されました。

この調査は、一般家庭の生命保険加入状況を中心に、老後生活や万一の場合の生活保障に対する考え方などをまとめたものです。この調査をみると日本人の保険に対する嗜好、傾向がよく分かります。

今回は生命保険に関する全国実態調査の中から主なデータを抜粋してご紹介します。

なお、本調査は2021(令和3)年4月10日~5月16日に全国の世帯数2人一般世帯4,000サンプルの回答を集計した結果となっています。

(世帯主年齢平均:57.3歳、配偶者年齢平均:54.7歳、同居人数:3.1人、世帯年収平均:628万円)

以下の図表、データの出典はすべて、「公益財団法人生命保険文化センター 生命保険に関する全国実態調査」からのものです。

目次

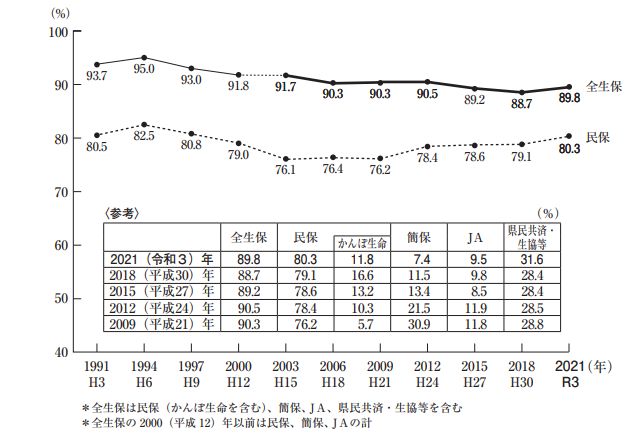

保険の世帯加入率は89.8%

生命保険の加入率について、なんらかの生命保険(個人年金保険を含む)に加入している世帯は89.8%となっています。

ここ20年ぐらいは概ね90%前後となっていて、全体的な加入率はあまり変わっていません。

しかし内訳をみると、度重なる不適切販売問題が発生した「かんぽ生命」や簡保が大きくシェアを落として、逆に民間生命保険、県民共済などが伸びているのがわかります。

なお世帯の平均加入件数は3.9件となっています。

【関連記事】

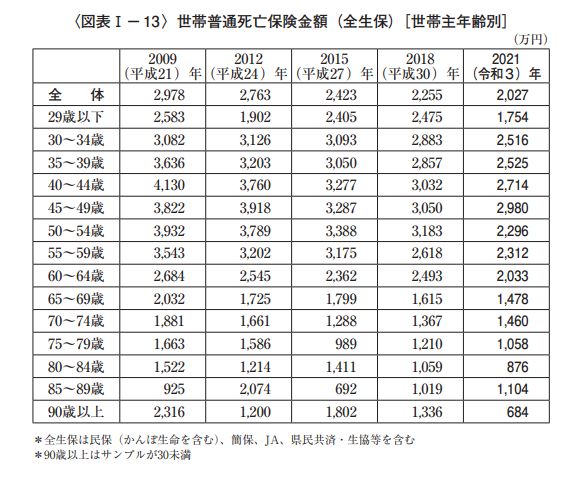

死亡保険金の平均は2,027万円 2009年比で30%も減少!

次に死亡保険をどれくらい掛けているのかを見てみましょう。

全世帯の死亡保障額の平均は、2,027万円となっています。2009年の調査時点では2,978万円ですから、わずか10年強で30%、1000万円近く下がっていることがわかります。

世帯人数の減少などにより死亡保険がそこまで必要なくなったこと、ネット生保や保険ショップの普及で単価の安い・保障額がそれほど大きくない保険への加入が進んだことなどが要因として考えられますが、死亡保険金額は毎回顕著に下落していて、前回調査と比較しても228万円も下がっています。

必要保障額の考え方 遺族年金などでカバーできない最小限の範囲内に

生命保険はある程度は必要だとは思いますが、配慮したいのが国の制度である遺族年金制度、それに持ち家の人は団体信用保険によって、遺族の一定の生活費や負債減免が図れることです。

いまの生活を維持するために必要な額だけで保険金を決めがちですが、国から支給される遺族年金と団体信用保険による住宅ローン免責で、案外それほど大きな保障がなくても、ある程度の生活水準を維持できるケースは多くあります。

家族に不自由させたくない一心からつい保障を厚めに考えがちですが、保険でカバーすべき範囲は必要最小限と割り切るのも一計です。

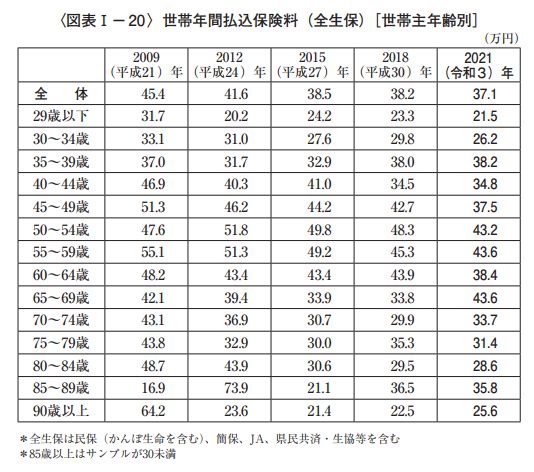

年間払込保険料の平均は37.1万円

次は年間払込保険料です。世帯の保険料が平均37.1万円となっています。

こちらもここ数年来「保険の見直し」が当たり前になってきつつあることからか、少しずつ減っていますね。2009年比だと約20%減です。

この保険料負担は、世帯年収全体からみるとどれくらいの割合を占めているのでしょうか。

厚生労働省の調査によると、現在の世帯年収の平均は552.3万円となっています。

【関連記事】

年収552.3万円のうち37.1万円ということは、世帯収入の6.7%も生命保険に費やしていることになりますね。そう考えると結構な割合です。

どんな保険に加入しているかにも寄りますが、自分に必要な保険をよく考えないで保険セールスマンの言うがまま鵜呑みに加入すると、とんでもないことになりかねません。

消費者側は自分でしっかり知識をもって自分に必要な保険を選ばないと、不要な保険や過大な金額の保険に入らされてしまいます。月額数千円でも、10年・20年と年数が積み重なれば数十万円の支出にもなります。よく考えて加入を検討しましょう。

【関連記事】

保険に対する考え方は人それぞれでしょうが、個人的には保険は「自分でリスク回避できないものにだけ最小限掛ける」もしくは「保険ならではの効用が得られるもののみ加入する」ものと考えています。それを意識するだけでかなり保険の金額は減らせるでしょう。

日本には遺族・障害・介護年金制度、健康保険制度など社会保険制度が充実していますから、保険の必要性はそこまで高いものばかりではありません。

特に個人的に、費用対効果の面であまりお勧めしないのは医療保険ですね。これは後述します。

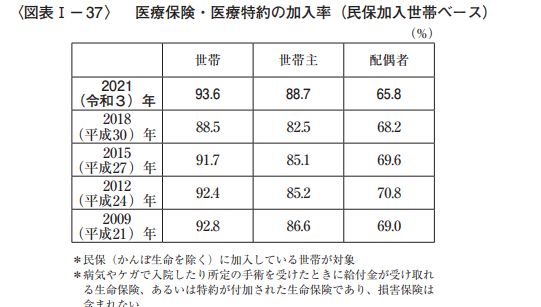

加入者が最も多いが、医療保険は最もお勧めしない

医療保険、医療特約は世帯加入率93.6%と非常に高い加入率となっています。

コロナの影響もあったのか、前回調査からみても5%以上と大きく伸びているのがわかります。

しかしながら個人的には、数ある保険の中で医療保険は最もお勧めしていません。

医療保険をお勧めしない二つの理由

お勧めしない理由のひとつ目は、日本には公的な医療保険があり、また高額な医療費が掛かったとしても高額医療費制度があるため、経済的なリスクがあまり大きくないことです。

高額医療費制度があるので、医療費の自己負担は一般的には10%以下、もっとも負担が大きい年収1160万円以上の方でも最大25%程度です。

【関連記事】

日本の場合、海外のように家計崩壊レベルの医療費になることは考えにくいのです。それを考えればある程度の貯蓄がある人には、わざわざ保険料を払ってリスクヘッジするようなものではありません。(逆に蓄えのない人は健康なうちに入っておくべきかもしれませんが・・・)

ふたつ目は、費用対効果を考えたときに元を取れるケースが非常に少ないことです。当社の事例だと、支払った保険料以上に医療給付金を受け取ったケースは100例に1あるかどうかぐらいでしょうか。それぐらい元を取るのが難しいです。

死亡保障であれば、いくら可能性が低いとはいえ万が一の際に家計が破綻するリスクがあるので最低限は加入しておくべきですが、経済合理性で考えれば医療保険は損をする可能性が高いです。

医療系の保険をお勧めするケースとしては、、

- 自分が働けないと生活が成り立たない個人事業主の人が、長期の入院を余儀なくされた場合の就労不能保険や所得補償保険に加入する場合

- 医師やエンジニアなどの技術職の方が、傷害保険に加入する場合

- 勤務先企業が福利厚生目的で用意した、団体契約の医療保険に加入することができる場合

などのように、加入に値する合理的な理由があるか、極めて契約者有利に加入できるかのどちらかのパターンに限られるかと思います。

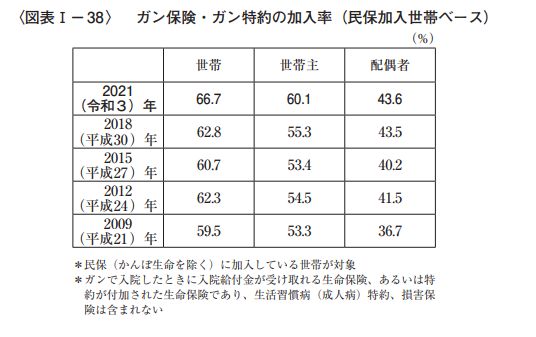

がん保険も66.7%と高い加入率

続いてがん保険です。がん保険も66.7%と世帯加入率が高く、前回調査と比較して3.9%増えています。

がん保険については市場トップシェアを誇るアフラックの知名度が抜群ですが、2人に1人はガンになる時代と大々的にCMしてがん保険への加入を誘っています。がん保険CMをテレビで見ない日はありませんから、そういった認知度も大きな要因かもしれません。

ただしこれも数字のマジックがあり、2人に1人がガンになるのは男女ともに80代になってからの話であることは、CMなどで語られることはまずありません。統計的にみれば、60歳までの現役世代のうちにガンになる確率は10人に1人以下に過ぎません。それを踏まえても必要かどうか?を考慮するべきです。

【関連記事】

とはいえ、がん保険は医療保険に比べると遥かに経済合理性のある、「元が取れやすい」保険であることも事実です。

特に最近では「がん治療を受けている限り給付金が毎月払われる」タイプの保険が出てきています。

抗がん剤・ホルモン剤、放射線治療などの化学療法は、長いと治療期間が数年以上に及ぶことがありますし、治療に専念すると就労が維持できない場合もあるでしょう。そう考えると、がん保険の給付金で医療費のみならず、治療中の生活費も賄うことが出来れば合理的です。

2021年10月現在では、安い掛け捨ての保険でも治療給付金タイプのものが出てきています。逆に10年以上前の保険だと、5日以上の入院しないと給付金が下りないというような、殆ど役に立たない商品もあったりします。

がん保険に関しては、昔加入したままのものがあれば、解約や掛け直しも含めて見直したほうがいいと思います。

個人年金型の保険の加入者は、20代~30代前半で大幅増加

最後は個人年金保険についてみてみましょう。2009年時点と比べると顕著なのが、20代と30代前半の加入率の増加です。29歳以下は3.7%から16.3%に、30~34歳は12.2%から24.4%と何れも大幅に加入率が上がっているのがわかります。

これは2019年ごろに話題になった年金2,000万円不足問題をはじめ、若年世代の将来への不安が大きな要因だと思われます。

【関連記事】

個人年金保険は、商品仕様の差が非常に大きい

ただし、こちらも注意が必要です。個人年金保険は、いいものとそうでないものの仕様の差が非常に大きいのです。

ある商品は某証券会社のアクティブ型投信と同じ海外株式中心型となっていて、過去10年の平均年利10%以上の運用実績を公表しているようなハイパフォーマンスなものもあれば、またある商品はどう運用されているかも全く分からない、過去実績も芳しくない・・というものもあります。まさに玉石混合です。

ただ押しなべて言えることは、「積極的に投資がしたい」のであれば、iDeCoやNISAのような税制優遇のある制度を優先して検討したほうがいいということです。

個人事業主の方であれば、小規模企業共済などもいいですね。「所得控除」の対象になったり運用益が非課税になったりするので、自分の将来資金を用立てつつ節税までできてしまうのです。

個人年金保険にも生命保険料控除がありますが、全額できるわけではありません。前述したような突出した運用実績が出ているもの以外は、敢えて国内の個人年金保険を選ぶメリットは何もないと思います。

もし個人年金保険の加入を検討するなら、設計書記載の推移表やその保険の構造、投資先、過去運用実績などを必ずチェックするようにしましょう。

まとめ

今回は「生命保険に関する全国実態調査 保険加入率は89.8%、保険料支出は年平均37.1万円」と題して、統計から見えてくる個人保険の加入トレンドをご紹介しました。

これだけ多くの資金が生命保険に流れ込んでいるのだから、せめて加入者の方には有用なものだけを選んでほしいと心から思います。

そして、保険会社や保険セールスだけが喜ぶような、契約者に不利な保険もたくさんあることも事実です。まずは売り手の言葉に惑わされずにご自身がどんな保険に入るべきなのかを考えてみてください。

ご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【関連記事】

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。