経営者保険は経営リスクの対策として有効!|加入するメリット・デメリットや選び方のコツを紹介!

公開日 2023年4月23日 更新日 2023年6月25日

中小企業の経営者は、自分自身に万が一のことがあったときの売上減少や借入金の返済など、様々なリスクに対処する必要があります。また、死亡時や勇退時に支給される退職金の財源確保も、経営者にとっては悩ましい問題ではないでしょうか。

経営者のリスクマネジメントにおいて、役立つのが「経営者保険」です。本記事では、経営者保険の特徴や種類、加入によるメリット・デメリットなどを詳しく解説します。

経営者保険とは

経営者保険とは、企業の経営者や役員、後継者などが加入する保険です。法人保険や役員保険、キーマン保険と呼ばれることもあります。

経営者保険の主な加入目的は、経営者・役員が死亡したときや病気・けがによる入院・長期療養が必要になったときのリスク対策です。

また、途中で解約したときに解約返戻金を受け取れる商品や、保険期間が満了したときに満期保険金を受け取れる商品もあります。そのため、勇退退職金や死亡退職金、弔慰金を支払う財源を確保するときも、経営者保険は役立つのです。

経営者保険の仕組み

経営者保険には、人に関わるリスクに備えられる「生命保険」と、モノや財産に関わる損害に備えられる「損害保険」があります。経営者保険という場合、生命保険を指すのが一般的です。

生命保険は、被保険者(保険の対象となる人)が亡くなったときや所定の高度障害状態になったときに、死亡・高度障害保険金が支払われる保険商品です。

経営者向けの生命保険は、契約者や被保険者、保険金受取人を、以下のように指定して加入するのが一般的です。

- 契約者:法人

- 被保険者:経営者、役員

- 保険金受取人:法人

※加入目的や商品によっては、保険金受取人を経営者・役員の遺族や後継者に指名することもあります

なお、経営者保険という名称ではあるものの、個人事業主でも加入できます。

経営者保険で対処できるリスク

経営者が考えるべき経営リスクは、以下のとおりです。

【経営者が考えるべき経営リスク】

- 経営者が死亡した場合や働けなくなった場合のリスク

- 退職金の財源が不足するリスク

- 事業承継・相続のリスク

- 病気やけがで入院・長期療養となるリスク

それぞれのリスクや経営者保険で備えられる理由を見ていきましょう。

経営者が死亡した場合や働けなくなった場合のリスク

中小企業や個人事業主の場合、経営者1人の信用で経営が成り立っていることもあります。そのような場合、経営者に万が一のことがあると、後継者が事業を継続しようとしても、取引先や金融機関からの信用が低下して経営が苦しくなるかもしれません。

たとえば、取引の信用が低下すると「支払サイトを短縮してほしい(支払期限の短縮化)」「決済方法を手形から現金に変更してほしい」などと要請されることがあります。

また、金融期間から借り入れをしている場合、後継者の手腕や企業の財務状況などによっては、借入条件の変更や早期返済を迫られるかもしれません。

経営者保険に加入すると、代表者が万が一のときには死亡保険金や障害給付金を受け取ることができ、事業の継続や借入金の返済などの資金源にできます。従って、取引先や金融機関の信用維持に大いに役立ちます。

退職金の財源が不足するリスク

経営者や役員の退職金を支払う場合、財源を確保しなければなりません。しかし、中小企業の多くは内部留保や資産で、退職金の財源を確保するのが困難であるのが実情です。

経営者や役員が勇退するタイミングで、満期保険金や解約返戻金を受け取れるように経営者保険に加入することで、勇退退職金の財源を確保できます。

また、経営者が亡くなったときの死亡退職金の財源を準備することも可能です。経営者が亡くなったとき、経営者保険の死亡保険金を財源として死亡退職金を支給することで、残された家族の生活費を準備できます。

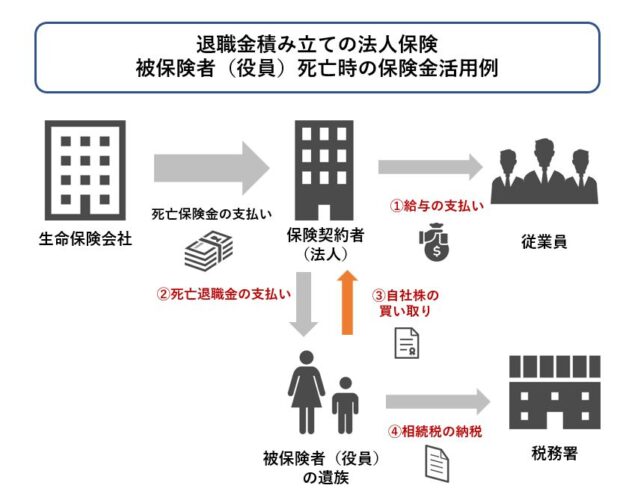

事業承継・相続のリスク

亡くなった経営者が保有していた会社の株式は、相続財産となります。会社の後継者が株式を相続すると、相続税の負担が重くなる可能性があるため注意が必要です。

特に遺産の大部分を会社の株式が占めている場合、後継者が株式を相続すると、他の相続人から遺留分を侵害されたと主張され、金銭の支払いを要求されるかもしれません。

会社の株式を相続する人が、他の相続人に対して代償金を支払う「代償分割」をする方法もありますが、まとまった資金が必要なければ適わないケースがほとんどです。

経営者保険に加入していれば、経営者が亡くなったときに支払われる死亡保険金で、会社は後継者から自社株を買い取ることができます。そして、後継者は会社から受け取った株式の買取代金を相続税の納税資金に充てることが可能です。

これらを組み合わせると、以下のイメージ図のようになります。

また、後継者や遺族を受取人にして経営者保険に加入することで、経営者が万一のときに受け取れる保険金を、相続税の納税資金や代償分割時の代償金の資金源にする方法もあります。

病気やけがで入院・長期療養となるリスク

企業経営を担う経営者が病気やけがにより長期入院や療養が必要になると、企業に大きな損害が生じる恐れがあります。

また、経営者が連帯保証人となっている金融機関からの借り入れがある場合、さらに負担が重くなる恐れがあります。病気・けがによる療養で業績が悪化して借入金の返済が滞ると、連帯保証人である経営者本人に返済を迫られることがあるためです。

入院や療養による医療費の負担に借入金の返済負担が重ねると、経営者本人に大きな負担となりかねなません。

医療保険に加入していると、経営者が病気やけがになった際は給付金を受け取ることができ、企業の損失補填や借入金の返済、医療費の支払いなどの資金源を準備できます。

経営者が検討しておきたい保険の種類

続いて、経営者や個人事業主が検討しておきたい経営者保険(生命保険)を見ていきましょう。ここでご紹介する保険の種類は、以下の通りです。

【経営者が検討しておきたい保険の種類】

- 定期保険

- 養老保険

- 医療保険・がん保険

- 終身保険

それぞれの保障内容や活用方法を解説します。

定期保険

定期保険は、保険期間が一定である生命保険です。保険期間中に被保険者が亡くなったときや所定の高度障害状態になったとき、死亡・高度障害保険金が支払われます。

定期保険には「掛け捨て型」と「積立型」があります。掛け捨て型は保険料が割安である代わりに、保険期間の途中で解約しても、解約返戻金はないかあってもごくわずかです。

一方の積立型は、基本的に解約すると解約返戻金を受け取れますが、保険料や掛け捨て型よりも割高となります。

定期保険の主な加入目的は、以下のとおりです。

|

【保険加入の目的】 ● 事業保障対策 ● 勇退退職金や死亡退職金、弔慰金の財源確保 ● 事業承継・相続対策 |

定期保険には「長期平準定期保険」「逓増定期保険」「収入保障保険」といった種類があり、加入目的に応じて最適な保険種類を選び分ける必要があります。

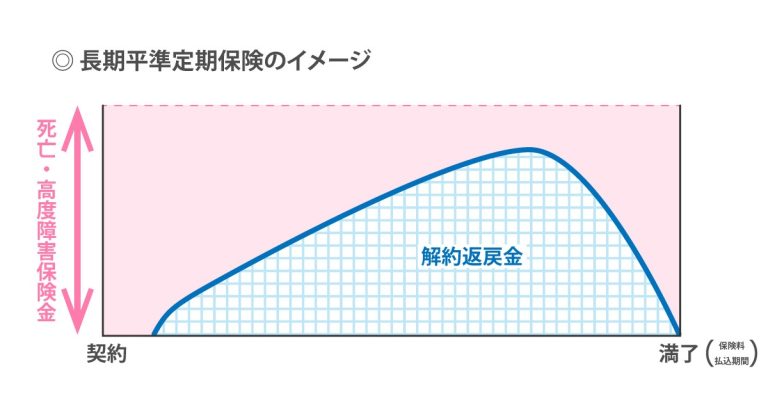

長期平準定期保険

長期平準定期保険は、通常の定期保険よりも保険期間がとても長く、「90歳代〜100歳まで」と非常に長期間であることが一般的です。

長期平準定期保険の解約返戻金は、契約後は緩やかに上昇し、一定期間が経過するとピークを迎えますが、その後は低下していき満了時にはなくなります。

長期平準定期保険に加入すると、万が一に備えながら解約返戻金という帳簿外の資産を形成できるため、事業保障や事業承継対策だけでなく、退職金の財源確保にも活用が可能です。

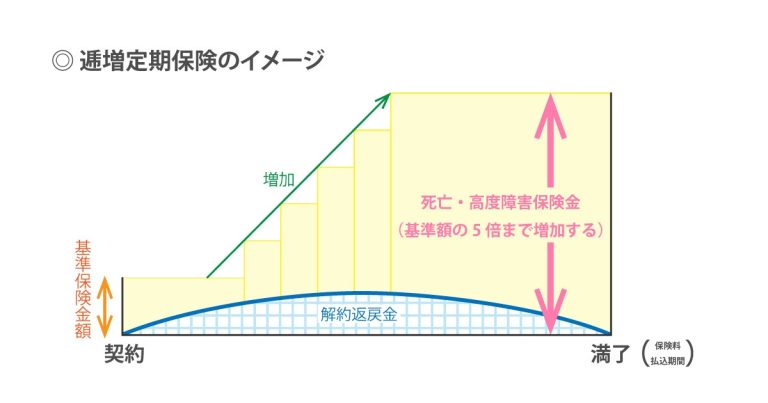

逓増定期保険

逓増定期保険は、加入してから一定期間が経過するごとに、基準保険金額が段階的に増加する定期保険です。保険金額は、基準保険金額から最大5倍程度まで増加します。

逓増定期保険にも解約返戻金があるため、長期平準定期保険と同じく事業保障から退職金の財源確保まで幅広く活用できます。

逓増定期保険の解約返戻金は、契約してから5〜10年後にピークとなるのが一般的です。従って解約返戻率は、長期平準定期保険よりも早くピークに達する傾向があります。

収入保障保険、

収入保障保険は、死亡・高度障害保険金を年金形式で受け取れる定期保険です。

収入保障保険を保険期間の途中で解約しても、解約返戻金はありません。また、保険金の受取総額は加入当初がもっとも大きく、保険期間の経過に伴って減少していきます。

そのため、通常の定期保険よりも割安な保険料で万が一に備えることが可能です。

養老保険

養老保険は、保険期間が満了すると満期保険金が支払われる保険です。保険期間中に被保険者である経営者や役員が亡くなったときは、死亡保険金を受け取れます。

満期保険金と死亡保険金は同額であり、1つの契約で経営者の勇退退職金と死亡退職金、弔慰金の財源を準備できます。

また、従業員の定年退職金や死亡退職金の財源を確保するために、全従業員を被保険者にして養老保険に加入することも可能です(福利厚生プラン)。

|

【保険加入の目的】 ● 勇退退職金や死亡退職金、弔慰金の財源確保 ● 福利厚生制度の整備 |

医療保険・がん保険

医療保険は、経営者の病気やけがによる入院・手術を保障する保険です。特約を付けることで、先進医療やがん治療、通院治療などにも備えられます。

がん保険は、経営者にがんが見つかったときや、がん治療による長期の療養に備えることができる保険です。

医療保険やがん保険に加入することで、経営者が入院や長期療養をするときの事業資金や借入金の返済原資を確保できます。

また、従業員の福利厚生制度を充実させるために、医療保険やがん保険に加入する企業もあります。

|

【保険加入の目的】 ● 福利厚生制度の充実 ● 事業保障資金の確保 |

終身保険

終身保険は、一生涯にわたって死亡と高度障害状態に備えられる生命保険です。そのため、終身保険に加入することで、事業保障資金や死亡退職金などの財源を確保するときに役立ちます。

終身保険を途中で解約すると解約返戻金を受け取れるため、退職金の財源も準備できます。

また、勇退時に契約者を法人から個人に変更することで、事業承継や相続資金の財源としても活用が可能です。

|

【保険加入の目的】 ● 事業保障資金の確保 ● 勇退退職金や死亡退職金、弔慰金の財源確保 ● 事業承継・相続対策 |

経営者が保険に入るメリット

では、経営者保険に加入するとどのようなメリットを得られるのでしょうか。主なメリットは、以下の2点です。

|

【経営者が保険に入るメリット】 ● 経営者が抱える様々なリスクに備えられる ● 税金対策として活用ができる |

ひとつずつ解説します。

経営者が抱える様々なリスクに備えられる

中小企業や個人事業主の場合、経営者が亡くなったときや病気・けがで長期の療養が必要になったときに、業績が大きく傾いて経営危機に陥るリスクは高いといえるでしょう。

また、利益が潤沢ではなく、経営者や役員の勇退退職金や死亡退職金の財源確保が困難である中小企業は少なくありません。

経営者保険に加入すると、経営者に万が一のことがあったときの、事業の継続や借入金の返済に充てるための資金を準備できます。

また、貯蓄性のある商品を選ぶと、死亡保険金や満期保険金、解約返戻金などで退職金の財源にすることが可能です。

保険料の全部または一部を損金に算入できる

経営者保険の中には、保険料の一部または全部を損金に算入できるものがあります。

損金に算入された保険料の分だけ課税所得が減ります。保険料を損金に算入することで、法人税をはじめとした税金の負担を軽減する効果が期待できるのも、メリットの1つです。

たとえば、定期保険の場合、損金に算入できる保険料は、以下の通りピーク時の解約返戻率に応じて決まります。解約返戻率(%)は「解約返戻金の受取額÷払込保険料総額×100」で計算します。

|

ピーク時の解約返戻率 |

保険料の取扱い |

|

50%以下 |

全額損金 |

|

50%~70%以下 |

6割損金 |

|

70%~85%以下 |

4割損金 |

|

85%超 |

保険開始から10年間→1割損金 11年目以降→3割損金 |

ただし、損金に算入した保険料がある場合、保険金や給付金、解約返戻金を受け取ったとき、一部または全部が益金に計上され、課税対象となります。

そのため、保険料を払い込んだ期の利益にかかる税金の支払いを、将来に先延ばしする「課税の繰り延べ」である点は理解しておく必要があるでしょう。この点は、以下の記事で詳しく解説していますので、参考にされてください。

経営者が保険に入るデメリット

様々なリスクに対処できる経営者保険ですが、もちろんデメリットもあります。主なデメリットは、以下の2点です。

|

【経営者が保険に入るデメリット】 ● 保険料の支払いで資金繰りが悪化する恐れがある ● 解約のタイミング次第で損する可能性がある |

ひとつずつ見ていきましょう。

保険料の支払いで資金繰りが悪化する恐れがある

経営者保険に加入したあとは、定期的に保険料を支払っていきます。

保障が手厚いほど、保険料の支払い額も大きくなります。必要以上の経営者保険に加入すると、保険料負担が重くなり企業の資金繰りが悪化して経営が苦しくなりかねません。

「法人税の支払いを先送りにできれば資金繰りが改善される 」という営業トークを耳にしたことがある方もいらっしゃるでしょう。

しかし、実際は支払った保険料の分だけキャッシュが減るため、安易な課税の繰り延べはかえって資金繰りの悪化を招く要因となります。

そのため、資金繰りの改善や税負担の軽減を主な目的として経営者保険に加入するのはおすすめできません。

解約のタイミング次第で損する可能性がある

解約するタイミングによって解約返戻金の受取額は異なります。積み立てタイプの経営者保険は一般的に、ごく短期間で解約してしまうと解約返戻金が払込保険料の総額を大幅に下回ります。

契約から間もないときに、売上の急落や資金繰りの悪化などで突発的な資金需要が発生すると、解約返戻金が極端に少ないタイミングでの解約を余儀なくされるケースがあります。

あらかじめ解約するタイミングを想定して契約しても、会社の売上や財務状況によっては計画どおりにいかないかもしれません。

それに「米ドル建て」や「変額」など、為替や市場金利、運用成果などの要素で解約返戻金(率)が変動するタイプだと、大きく増える可能性もある代わりに、損する可能性もあります。

解約のタイミングは、自社の内部状況や外部環境の変化を見極めて、柔軟に検討しましょう。

経営者保険を選ぶときのコツ

経営者保険を選ぶときの主なコツは、以下の3点です。

【経営者保険を選ぶときのコツ】

- 会社の財務悪化を招く保険になっていないか確認する

- 加入目的を明確にする

- 経営者保険に詳しいプロに相談する

それぞれについて解説します。

会社の財務悪化を招く保険になっていないか確認する

いくら魅力的な内容であっても、保険料負担が重く、企業の資金繰りに悪影響を与えてしまっては本末転倒です。

そのため経営者保険を検討する際は、自社の財務状況を確認のうえ、無理なく支払っていける保険料の範囲内に収める必要があります。

自社の財務状況に余裕がない場合、保険料が割高な積立型の商品に無理して加入すると、早期解約リスクが発生しやすくなります。そのため、保険料が割安な掛け捨て型の商品を選び、本当に必要な保障だけを確保する方法がよいかもしれません。

保険加入が会社の財務リスクになってしまっては本末転倒です。継続的に無理なく支払っていける保険料の範囲内で、自社に相応しい商品を選ぶとよいでしょう。

加入目的を明確にする

そもそも何のために経営者保険に加入するのか?

その目的が明確でないと、適切な商品や保障内容を決められません。商品を検討する前に、まずは経営者保険に加入する目的をはっきりさせることが大切です。

例えば、「経営者に万一のことがあったときのリスクに長期的に備えながら、勇退退職金の準備をしたい」のであれば、長期平準定期保険や養老保険などが主な選択肢となります。

「できるだけ保険料負担を抑えて、万一のときの事業保障資金を優先して確保したい」のであれば、積立型よりも保険料が割安な掛け捨て型の定期保険を検討するとよいでしょう。

このように、経営者保険の加入で達成したことを考えると、商品の候補を絞りやすくなります。

経営者保険に詳しい専門家に相談する

経営者保険は、個人向けの保険とはまったく異なる商品です。商品や保障内容を決めるときは、商品知識だけでなく税務や企業経営なども幅広く理解していなければなりません。

多忙を極める経営者が、自力で商品を選ぶのは現実的ではないでしょう。そこで、経営者保険を検討する際は、法人向けの保険を熟知した専門家に相談してはいかがでしょうか。

「経営者保険に詳しい専門家への相談」に関しては、以下の記事で詳しく解説していますので、参考にされてください。

トータス・ウィンズでは、10社以上の保険会社の商品を取り扱っています。豊富な選択肢の中から、商法・民法・税法・経営・人生などの様々視点をもとに、お客様に適していると考えられる商品や組み合わせを提案させていただきます。

企業経営におけるリスクに備え、経営基盤をより強固にしたいと考えている方は、トータス・ウィンズまでお気軽にご相談ください。

まとめ

経営者保険は「経営者や役員が万一のときの事業保障資金」「死亡時や勇退時に支給される退職金の財源確保」「後継者への事業承継や家族への相続対策」など、幅広く活用が可能です。

経営者保険には定期保険や養老保険、終身保険など様々な種類があるため、加入目的と保険料の予算を考えたうえで、商品を選びましょう。

優先して備えるべきリスクや適切な商品の判断が難しいと感じている方は、法人保険の専門家に相談することをお勧めします。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。