法人保険で退職金を準備するメリット・デメリット|保険の種類や事例も解説

公開日 2023年5月27日 更新日 2023年6月25日

中小企業の退職金準備の方法には、国の制度や共済に加え、生命保険の活用があります。

上手に生命保険を活用するには、「紹介されたから」「今期の法人税を抑えたいから」などではなく、「自社の経営状況に合っているか」「経営者の考え方にあっているか」という視点で保険商品等を選ぶことがポイントです。

創業年数や会社規模、社員数、役員の年齢、平均年齢、定着率など、一つとして同じ会社はありません。本記事では、役員向け、従業員向けに分けて、いろいろな保険商品等をご紹介します。

目次 [hide]

知っておきたい2種類の退職金

退職金には、次の2種類あります。

- 勇退退職金

- 死亡退職金

1つ目は、退職者本人に対して支払われる「勇退退職金」です。要するに一般的な退職金のことで、退職時にこれまでの功労に対して支払うものです。退職後の生活保障が目的となります。

2つ目は、亡くなられた人に支給されるはずであった退職金を、亡くなられた人の遺族に対して支払われる「死亡退職金」です。こちらは、遺族の生活保障が目的となります。

|

勇退退職金 |

死亡退職金 |

|

● 退職時に支払われる ● 本人に対して支給される ● 退職後の生活の保障 |

● 死亡時に支払われる ● 遺族に対して支給される ● 遺族の生活の保障 |

勇退退職金

「勇退退職金」は役員や従業員の退職時に支払われ、退職後の生活保障となります。退職金の支払いのためには、会社にとって大きな資金が必要です。一般的な退職金の水準は以下のとおりです。

【退職事由別・企業規模別平均退職給付額】

|

勤続年数 |

定年退職 |

||

|

従業員50~99人 |

従業員100~499人 |

従業員500~999人 |

|

|

20年 |

422.0万円 |

570.8万円 |

724.9万円 |

|

25年 |

691.4万円 |

960.0万円 |

1054.0万円 |

|

30年 |

1079.2万円 |

1250.3万円 |

1330.6万円 |

|

35年 |

1127.7万円 |

1643.0万円 |

1875.6万円 |

|

40年 |

1428.8万円 |

1708.5万円 |

1745.9万円 |

(出所:人事院「令和3年度民間企業退職給付調査」)

上記のデータは一般的な退職金の平均データですが、役員の退職金はさらに高額になりがちです。

退職金のための潤沢なお金があるなら別ですが、計画的に準備しないと、退職金の支払いが会社経営に大きな影響を及ぼしかねません。退職金の準備に適した保険商品等を活用することで、財源の計画的な確保が可能です。

死亡退職金

「死亡退職金」とは、亡くなられた人が生きていれば退職金として支給されるはずであったお金を、亡くなられた人の遺族に支払うものです。

勇退退職金はある程度支払いをする時期が見通せますが、死亡退職金については、支払う時期の予測ができません。予期せぬタイミングで亡くなることもあるため、死亡退職金はいつ亡くなっても支払えるようにしておかなければなりません。

会社で積立てているだけだと、まだ十分に積立できていないときに亡くなった場合、運転資金を充てて支払うことになる可能性があります。また、他に大きな支出があれば積立額をそちらの支払いに充ててしまい、退職金の原資がなくなってしまうケースもあるかもしれません。

その点、退職金の準備として生命保険を活用すると死亡保険金が死亡退職金の原資となり支払いに充てることが可能です。

法人保険で退職金を準備するメリット

法人保険で退職金を準備するメリットとして、以下の3つが挙げられます。

- 2種類の退職金をカバーできる

- 税金対策できる

- 急な資金繰りに対応できる

2種類の退職金をカバーできる

退職金には勇退退職金と死亡退職金の2つがありますが、貯蓄性のある生命保険を活用すれば、そのどちらにも準備できます。

生命保険には本来、死亡保障があるので、死亡時には死亡保険金を死亡退職金支払いの原資にできます。また、退職時に解約することで解約返戻金を勇退退職金の原資にすることが可能です。このように生命保険を活用すると一つの商品でどちらも準備できます。

退職金準備として生命保険を活用するには、法人が契約者として生命保険に加入する形態となります。ただし、生命保険は加入後一定期間経過しないと返戻率が低いので、十分な財源とはいえません。あくまでも中長期に継続することが前提ですので、会社の財政を圧迫しないように保険料を払っていくことが大切です。

税金対策できる

法人が支払った保険料は、法人税の計算上で、一部または全部を損金として計上でき、法人税を抑えることにつながります。個人の場合、支払った保険料は生命保険料控除しか受けられないので、損金算入できる点は法人の有利なところです。

損金算入できる金額は、契約した保険商品の解約返戻金のピーク時(最高解約返戻率)によって以下の表のとおりです。

|

最高解約返戻率 |

損金の割合 |

|

50%以下 |

全額 |

|

50%超、70%以下 |

60%(契約期間の4割迄) |

|

70%超、85%以下 |

40%(契約期間の4割迄) |

|

85%超 |

保険料×最高解約返戻率×0.1(契約開始から10年) |

損金処理している期間は会社の利益を圧縮でき、法人税も少なくなりますが、解約返戻金を受け取ったり、死亡保険金を受け取ったりするときは企業会計上は雑収入となり、法人税計算上では益金となる点に注意が必要です。

つまり、保険料を払っているときに損金扱いにできていたのは、受取時までの税金の繰り延べに過ぎず、長い目で見れば節税とはいえないのです。

急な資金繰りに対応できる

企業経営では、急にお金が必要なときもあります。そんなとき、資金調達の方法として「契約者貸付」があります。

これは解約返戻金のおおよそ90%までを借りられる制度であり、無担保、無審査で借りることが可能です。解約ではないので、契約者貸付を受けている間も、保障は変わりなく継続します。

手続きも簡単で、1週間ほどで借りられます。資金使途も自由であるため、様々な資金に利用することが可能です。

契約者貸付は金利をつけて返済することになりますが、 いつ返済しても良いため、資金に余裕があるときに返済すればよいのも特徴です。返済しないで死亡した場合には、死亡保険金から借入金と利息をのぞいた残額が支払われます。

なお返済せずに解約したときは、解約返戻金から借入金と金利をのぞいた残額が支払われる仕組みです。

法人保険で退職金を準備するデメリット

法人保険で退職金を準備するデメリットとして、以下の3つが挙げられます。

- キャッシュフローに影響する

- 短期解約は元本割れする

- 「損金不算入」に留意する

キャッシュフローに影響する

法人契約の生命保険の保険料の支払いは長期間にわたるので、継続的な保険料の支払いがキャッシュフローに影響を与えかねません。

当期に利益が出ているからといって、「法人税を抑えたいから」と高額な法人保険に加入したとしても、翌期以降も保険料の支払いは続きます。高額な保険料の支払いが企業財務を苦しめる可能性も否定できません。

生命保険は中長期的に継続するのが前提です。解約をしないと現金化できないこと、解約すると保障もなくなってしまうことなどからもわかるように、流動性が低い点にご注意ください。

法人保険への加入を検討する場合は、会社のキャッシュフローへの影響をしっかり考慮し、経営に悪影響を及ぼさないようにしましょう。そのためにも加入前に保険料を慎重に検討することが必要です。

短期解約は元本割れする

生命保険は短期に解約すると大きく元本割れしてしまいます。その理由は、保険契約には診査や事務手続きの費用などさまざまなコストが発生するので、これらの初期費用を保険料から少しずつ回収するようになっているからです。

仮に早期に解約されてしまうとこれらの費用の回収ができなくなるため、これらの費用を差し引いて「解約返戻金」として支給することになっています。そのため早期の解約の場合には解約返戻金が低く抑えられているのです。

貯蓄型の生命保険を活用する際には、キャッシュフロー上、無理のない保険料となるよう注意しなければなりません。法人税を抑える目的で高額な生命保険に加入してもキャッシュフローが悪化し高額な保険料が払えず、結果として早期に解約することになれば現金が目減りするため、元も子もなくなってしまいます。

「損金不算入」に留意する

これはデメリットというより注意事項ですが、「損金不算入」に留意する必要があります。

従業員への退職金は損金扱いになります。また、役員への退職金も不相当に高額でなければ損金扱いにすることが可能です。

本来、退職金額は会社が自由に決められますが、役員の退職金額が不相当に高額であると判断された場合は、損金に算入できなくなります。

役員退職金額を決める方法の一つに、退任時の最終報酬月額に在任年数と役位別功績倍率をかけて計算する功績倍率方式が挙げられます。役位別功績倍率は社長は3.0、専務は2.5といったように役位別に倍率を決める方法です。

|

功績倍率方式(退任時の最終報酬月額方式) 最終報酬月額 × 在任年数 × 役位別功績倍率 |

役員退職金が適正か過大かは、退職金規程に決められた内容と照らし合わせて支払額を考慮するので、退職金規程を作成し、規程に従って支給している根拠を示す必要があります。

税務署からの指摘が入った場合に、金額の根拠を提示できるようにしておくのがポイントです。

【役員向け】退職金準備に最適な共済、法人保険の種類

役員の退職金準備に向いている法人保険の種類は、以下のとおりです。

|

保険の種類 |

特徴 |

|

小規模企業共済 |

小規模の会社役員や個人事業主が個人加入できる共済 掛金が全額所得控除となる |

|

逓増定期保険 |

5年~10年後ぐらいに退職を考えている役員向きの法人保険 |

|

長期平準定期保険 |

退職時期が20年~30年後の役員向きの法人保険 |

|

全額損金定期保険 |

生活保障や介護保障等も必要と考えている役員向けの法人保険 |

小規模企業共済

小規模企業共済は独立行政法人 中小企業基盤整備機構が運営する共済制度です。

加入できるのは一定以下の小規模の会社役員や個人事業主です。

|

・建設業、製造業、運輸業、宿泊業・娯楽業、不動産業、農業などは、会社等の役員または従業員が 20人以下の個人事業主 ・商業、宿泊業・娯楽業を除くサービス業は、従業員が5人以下の個人事業主または会社等の役員 ・組合員が20人以下の企業組合の役員及び従業員が20人以下の協業組合の役員 ・従業員が20人以下で、主として農業の経営を行う農事組合法人の役員 ・従業員が5人以下の弁護士法人、税理士法人等の士業法人の社員 ほか |

これは、法人保険ではなく、役員が自分で加入して将来の退職金準備をするもので、掛金は全額所得控除となります。掛金は月額1,000円~70,000円までの範囲内(500円単位)で自由に決めることが可能です。

掛金の7割~9割の範囲内で事業資金の貸付けが受けられるほか、緊急時や傷病時なども貸付が受けられます。なお、加入後20年未満で任意解約すると掛金納付額を下回るためご注意ください。

受取額は事業の廃業による受け取り、疾病や死亡等による退職による受け取り、あるいは掛金を15年以上払い込んだ人が65歳以上となったための受け取り、役員の加入資格がなくなってからの受け取りなどといったように、事由によって受取額が異なります。

<参考記事>

逓増定期保険

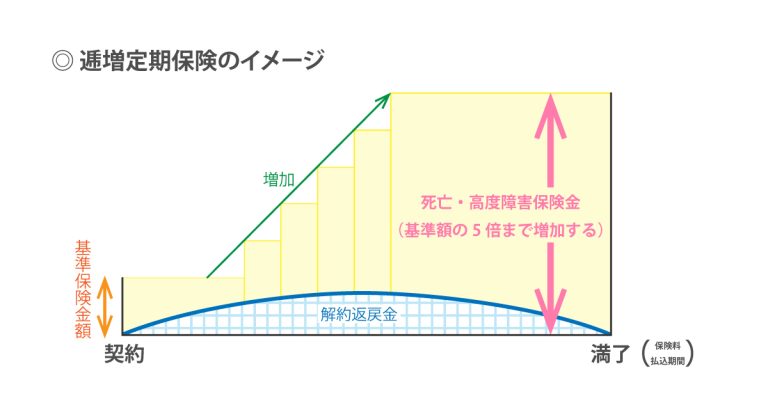

逓増定期保険は、一定期間までの死亡保障があり、保険金額が増えていく保険です。会社の成長や拡大に伴って経営者の責任も増大するため、経営者の死亡リスクをカバーする法人向け商品として取り扱われています。

保険金額は逓増していきますが、保険料は一定です。一般的な平準定期保険と比較すると保険料が高めになっています。

逓増定期保険は、比較的早い段階で返戻率が高くなり、ピークは加入後10年前後となっているので10年前後で退職する勇退退職金準備に有効です。

ただし、解約返戻金がピークに達した後は急激に低下していく傾向にあります。そのため、ピークアウトして解約返戻金が減少している時期に退職すると、期待した勇退退職金が支給されません。逓増定期保険は退職時期と解約返戻金のピークを合わせた活用に注意が必要です。

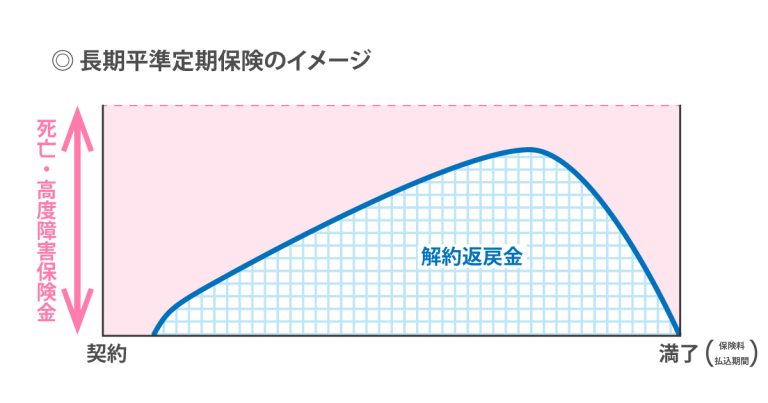

長期平準定期保険

長期平準定期保険は定期保険の一つですが、保障期間満了が99歳や100歳といったように長期の定期保険です。主に経営者向けの生命保険商品として取扱われます。

終身保険のような長期保障でありながら、定期保険なので終身保険より保険料負担を抑えることが可能です。保険金額も保険料も契約時に決めた定額なので、経営において死亡保険金額や支払い保険料について計画が立てやすくなります。

また、解約返戻金を勇退退職金の原資にすることが可能です。一般的に、解約返戻金のピークまでの期間が20年から30年と長く設定されていることが多く、20~30年後の勇退退職金に備えられます。

解約返戻金のピーク期間も長いため、勇退時期がまだ先で見通せない経営者の勇退退職金に準備に適しているでしょう。

全額損金定期保険

法人税の計算上、法人保険は解約返戻金の最高返戻率により扱いが異なる点に注意が必要です。

原則として、全額損金算入できるのは返戻率が50%以下のケースですが、最高解約返戻率が50%超70%以下の定期保険は、保険料が年30万円以下であれば特例により全額損金が認められています(法人税基本通達9-3-5の2)。

保険料が年30万円を1円でも超えると原則通り、保険期間のうち最初の4割にあたる期間は60%の損金となります。

全額損金定期保険は、生活障害や介護等の保障を備えています。生活障害や介護等にも備えながら、70%近くの返戻率で退職金を積み立てたいというニーズに適しているでしょう。

ただし、保障の範囲が広い分、保険料が割高です。解約返戻金もピーク後は急激に下がります。生活障害状態や介護状態になったときの支払い要件は各保険会社で異なるのでご確認ください。

|

●返戻率が50%超70%以下の定期保険 ●年間保険料が30万円以下 ●生活障害保障や介護保障などに備えられる ●ピーク後に急激に返戻率が下がる |

<参考記事>

【従業員向け】退職金準備に最適な法人保険の種類

従業員の退職金準備に適している法人保険として、以下の2つが挙げられます。

|

保険の種類 |

特徴 |

|

中小企業退職金共済 |

中小企業の従業員の退職金づくりの共済(役員は加入できない) 掛金は全額損金になる |

|

養老保険(福利厚生プラン) |

役員・従業員の福利厚生のための保険商品 保険料は1/2損金になる |

中小企業退職金共済

中小企業退職金共済(中退共)は中小企業が従業員の退職金を準備する方法です。役員は加入できず、従業員数や資本金等が一定以下の中小企業でないと加入できません。

|

一般業種(製造業・建設業等) |

常用従業員数300人以下、または資本金・出資金3億円以下 |

|

卸売業 |

常用従業員数100人以下、または資本金・出資金1億円以下 |

|

サービス業 |

常用従業員数100人以下、または資本金・出資金5,000万円以下 |

|

小売業 |

常用従業員数50人以下、または資本金・出資金5,000万円以下 |

この制度は、会社が掛金を支払って退職金を積み立てていき、従業員が退職した場合、中小企業退職金共済から退職者に直接退職金が支払われる仕組みです。

原則として従業員全員加入で、掛金は全額会社が負担します。新規で加入すると、加入後4ヶ月目から1年間、掛金の半分(1人上限5,000円)が国・地方自治体から助成されるのです。会社が払った掛金は額損金扱いになります。

加入後、12ヶ月未満で退職すると退職金は支給されません。12ヶ月以上でも24ヶ月未満で退職すると支給額は掛金納付額を下回ります。24ヶ月~3年6ヶ月は掛金額と同額となり、3年7ヶ月以上で掛金納付額を上回る仕組みです。

<参考記事>

養老保険(福利厚生プラン)

養老保険は満期がある生死混合保険で、満期までに死亡した場合は死亡保険金、満期時に生存していた場合には満期保険金が支払われます。養老保険を法人で福利厚生として活用する場合の契約形態は、以下の通りです。

|

契約 |

被保険者 |

死亡保険金受取人 |

満期保険金受取人 |

|

法人 |

役員または従業員 |

被保険者の親族(遺族) |

法人 |

満期保険金はいったん会社が受け取って退職者に支給します。死亡保険金は被保険者の遺族が直接受け取れます。

満期保険金部分の保険料(全体の保険料の2分の1)は資産計上となり、死亡退職金部分の保険料(全体の保険料の2分の1)は福利厚生費として法人税計算上は損金になります。このようなことからハーフタックスプランとも呼ばれるのです。

目的は福利厚生なので、全員加入が原則です。また社内での福利厚生規定や退職金規定などが必要になります。また、早期退職すると短期解約となるため、返戻率が低くなる点に注意が必要です。

退職金準備を法人保険で行なった事例

【会社情報】

年商2,000万円 サービス業

経営者:40代女性

【ご相談前の課題】

- 個人事業主であったが一人法人を設立した

- これまで国民年金第1号被保険者だったので、公的年金が少なく老後が不安

- 小規模企業共済には加入している

- 法人成りしたことで退職金づくりをしたい。まだ引退は20年以上先と思っている

- リース契約やオフィス家賃など事業資金について万一のとき、家計に影響しないようにしたい

【改善案】

(1)法人契約で特定疾病保障等の掛捨て定期保険に加入

→一人社長が万一病気になっても事業資金の支払いがあるので、保険を活用して経営安定化を図る

(2)社長の退職金を目的に長期平準定期保険に加入

→法人契約の保険料は損金扱いできる利点を活かし、退職金を準備

(3)個人契約していた生命保険の見直し

→これまで契約してきた生命保険で法人契約にしたほうがいいものと、家族のための保障を整理

【成果】

- 法人保険に加入することで、一人社長の万一のときの事業資金の支払いが家計に影響が出ないように保障を確保できた

- 退職金規程や保険に加入したことで退職金が明確になり、老後資金の準備ができた

- 個人で生命保険に加入するより法人契約にすることで生命保険料控除でなく損金算入できるメリットを活用できた

- 個人契約の保険を、このまま個人契約して自分や家族のための保障にするものと、法人契約でカバーする保障を整理し無駄が省けた

法人保険について興味がある方は、トータス・ウィンズにお気軽にご相談ください。トータス・ウィンズでは経験豊富な税理士や司法書士などの専門家やパートナー企業によるサポートをご提供いたします。

まとめ

法人保険を活用した勇退退職金準備については、それぞれ解約返戻金のピーク時期が全く違うため、被保険者となる人の年齢や退職のタイミングなどを考慮した上で適切な方を選びましょう。

たとえば、3大疾病保障の全額損金定期保険であれば、経営者を被保険者とすれば万一病気になったときの事業運転資金にも活用でき、従業員を被保険者とすれば福利厚生にも活用できます。死亡保険金も死亡退職金だけでなく、相続対策や納税資金対策まで視野に入れて活用することも可能です。

保険商品はさまざまな用途で活用できます。ご自身が生命保険はどのような目的でどのような保障内容のものに加入されているか、あらためて見直してみてはいかがでしょうか。

保険のプロの無料相談をご活用下さい。

当サイトでは経営者の方に向けて、法人保険についてご相談いただける機会や、法人保険に関するリアルタイムな情報をご案内しています。

- 法人向けの保険に加入したい・見直したい

- 決算対策として最適な法人保険を検討したい

- 経営リスク・事業承継に備えたい

- 退職金を準備したい

忙しくて自分で法人保険をチェックする暇がない、どんな保険があるのか調べるのが面倒。そういった経営者の方に向け、法人保険や税の専門知識をもつ保険のプロが、本当に最適な保険を選ぶための力になります。

経営者の皆様の目的に合わせて、ニーズにあった最適な選択肢をご提案いたします。お問い合わせは無料ですので、ぜひご活用ください。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。