「1月一括投資」が有利だった

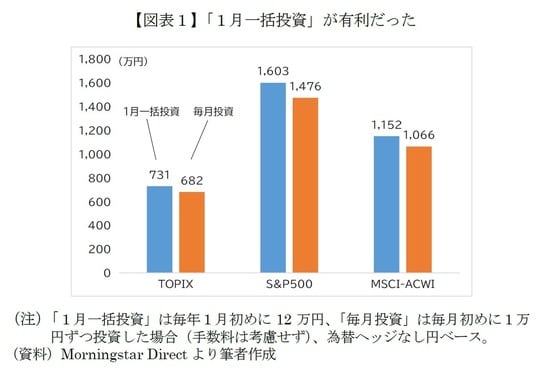

理屈は後回しにして、まずは検証結果から。図表1は2000年1月~2023年11月まで、年間投資額12万円を「1月に一括投資した場合」と「毎月1万円つみたて投資した場合」の23年11月末時点の資産額だ。投資対象はTOPIX、S&P500、MSCI-ACWI(オルカン)の配当込み指数とした。

結果は「S&P500に1月一括投資」が最も有利で、投資元本287万円が1,603万円に増えた(年平均利回り7.5%)。一方、「S&P500毎月投資」は1,476万円だった(同7.1%)。オルカン(MSCI-ACWI)、TOPIXも結果は同様で、「1月一括投資」のほうが有利な結果となった。

「ドルコスト平均法を実践するつみたて投資は一括投資よりも有利」という解説も少なくないが、検証結果は真逆だ。この理由は株価指数の推移にある。図表2のとおり、これら株価指数は検証した24年間の多くで右肩上がりだったため、1月に一括投資したほうがその後の株価上昇の恩恵がより大きくなったわけだ。

特に上昇率が大きかったS&P500とオルカンでは「毎月投資」と「1月一括投資」の違いが最終的な資産額により大きく影響した。TOPIXはアベノミクス以前のもたつきもあって24年間の上昇率が相対的に小さかったため、投資タイミングの違いによる差はあまりなかったが、それでも一括投資が有利だった。

8割以上の確率で「1月一括投資」が有利

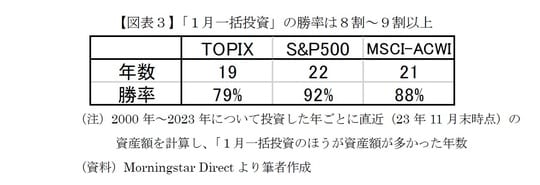

先ほどの検証は「2000年に投資を始めた場合」に過ぎない。そこで2001年以降の各年についても検証しておこう。図表3は投資した年ごとに直近(23年11月末時点)の資産額を計算し、「1月一括投資のほうが資産額が多かった年数」を示している。

全24年間(2000年~2023年)のうちTOPIXは約8割、S&P500とオルカンは約9割で「1月一括投資」が「毎月投資」を上回った。この結果は、いつ投資を始めたとしても、長期的にはつみたて投資よりも一括投資が有利な可能性を示唆している。

逆に、「毎月投資」が有利だったのはどのような年だろうか。過去24年間のうち3指数すべてで「毎月投資」が有利だったのは2002年と2008年の2回だけだ。この2年間についてS&P500の推移をみると、ほぼ一貫して下落基調だった(図表4、他の2指数も概ね似たような推移)。

そのため「1月一括投資」は投資額の全てが株価下落の影響をフルに受けたのに対して、「毎月投資」では株価下落の影響が相対的に小さく済んだ。また、「毎月投資」のほうが平均購入単価が低く、その後の株価上昇による利益も多くなった。まさにドルコスト平均法が功を奏した形だ。

(本文の続きは、以下のリンク先にあります)

【東京 退職金 最新ニュース】新NISA、「毎月投資」か「1月一括投資」か。「オルカンvsS&P500論争」にも終止符を打つ

ニュース概要

非課税期間の無期限化、非課税投資限度額の大幅拡大で期待が高まる新NISA(少額投資非課税制度)。ネット上などでは「毎月定額つみたて投資するのと、1月に一括投資するのではどちらが有利か」で意見が割れているようだ。また、全世界株式(オールカントリー、略して“オルカン”※1)と米S&P500どちらを買うべきかも同様だ。本記事では、ニッセイ基礎研究所の井出真吾氏が、“論争”に終止符を打つべく検証した。※1「オルカン」は三菱UFJアセットマネジメント株式会社の登録商標。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。

「退職金」の関連記事

- 【東京 退職金 最新ニュース】55歳になったら絶対やって!老後の運命を分ける「たった1つのこと」とは?

- 【東京 退職金 最新ニュース】頭のいい人は「年金の繰り下げ受給」をしない?「早死にすると損」と言う人が気づいていない“年金の本質”

- 【東京 退職金 最新ニュース】最高年収1,500万円・退職金2,500万円・貯蓄3,000万円の65歳元会社員、人も羨む潤沢資産で「老後不安とは一生無縁」のはずが…一転「借金返済地獄」の窮地に陥ったワケ【CFPの助言】

- 【東京 退職金 最新ニュース】「iDeCoは40歳から」が賢い選択!NISAとの“最大の違い”は?…40歳までは老後を心配しなくても大丈夫な理由【FPが解説】

- 【東京 退職金 最新ニュース】元国税調査官が解説。年金の支給額を増やすコツと年金節税術

- 【東京 退職金 最新ニュース】65歳で「1億1,800万円」に…2子を育て家も購入、同い年夫婦の「新NISAとiDeCo活用」の中身【FPが解説】

- 【東京 退職金 最新ニュース】元国税調査官があばく生活保護と外国人の真実。「不正受給」という分断工作に釣られる人々が見落とす日本の大問題

- 【東京 退職金 最新ニュース】FIRE経験者が教える「退職後も幸せな人」に共通する“4つのもの”…お金、健康、友達、あと1つは?

- 【東京 退職金 最新ニュース】40年以上頑張ったんだからいいよね?貯蓄7,000万円の元会社員、ビジネスクラスで「ご褒美旅行」を楽しみ人生を謳歌していたが…6年後、ジリ貧老後へ「あんなにお金があったのに」

- 【東京 退職金 最新ニュース】「103万円の壁」問題の裏でサラリーマンいじめ。石破茂政権の「退職金増税」でカネを搾り取られる勤続20年以上の勤め人たち

- 【東京 退職金 最新ニュース】「年金330万円・退職金3,000万円」なのに安泰老後を取り上げられた65歳元常務…家を失い、共同トイレ・風呂なしボロアパートで暮らし始めたワケ。発端は「大人しい妻の陰謀」

- 【東京 退職金 最新ニュース】「老後は介護保険があれば何とかなる」が大間違いなワケ

- 【東京 退職金 最新ニュース】国民年金だけでは「老後6000万円問題」になる当然の理由

- 【東京 退職金 最新ニュース】【税理士が教える】定年後の起業で絶対に知っておきたいこと・ベスト1

- 【東京 退職金 最新ニュース】老後も「人に恵まれる人」と「孤立する人」、顔を見れば一発でわかる決定的な「差」とは?

- 【東京 退職金 最新ニュース】シニアが回避すべき資産運用手法…「株式投資信託だけ」はなぜマズいのか?【証券アナリスト資格を持つFPが助言】

- 【東京 退職金 最新ニュース】「退職金を株式投資で増やす」と言い出した父に不安…元証券マン・相続の専門家が解説する、退職金運用のリスクと“3つの重要ポイント”

- 【東京 退職金 最新ニュース】55歳になったら絶対やって!老後の運命を分ける「たった1つのこと」とは?

- 【東京 退職金 最新ニュース】 【資産8億円の元消防士が明かす】富裕層は知っている…資産1000万~3000万円を超すために絶対欠かせないこと

- 【東京 退職金 最新ニュース】シニアの資産運用「銀行預金一辺倒」から脱却せよ…平均的な短期金利より「2~3%高い収益」を得る、具体的な方法【FPが解説】

- 【東京 退職金 最新ニュース】【新NISAにも役立つ】株で勝てる人は、株価の急騰・急落にどう対処するか?

- 【東京 退職金 最新ニュース】「FIRE」を夢見て節約に励む人が背負う“大きすぎる代償”とは?

- 【東京 退職金 最新ニュース】自分亡きあとも配偶者の生活を守るには?「子のいない夫婦」が書くべき“遺言書の内容”【行政書士が解説】

- 【東京 退職金 最新ニュース】新NISAブームに踊らされた高齢者の末路、「投資ゼロ」で資産を増やす「目から鱗」の方法とは?

- 【東京 退職金 最新ニュース】老後の「お金の残し方」で絶対やってはいけない3つのこと、資産の9割を失うケースも

- 【東京 退職金 最新ニュース】年金繰り下げで一括受給した人の末路、「税務署が延滞税請求」の衝撃

- 【東京 退職金 最新ニュース】サラリーマンの社会保険料は隠れた税金!未納者の穴埋めや「後期高齢者支援金」は公平か?

- 【東京 退職金 最新ニュース】「老後どう使えばいいの?」新NISAで積み立てたお金で、絶対やってはいけないこと

- 【東京 退職金 最新ニュース】老後の「お金の残し方」で絶対やってはいけない3つのこと、資産の9割を失うケースも

- 【東京 退職金 最新ニュース】定年間近のマイホーム購入で「老後破綻」まっしぐら!貯金7000万円、退職金4000万円でも足りないワケ

- 【東京 退職金 最新ニュース】裕福でも年齢だけで門前払い…賃貸オーナーが高齢者に家を貸したがらない「4つの理由」、その解決策とは?

- 【東京 退職金 最新ニュース】現役時代の平均収入「44万円」でも…多くの日本人を襲う、つらい「少額年金生活」

- 【東京 退職金 最新ニュース】「持ち家」VS「賃貸」論争、金融のプロが「ズバリ一択です」と断言したのはどっち?

- 【東京 退職金 最新ニュース】元国税調査官が教える「生活保護のススメ(1)」若い人や働ける人もOK! 健康で文化的なナマポ生活を堂々と享受しよう

- 【東京 退職金 最新ニュース】老後に必要な資金は「3500~5000万円」!?2024年年金財政検証の収支改善は本当か

- 【東京 退職金 最新ニュース】「老後のためにマンションを買いたい」→投資のプロが全力で止める3つの理由「不動産を買うのは最もよくない時期」

- 【東京 退職金 最新ニュース】1億円貯めて15年前にFIREした「68歳・貯金好きの元高収入サラリーマン」…「年金」を受給し始めたいま、自らの選択を大後悔しているワケ【CFPの助言】

- 【東京 退職金 最新ニュース】65歳で5,000万円の貯金、安心できる?…定年後に待つ「銀行預金」の意外なリスクと対策【税理士が解説】

- 【東京 退職金 最新ニュース】49歳で早期退職した消防士は13年後の今「資産を何倍に増やしたか?」

- 【東京 退職金 最新ニュース】「資産ゼロで死にたい人」が安心して暮らせる、70歳で必要な「資産と使い方」

- 【東京 退職金 最新ニュース】【500人超取材で判明】老後に後悔したこと「ワースト3」、圧倒的な1位は?“上昇志向型”は要注意!

- 【東京 退職金 最新ニュース】豊かな老後のために、60歳から手堅く資産を増やすノウハウ

- 【東京 退職金 最新ニュース】退職金6000万円に飛びついた53歳大手元課長の悲劇…「割増がいくらなら早期退職に応募していいか」の分岐点

- 【東京 退職金 最新ニュース】年金月15万円の67歳専業主婦、最愛の夫が遺した「生命保険金1,000万円」を大切に使い、孫を忙しく世話する日々だったが…ある日突然届いた〈税務書からのお尋ね〉で老後に暗雲

- 【東京 退職金 最新ニュース】年金繰下げ、70歳まで頑張ります!→懸命の先送りで増額も〈削り取られる金額〉に衝撃…「なにかの間違いでは?」【FPが助言】

- 【東京 退職金 最新ニュース】金利復活で家計は預貯金利息増「6.1兆円」のプラス影響、恩恵は高所得・高齢層に偏在

- 【東京 退職金 最新ニュース】55歳、貯金は500万円しかありません。老後のための2000万は絶対必要なのでしょうか?

- 【東京 退職金 最新ニュース】「保守的な金銭感覚」のままでは快適なシニアライフは困難に…生活費不足と隣り合わせの老後を生き抜くために「50代」からしておくべきこと

- 【東京 退職金 最新ニュース】S&P500を1カ月で売却したら勝率62%、でも10年保有すると…長期保有の恐るべきメリットとは

- 【東京 退職金 最新ニュース】「老後2000万円問題」に意味はない!と言い切れるワケ

- 【東京 退職金 最新ニュース】「退職金がない会社」に25年勤めています。今さらですが”転職”したほうがよいのでしょうか?

- 【東京 退職金 最新ニュース】定年退職後は少しゆっくりしてから次の仕事を探したいのですが、「雇用保険」は受け取れますか?

- 【東京 退職金 最新ニュース】手取りを最大化するなら…「退職金」と「iDeCo」、どちらを先に受け取るべきか?【FPが解説】

- 【東京 退職金 最新ニュース】年金10万円でも「キツすぎる負担」…日本で「30年後に高齢者になる人」を待ち受けるもの

- 【東京 退職金 最新ニュース】年金繰り下げで「医療費の自己負担」増加の罠にご注意!“高額療養費”で大差も…

- 【東京 退職金 最新ニュース】手取りに雲泥の差…。勤続22年→勤続22年2ヵ月で変わる「退職金の手取り額」【FPが解説】

- 【東京 退職金 最新ニュース】退職金2000万円を40億円に増やした敏腕シニア投資家が明かす「PEGレシオ」投資術

- 【東京 退職金 最新ニュース】老後の住み替えはワナがいっぱい…今の住まいは「終の住処」となりうるのか?

- 【東京 退職金 最新ニュース】大手メーカーを早期退職した59歳男性「退職金4000万円上乗せ」も大後悔のワケ

- 【東京 退職金 最新ニュース】インドの急成長を日本人はまだ知らない。投資家は未来の「デジタル超大国」に賭けたほうが確実性が高いと言える理由

- 【東京 退職金 最新ニュース】やっぱり年金繰下げ受給はやめます!70歳になったら夫婦で「月27万円」を受け取れても…69歳・嘱託職員が大後悔したワケ【FPの助言】

- 【東京 退職金 最新ニュース】同い年の夫逝去→年金が「月6万円」に減額、窮地の70歳妻…ある日届いた、年金機構からの「緑色の封筒」に救われたワケ【FPが解説】

- 【東京 退職金 最新ニュース】“おひとりさま終活”の落とし穴!病院で困る「身元保証」「同意書」の対策とは?

- 【東京 退職金 最新ニュース】「役職定年」とは?定年後の「嘱託」って何?社労士が解説【定年前後の大事なこと】

- 【東京 退職金 最新ニュース】新NISAで狙いたい「大型成長株」ランキング!【全50社】3位レーザーテック、1位は?

- 【東京 退職金 最新ニュース】定年退職時、退職金の受け取り率はどれくらい?使い道はどうしてる?

- 【東京 退職金 最新ニュース】高齢者を見捨てる政策に転換する無能な政府…いったん貧困に落ちれば死ぬまで貧困が続く長生き地獄へ

- 【東京 退職金 最新ニュース】自己破産まっしぐら!絶対やってはいけない「お金のワナ」リボ払いとあと1つは?

- 【東京 退職金 最新ニュース】退職金の相場とは?勤続10年・30年|大企業と中小企業の違いはどれくらい?

- 【東京 退職金 最新ニュース】人生100年時代、何歳まで働くのが正解?

- 【東京 退職金 最新ニュース】夫は中小企業ですが30年同じ会社で働いていました。退職金はだいだいどのくらいもらえそうでしょうか?

- 【東京 退職金 最新ニュース】どうすれば貧困から抜けられるのか。本多静六という日本が生んだ最高の頭脳が答えを言っている

- 【東京 退職金 最新ニュース】老後も年4%で運用できる場合、年金以外の資金がいくらあれば生活費として足りますか?

- 【東京 退職金 最新ニュース】新NISA「どうせなら…」と焦る人がハマる落とし穴

- 【東京 退職金 最新ニュース】「申請を忘れると大損する」60歳以降の手取り収入を最大化する定年前後の「手当&給付金」全手続き

- 【東京 退職金 最新ニュース】年金だけでは絶対に赤字に…「老後の生活費」は夫婦で「7600万円」、老後の資金の「驚きの真相」

- 【東京 退職金 最新ニュース】高齢者の〈老後資金〉が狙われる!…高利回り金融商品「仕組債・劣後債・新興国債券」営業トークの恐ろしい裏側【公認会計士が解説】

- 【東京 退職金 最新ニュース】【新NISA】1カ月5000円の「貯金」と「投資」で将来の資産はどれくらい変わるのか

- 【東京 退職金 最新ニュース】iDeCoは「最初から利回り17.5%のゲタを履かせてもらっている」有利な制度 55歳からでも「月2万円10年投資」で70万円の節税効果

- 【東京 退職金 最新ニュース】年金だけで暮らすのは「老後貧乏」?貯蓄や退職金がない50代でも定年後のためにできることとは

- 【東京 退職金 最新ニュース】民間保険商品の売り文句にダマされて「年金を払わない人」が陥る老後地獄

- 【東京 退職金 最新ニュース】いま現役世代の8割強が老後貧困に落ちる当然の理由。「自分は大丈夫」と思っていると地獄を見る

- 【東京 退職金 最新ニュース】新NISAで気をつけたい長期投資に向かない投信

- 【東京 退職金 最新ニュース】「老後2000万円問題」は本当?年金の不安は「自分次第」で解消できる

- 【東京 退職金 最新ニュース】「50歳、貯金ゼロ」でも9割の人は老後を心配する必要はない…お金のプロがそう断言するこれだけの根拠

- 【東京 退職金 最新ニュース】「普通預金よりは好条件」にもみえるが…銀行が“投資デビュー”の元会社員に提案する〈退職金運用プラン〉の落とし穴

- 【東京 退職金 最新ニュース】【マンガ】「不労所得なんてズルい!」投資を嫌う人が見落としている重大な事実

- 【東京 退職金 最新ニュース】退職金2800万円→みるみる溶けて800万円に…「下流老人」一直線、 60代夫婦の危険な楽観主義

- 【東京 退職金 最新ニュース】70歳男性の半数が働く、50代でキャリアに悩む…多くの人がじつは知らない「定年後の実態」

- 【東京 退職金 最新ニュース】新しいNISAで大きく変化する部分とは?5つの変更点をお金のプロが解説

- 【東京 退職金 最新ニュース】定年退職の翌年、「しなくていい」と言われても、絶対にしたほうがトクなこととは?

- 【東京 退職金 最新ニュース】早期退職の現実。年収800万のデスクワークから、400万の肉体労働に

- 【東京 退職金 最新ニュース】65歳の父が「毎月10万円」の年金をもらっています。「持ち家で貯金と退職金が2000万円あるから大丈夫」と言っていますが、本当に大丈夫なのでしょうか? 年金が少ないので不安です

- 【東京 退職金 最新ニュース】割増退職金をもらって「早期退職」したほうが損か得かの考え方

- 【東京 退職金 最新ニュース】「退職金をすぐ投資」は絶対NG!経済記者も呆れたお粗末すぎる銀行員の実態とは?

- 【東京 相続・事業承継 最新ニュース】「生前贈与は年110万円まで非課税」の認識だけでは不十分 名義預金と贈与の線引きは「誰が通帳を管理しているか」がポイント

- 【東京 退職金 最新ニュース】「定年後にお金で苦労する人」に共通する“ざんねんな特徴”とは?

- 【東京 退職金 最新ニュース】割増の退職金1000万円につられ、42歳で早期退職したら…50代での悲惨な現実――続・早期退職のその後トップ5

- 【東京 退職金 最新ニュース】今月は、やたらと手取りが少ないぞ…60歳・元大卒サラリーマン、定年退職前後の〈想定外の税負担〉に冷や汗

- 【東京 退職金 最新ニュース】【老後破産の分かれ道】「2000万円の貯金が10数年で100万円に…」定年後に支出が膨らむ夫婦は何を間違えたのか

- 【東京 退職金 最新ニュース】老後の資産形成、「50歳からでは遅すぎる」が大間違いな理由

- 【東京 退職金 最新ニュース】老後の沙汰もカネ次第。現代の「姥捨山」に放り込まれる貧困老人たちの恐ろしい実態

- 【東京 退職金 最新ニュース】2024年「新NISA」最強戦略を長期投資のプロが解説。自分に合った投資の見つけ方とは?

- 【東京 退職金 最新ニュース】老後「月20万円」の年金だけで生活できるか不安です。老後資金はどのくらい必要ですか? どう準備すれば良いでしょうか?

- 【東京 退職金 最新ニュース】40代・50代で「貯蓄ゼロ世帯」は単身世帯で約36%!? 貯蓄ゼロのまま老後を迎えても暮らしていける? 貯蓄の平均値・中央値についても解説

- 【東京 退職金 最新ニュース】老後2000万円問題が「666万円問題」になる人「7560万円問題」になる人…定年準備と生活レベルで天国と地獄

- 【東京 退職金 最新ニュース】「履歴書の空白期間」があっても企業に採用される人と、敬遠される人の決定的な差

- 【東京 退職金 最新ニュース】【新NISA】40歳から65歳まで毎月5万円積立投資をしたらいくらになる?「年利1~6%」で確認

- 【東京 退職金 最新ニュース】【老後資金2,000万円のウソ】少子高齢化・インフレ・景気停滞の日本「不安なく老後を生きるには2億円必要」納得の論拠

- 【東京 退職金 最新ニュース】60歳定年後の“収入ガタ落ち”を救う3つのお金

- 【東京 退職金 最新ニュース】ごく普通の会社員が「1億円以上の資産」を投資でつくれたシンプルな理由

- 【東京 退職金 最新ニュース】【新NISA】積立投資で65歳までに2000万円貯めたい!積立額はいくら?

- 【東京 退職金 最新ニュース】定年後に「後悔する人」と「イキイキする人」は何が違うのか?

- 【東京 退職金 最新ニュース】「退職金増税が心配」→もっと大事なことがあると専門家が断言する理由

- 【東京 退職金 最新ニュース】金融業界で8年務めた私が学んだ、資産形成に「最も役立つ」5つの教訓

- 【東京 退職金 最新ニュース】金融庁グラフ「長期積立分散投資20年継続で勝率ほぼ100%」個人の積立投資で資産を着実に増やす意外な顧客

- 【東京 退職金 最新ニュース】人生の二大収入は「退職金」と、もう一つは?

- 【東京 退職金 最新ニュース】年金月25万円・貯金3,500万円の60代夫婦、高額な妻の乳がん治療費で「老後破産」…先端医療ですべてを失う「高齢がん患者」の実情【CFPが解説】

- 【東京 退職金 最新ニュース】「老後2000万円問題」実際はいくら必要?貯めなくても大丈夫な5つの世帯とは

- 【東京 退職金 最新ニュース】「退職金大増税」長く勤めても有利にならない 勤続20年以上の優遇なくなるかも

- 【東京 退職金 最新ニュース】「退職金増税」に反対の声を上げるなら今!超優遇の税控除が狙われている

- 【東京 退職金 最新ニュース】これをやっておかなければ資産づくりは絶対に失敗する…お金が貯まらない人に欠けている”手放す練習”

- 【東京 退職金 最新ニュース】サラリーマンの退職金まで課税狙う政府の“いじめ策”に悲鳴…梅沢富美男が番組で庶民の怒り代弁

- 【東京 退職金 最新ニュース】退職金で投資デビューは絶対に禁物!証券会社出身夫婦が考える老後資金のリアル

- 【東京 退職金 最新ニュース】老後2000万円「預貯金vs積立投資」月5万円の積み立てで何年で貯まるか【新NISA】も確認

- 【東京 退職金 最新ニュース】「インフレだから資産運用しないとまずい」は正しいのか?

- 【東京 退職金 最新ニュース】55歳で貯金100万円だった「おひとり様」、定年後を幸せにした5つの準備

- 【東京 退職金 最新ニュース】退職金の税負担が低い3つの理由。現役税理士が教える節税のカラクリ

- 【東京 退職金 最新ニュース】退職金5000万~6000万円の大企業社員の所得税は100万円以上急増…「骨太の方針」で被害が出る、出ないの計算式

- 【東京 退職金 最新ニュース】65歳以上の高齢者が受け取れる給付金や支援金をまとめて紹介!

- 【東京 退職金 最新ニュース】退職金の税金が変わる?

- 【東京 退職金 最新ニュース】ついに「退職金増税」のトンデモ制度改変まで 国民のおカネをわざわざ消す岸田政権、緊縮財政を狙う財務省の〝洗脳〟か

- 【東京 退職金 最新ニュース】税務署が「専業主婦の通帳」を狙う理由、退職金が危ない!

- 【東京 退職金 最新ニュース】お金持ちになれるのは「30代と50代」どっち?家計相談30年のFPの答えは…

- 【東京 退職金 最新ニュース】資産3000万円以上の高齢者が金融機関にカモにされやすい構造的な理由

- 【東京 退職金 最新ニュース】「50歳、貯金ゼロ」でも9割の人は老後を心配する必要はない…お金のプロがそう断言するこれだけの根拠

- 【東京 退職金 最新ニュース】夫婦で〈年金月額23万円〉だったが…70歳専業主婦、夫亡き後の年金受給額に呆然「なにかの間違いでは?」

- 【東京 退職金 最新ニュース】お金をかけたら老後貧困にまっしぐら。マイカー、マイホーム、生命保険、教育費に仕掛けられた4つの罠

- 【東京 退職金 最新ニュース】もはや昭和の頃とは別の国。日本で「桁ちがいの格差」が急拡大している理由

- 【東京 退職金 最新ニュース】2024年新紙幣発行…その時「タンス預金」はどうすればいいのか?「預金封鎖」の可能性も視野に入れた本当の資産防衛術

- 【東京 退職金 最新ニュース】還暦を迎える人の貯蓄額に格差、平均はいくら?

- 【東京 退職金 最新ニュース】50代・60代も「NISAで老後資金対策」は効果的!賢い利用法とは?

- 【東京 退職金 最新ニュース】40代でFIREのGAFA元部長が伝授!「お金がたまるExcel家計簿」の作り方

- 【東京 退職金 最新ニュース】60歳からの住宅ローン「リ・バース60」の活用法と注意点、シニアの利用者が急増!

- 【東京 退職金 最新ニュース】FIRE成功者が伝授「50代から老後資金増やせる」術

- 【東京 退職金 最新ニュース】57歳会社員、継続雇用を利用せず60歳定年でリタイアしたいけど可能?

- 【東京 退職金 最新ニュース】今やっている資産運用 3位「投資信託」、2位「預貯金」、1位は?

- 【東京 退職金 最新ニュース】「老後資金2000万円問題」最新データで再計算してみた、あなたに必要な額は?

- 【東京 退職金 最新ニュース】退職金はいくらもらえる?企業規模別退職金の平均相場

- 【東京 退職金 最新ニュース】じつは大きな損をする可能性も…。「退職金のいちばん得な受け取り方」を選ぶのが必ずしも正解とは言えない理由

- 【東京 退職金 最新ニュース】節税の定番「役員退職金」…税理士が「銀行預金に積み立て」をおすすめしないワケ【税理士が解説】

- 【東京 退職金 最新ニュース】【新NISAに向けて】40歳代から「月3万円」積立投資した結果をシミュレーション

- 【東京 退職金 最新ニュース】「投資先はこれ1本でOK」毎月5万円の積み立てで1億円の資産をつくる”お金の鉄則”

- 【東京 退職金 最新ニュース】【老齢年金一覧表】厚生年金と国民年金「いまの60歳~90歳以上」の平均月額はいくらか

- 【東京 退職金 最新ニュース】年金収入で不足する「3万3000円」解決するコツ

- 【東京 退職金 最新ニュース】老後の資産作りで「絶対に買ってはいけない金融商品」は?シニア・プライベートバンカーが指南

- 【東京 退職金 最新ニュース】新NISAは50歳で始めてもメリット大!短期投資と積み立ての活用プラン試算

- 【東京 退職金 最新ニュース】「老後に不幸になる人」に共通する“お金の使い方”の特徴・ワースト1

- 【東京 退職金 最新ニュース】59歳で貯蓄は「2500万」です。60歳でリタイアしても暮らしていけますか?

- 【東京 退職金 最新ニュース】中小企業の「退職金の相場」は? 勤続年数20年だと平均どのくらい?

- 【東京 退職金 最新ニュース】「老後に不労所得」目指すなら…絶対知っておきたい“配当金ねらい”の投資に潜むリスク

- 【東京 退職金 最新ニュース】恐ろしい…サラリーマン「勤続5年未満の退職金」への増税は序の口?密かに進む政府・財務省の「退職金搾取」の策謀!?

- 【東京 退職金 最新ニュース】「退職後はもう働かない」としたら、定年までに貯金はいくら必要か?

- 【東京 退職金 最新ニュース】老後資金を枯渇させる高配当株の落とし穴。優良銘柄を見抜く3つのポイントと注目3銘柄とは?

- 【東京 退職金 最新ニュース】経営者の「威力の大きな退職金」…資産管理のプロが「これだけはプランニングしてほしい」と語るワケ

- 【東京 退職金 最新ニュース】老後資金は一体いくら必要なのか、実際に計算してみたら…

- 【東京 退職金 最新ニュース】「年金の確定申告をする人」がやりがちな落とし穴

- 【東京 退職金 最新ニュース】定年退職後、子なし独身だった場合の「理想の貯金額」とは?

- 【東京 退職金 最新ニュース】「つみたてNISA」と「iDeCo」のメリット・デメリットをハーバード卒のパックンが徹底解説!今年こそ資産運用を始めるなら、まずはここから

- 【東京 退職金 最新ニュース】400人のシニアが「若いうちに知っておけば良かった」と後悔した10の必須知識とは何か?

- 【東京 退職金 最新ニュース】FIREは難しいけどサイドFIREなら実現可能? 資産はいくら必要で注意点は?

- 【東京 退職金 最新ニュース】退職金にはどのくらい税金がかかるのか? 3300万円の場合を計算してみた結果

- 【東京 退職金 最新ニュース】「3500万円の遺産が5年ですっからかん」世帯年収2000万円の男性が75歳にして無一文寸前に転落するまで

- 【東京 退職金 最新ニュース】60歳で定年退職…「働かずに100歳まで生きる」ために必要な「最低限の貯蓄額」

- 【東京 退職金 最新ニュース】物価上昇が10年続くと「老後に2,000万円から4,000万円に」年始は資産形成の目標を上方修正してみよう

- 【東京 退職金 最新ニュース】「増税」「年金削減」「老後不安」の三重苦を乗り越える方法

- 【東京 退職金 最新ニュース】60歳で定年退職後に40年生きるとして、資産形成はどうやったらいい?

- 【東京 退職金 最新ニュース】退職金も年収も激減…多くの60〜70代が直面する「定年後のお金」「老後不安」の大問題

- 【東京 退職金 最新ニュース】50代の貯蓄は1000万円、60代の負債は190万円…意外と知らない「日本人の家計の実態」

- 【東京 退職金 最新ニュース】「会社員が明日仕事を辞めると、半数超が10ヶ月以内に“詰む”」「老後資金2000万円貯められる人の割合は」【2022年…お金にまつわる調査】

- 【東京 退職金 最新ニュース】定年退職者の退職金…「節税効果」も狙える、断然おトクな受け取り方とは?

- 【東京 退職金 最新ニュース】平均年収666万円だった「勝ち組・会社員」年金月18万円も嗚咽…老後の勝敗を分ける「211万円の壁」とは?

- 【東京 退職金 最新ニュース】新NISA、プロと投資家はどうみる?改正まとめ:恒久化、年360万円へ

- 【東京 退職金 最新ニュース】「65歳以降を公的年金だけで生きていけるか」お金のプロが実験してみた結果

- 【東京 退職金 最新ニュース】新しいNISA普及の鍵を握るのは若者ではなく「50代」だ

- 【東京 退職金 最新ニュース】大企業勤務なら「退職金2,000万円超え」だが…中小企業勤務の会社員、60歳定年で大後悔も「退職金あるだけ、まだまし」

- 【東京 退職金 最新ニュース】個人投資家にとっての投資信託「インデックス運用」の利点とは?

- 【東京 退職金 最新ニュース】「円安=国力低下」の嘘。日本が“安い国”になった3つの理由、競争力復活を見据えて個人がやるべきこと

- 【東京 退職金 最新ニュース】円資産しか持たない人が大損するかもしれない訳

- 【東京 退職金 最新ニュース】老後破綻する人の特徴「老後は大家に」「節税上手」「退職金で住宅ローン返済」

- 【東京 退職金 最新ニュース】手取り15万円、老後資金を貯めるなんて無理…「つみたてNISA無期限化」の残酷

- 【東京 退職金 最新ニュース】「NISA拡充策」を幻にするな、投資家と金融庁の正念場

- 【東京 退職金 最新ニュース】定年後の時間は思った以上に長い。老後生活をイメージするためのお金の見直し方と「定年活動」のススメ

- 【東京 退職金 最新ニュース】NISAやiDeCoではない、資産所得倍増プランで本当に必要な2つのこと

- 【東京 退職金 最新ニュース】年金は70歳で受け取ったほうがいい…年金額が2倍になる「75歳繰り下げ」を社労士が勧めないワケ

- 【東京 退職金 最新ニュース】新しいNISA制度。今まで使っていたNISA口座はどうしたらいい?

- 【東京 退職金 最新ニュース】小規模企業共済と経営セーフティ共済。その違いはなに? 副業している人にも関係ある?

- 【東京 退職金 最新ニュース】iDeCo対象者が拡大!確定拠出年金で絶対間違えてはいけない2つのこと

- 【東京 退職金 最新ニュース】政府税調で「退職金への課税強化」の暴論!背後に財務省?その問題点を徹底検証する

- 【東京 退職金 最新ニュース】金融庁も注意喚起…退職金の運用の相談、金融機関にするな! 理由を聞いたら顔面蒼白

- 【東京 退職金 最新ニュース】大企業で2,000万円、中小企業で1,000万円が平均だが…「退職金がありません!」それって、ブラック企業ですか?

- 【東京 退職金 最新ニュース】リーマン・ショック時に個人の資産運用で正解だった対応とは?

- 【東京 退職金 最新ニュース】「会社員」と「自営業者」の年金額はどのくらい異なる? 実際の金額を算出

- 【東京 退職金 最新ニュース】私の周りのお金持ちがこっそりやっていること6選

- 【東京 退職金 最新ニュース】老後のお金で絶対やってはいけない企業型確定拠出年金「放置」、大損にご注意

- 【東京 退職金 最新ニュース】年収400万円、30代サラリーマンが「老後資金5000万円」を貯められる「凄い制度」があった…!

- 【東京 退職金 最新ニュース】iDeCoと企業型確定拠出年金「無条件」で同時加入OKに! 運用方法の基本と変更点

- 【東京 退職金 最新ニュース】老後破産は他人事じゃない!?現役時代から気を付けておきたいことって?

- 【東京 退職金 最新ニュース】会社員は知らないと大損するiDeCo10月の変更点…お金のプロが「これは加入しない手はない」と断言するワケ

- 【東京 退職金 最新ニュース】iDeCoやつみたてNISAの値動きはどう見るの? 銘柄変更のタイミングは?

- 【東京 退職金 最新ニュース】なぜ預金が多いと危ないのか。懸念される日本の金融リテラシーの低さ

- 【東京 退職金 最新ニュース】FIREに近づく「自分を変える3つの方法」

- 【東京 退職金 最新ニュース】NISA恒久化・拡大で資産運用「やらなきゃ大損」の時代へ。株価低迷の今こそ始めるべき理由

- 【東京 退職金 最新ニュース】84歳までに行き詰まる…「60歳で資産5000万円」でもまったく安心できないといえる老後の現実

- 【東京 退職金 最新ニュース】できるだけ早く知っておきたい「老後のための貯蓄」を最適化する方法

- 【東京 退職金 最新ニュース】いよいよ動き出した「資産所得倍増プラン」。NISAの拡充はどうなるか?

- 【東京 退職金 最新ニュース】老後2,000万円は必要、いや800万円あれば大丈夫…老後資金論争、鵜呑みにした老夫婦が困窮するワケ

- 【東京 退職金 最新ニュース】お金のプロが警告。退職金をつぎ込んではいけない7つの地雷投資

- 【東京 退職金 最新ニュース】40~50歳代「就職氷河期」の貯蓄は二極化傾向。老後を心配する人は8割以上に

- 【東京 退職金 最新ニュース】定年後の「老後2000万円問題」はもう過去の話? 今、事態はさらに深刻?

- 【東京 退職金 最新ニュース】この20年で「約1,000万円」も減額に…勝ち組サラリーマンのはずが、少なすぎる退職金

- 【東京 退職金 最新ニュース】「何もしない」が3位! 欧米と比較する日本人の老後の過ごし方

- 【東京 退職金 最新ニュース】定年後の貯蓄はいくら必要?60代の平均貯蓄額と合わせて解説

- 【東京 退職金 最新ニュース】「手始めにFXから…」老後資金のためにFXを始めようとする40代が答えた危なすぎる理由

- 【東京 退職金 最新ニュース】退職金が激減…!60〜80歳で「貧しい生活」を送らないために知っておくべき「厳しい現実」

- 【東京 退職金 最新ニュース】老後の資金を貯めるには、貯蓄型保険とiDeCoどちらがいい?

- 【東京 退職金 最新ニュース】国税庁「300万円以下は副業ではない」 サラリーマンなら「2つ目の稼ぎ口」に 今すぐ取り組むが大正解な理由

- 【東京 退職金 最新ニュース】不労所得は老後に有効なのか。60歳以上で実践する人の割合や定年後の年金収入の実態

- 【東京 退職金 最新ニュース】もってあと数年か…タワマンの「資産価値大暴落」が避けられないワケ

- 【東京 退職金 最新ニュース】20年で約1000万円減「退職金」いくらもらえる?賢く資産形成する方法も

- 【東京 退職金 最新ニュース】経営者の退職金はなぜ必要? 役員退職金の基礎知識

- 【東京 退職金 最新ニュース】平均寿命女性は87.57歳「65歳以上の無職世帯」の平均貯蓄額と老後資産を増やすコツ3選

- 【東京 退職金 最新ニュース】「年収が高いのに貧乏」な人に共通する残念な特徴とは?

- 【東京 退職金 最新ニュース】サイドFIREの節税効果とは?控除を活用した資産形成テクニックを税理士が解説

- 【東京 退職金 最新ニュース】一般人から富裕層へ…日本の上位1%が教える「お金持ちになる方法」

- 【東京 退職金 最新ニュース】50歳代「みんなの貯蓄」はいくら?「あと1000万円」貯めるために定年前にやめたいこと3選

- 【東京 退職金 最新ニュース】退職金の平均ってどれくらい? 老後のために退職金をうまく活用する方法

- 【東京 退職金 最新ニュース】日本とアメリカ、30年で開いた時価総額の膨大差 ほぼ成長しなかった日本に対しアメリカは14倍超

- 【東京 退職金 最新ニュース】50代からでも間に合う? 老後資金形成のためのポイント

- 【東京 退職金 最新ニュース】改めて知っておきたい「iDeCo」の節税効果、NISAよりiDeCoを選ぶべき人やふるさと納税との関係も

- 【東京 退職金 最新ニュース】岸田首相「資産所得倍増プラン」は2000兆円の“宝の持ち腐れ”を解消するか

- 【東京 退職金 最新ニュース】日本人の「現金信仰」はインフレで限界!今更聞けない老後の資産形成・超入門

- 【東京 退職金 最新ニュース】65歳以上・無職世帯の貯蓄額平均は2342万円。老後に備える貯蓄術を紹介

- 【東京 退職金 最新ニュース】超円安で「悪いインフレ」到来、日本人は人生ハードモードへ。来たるスタグフレーションに備えて資産を築く方法は?

- 【東京 退職金 最新ニュース】退職金に税金はどれくらいかかるのか? 受け取り方による計算方法の違いも紹介

- 【東京 退職金 最新ニュース】【40~50歳代】リアルな貯蓄額を円グラフでみる。元金融機関社員が老後破産の対策を解説

- 【東京 退職金 最新ニュース】「年金生活者支援給付金」は年金だけでは足りない人がもらえる給付金。請求できる要件とは?

- 【東京 退職金 最新ニュース】【65歳以上・無職世帯】貯蓄2000万円以上の割合「60歳の不安」4位に年金制度がランクイン

- 【東京 退職金 最新ニュース】【年金一覧表】60歳~90歳以上「国民年金と厚生年金」の受給額を1歳ごとに考察

- 【東京 退職金 最新ニュース】なぜ、年金制度や介護保険はここまで欠かせないものになったのか

- 【東京 退職金 最新ニュース】大手メーカーを早期退職した59歳男性「退職金4000万円上乗せ」も大後悔のワケ

- 【東京 退職金 最新ニュース】次々と摘発「給付金詐欺」の残虐さ。本当の弱者がセーフティネットを奪われていく

- 【東京 退職金 最新ニュース】日本の60代、貯蓄の「老老格差」の残酷な実態。貯蓄「ナシ」は何パーセントか

- 【東京 退職金 最新ニュース】資産所得倍増を実現する「誰にもフェア」ないい方法があった

- 【東京 退職金 最新ニュース】定年後の貯蓄の実態。65歳以上無職世帯の貯蓄は「預貯金」が半分に

- 【東京 退職金 最新ニュース】岸田政権がついに解禁。人生100年時代の「新しい資本主義」で年金はどう変わる?

- 【東京 退職金 最新ニュース】65歳の誕生日になる1ヵ月前に会社を辞めると「お得」なワケ

- 【東京 退職金 最新ニュース】「令和の所得倍増」、目指すべきは個人金融資産の拡大

- 【東京 退職金 最新ニュース】「老後資金を仮想通貨で」に絶対賛成できない理由

- 【東京 退職金 最新ニュース】【年金一覧表】「60歳~90歳以上」みんなの受給額を1歳刻みで考察

- 【東京 退職金 最新ニュース】年収夫婦で1,400万円…パワーカップルを待つ「老後破産」の悲劇

- 【東京 退職金 最新ニュース】退職金、受取日をずらすと〈手取り〉が大幅アップする? 一体どういう仕組み?

- 【東京 退職金 最新ニュース】元銀行員が語る、「お金が貯まらない人」に共通のNG行動3選。貯金・財産を増やすコツも紹介!

- 【東京 退職金 最新ニュース】定年退職後の健康保険選びは「究極の選択」、3つのうち自分にお得なのは?

- 【東京 退職金 最新ニュース】妻がもらえる「遺族年金」の条件、知ってますか

- 【東京 退職金 最新ニュース】年金「繰り下げ受給」が向いている人、向いていない人【75歳まで可になり話題】

- 【東京 退職金 最新ニュース】「富裕層の4分の1が年収500万以下」の謎

- 【東京 退職金 最新ニュース】日本政府には頼れない「インフレ貧乏」をどう防ぐ?今日からできる3つの資産防衛策。物価上昇に強い7銘柄も

- 【東京 退職金 最新ニュース】60代の貯蓄を大解剖!無職世帯の貯蓄は「老後2000万円」を超えているか

- 【東京 退職金 最新ニュース】「やっぱり年金だけでは老後生活は破綻する」日本政府がひた隠しにする年金制度の大問題

- 【東京 退職金 最新ニュース】60歳からでも月30万!「お金になる」資格TOP10 人生100年、人生経験を生かして稼ぐコツ

- 【東京 退職金 最新ニュース】厚生年金の受給額「9~10万円」が1番多い日本。年金の増やし方とは

- 【東京 退職金 最新ニュース】iDeCo改正でおトクな人と要注意な人、50代でも間に合う老後の資金作りとは

- 【東京 退職金 最新ニュース】年金を70歳まで繰り下げ予定の人が受給前に亡くなったら、年金はもらえないの?

- 【東京 退職金 最新ニュース】70代の貯蓄の実態!シニア格差はどれだけあるのか。貯蓄の中身や老後破産を防ぐコツも解説

- 【東京 退職金 最新ニュース】年収500万円と年収1000万円の退職金相場。いくらの差がある?

- 【東京 退職金 最新ニュース】【年金一覧表】みんなはいくら?「60歳~90歳以上」の受給額を1歳刻みで確認

- 【東京 退職金 最新ニュース】減額で広がる不安。なぜ年金改革を叫び続けても日本の制度は変わらないのか

- 【東京 退職金 最新ニュース】将来、年金だけでは暮らせないから「老後も働く」のヤバい落とし穴

- 【東京 退職金 最新ニュース】いつの間にかお金がない…高所得でも「老後破綻」に陥るワケ

- 【東京 退職金 最新ニュース】1日500円の節約で「老後2000万円問題は解決する」

- 【東京 退職金 最新ニュース】自分の価値はこの程度か…「年収1600万円→500万円」希望退職に応じた”大企業出身者”の悲哀と落胆

- 【東京 退職金 最新ニュース】40歳からでも間に合う「50代でセミリタイア」するための準備期間別”お金の全プラン”

- 【東京 退職金 最新ニュース】若者に広がる「FIRE運動」をバカにする社畜オジサンたちが根本的に誤解していること

- 【東京 退職金 最新ニュース】年金受給者への「臨時給付金5000円案」に隠された、政府の甘くて怖い罠

- 【東京 退職金 最新ニュース】厚生年金と国民年金を男女別で大解剖!ひと月平均額を8パターンで試算

- 【東京 退職金 最新ニュース】【20代~70代】みんなの貯蓄額の平均・中央値「本当の貯蓄」プラスは50代から

- 【東京 退職金 最新ニュース】住宅ローン「固定か変動か」金利上昇局面でどうする?

- 【東京 退職金 最新ニュース】令和なコトバ「FIRE」 早期退職の新たなスタイル

- 【東京 退職金 最新ニュース】47歳でFIREした私が保有する「6年で倍増」を狙う「3つの投資信託」

- 【東京 退職金 最新ニュース】ウクライナリスク「安全資産」は?米株・ドル円・債券・ビットコイン…

- 【東京 退職金 最新ニュース】FIREを夢見るレバナス民が虫の息。最低限の資産「6250万円」に届かぬ若者たちがレバレッジをかけて人生滑落

- 【東京 退職金 最新ニュース】57歳・貯金700万円の男性、1年後に早期退職したら夫婦で旅行や新車は楽しめる?

- 【東京 退職金 最新ニュース】年金の繰り上げ受給をした方がいい人、しない方がいい人

- 【東京 退職金 最新ニュース】最速で経済的自立を果たす! FIRE2.0 会社を辞めたら待ち受ける現実とは?

- 【東京 退職金 最新ニュース】FIRE成功者が明かす 辞めた理由、貯蓄の額、今の生活 「早い老後」にしない働き方

- 【東京 退職金 最新ニュース】離婚したら年金はどうなる?必ずやるべき「年金分割」、いくら貰えるか実例検証

- 【東京 退職金 最新ニュース】年金受給額は増やせる。「未納が多くて不安」な中高年でも増額できる方法とは

- 【東京 退職金 最新ニュース】60代「ふつうの貯蓄」とは。2000万円クリアはどれくらいか

- 【東京 退職金 最新ニュース】60代でも貯蓄がない単身世帯は約3割。年金だけで暮らせるか

- 【東京 退職金 最新ニュース】年金受給額は増やせる。「未納が多くて不安」な中高年でも増額できる方法とは

- 【東京 退職金 最新ニュース】60代の貯蓄「2000万円~3000万円」は何割か。今から備える2つの方法

- 【東京 退職金 最新ニュース】もう悩まない「定年延長」 賃金、退職金、組織の若返りをどうするか

- 【東京 退職金 最新ニュース】たったの2年前にテスラ株を「100万円」買っていたら、今いくらになっている?

- 【東京 退職金 最新ニュース】「高齢者お断り」の賃貸住宅がなくならない、知られざる理由

- 【東京 退職金 最新ニュース】FRBの利上げ加速で、S&P500の下振れリスクも

- 【東京 退職金 最新ニュース】なぜ若い「FIRE」信奉者は才能をドブに捨てるのか?ドケチ生活で失う経験値と稼ぐ力

- 【東京 退職金 最新ニュース】厚生年金「ひと月15万円以上」の男性の割合はどのくらいか

- 【東京 退職金 最新ニュース】年金収入も確定申告が必要?対象になるのはいくら以上の受給者か

- 【東京 退職金 最新ニュース】公務員の退職金「2000万円以上」を検証。会社員との違いとは

- 【東京 退職金 最新ニュース】4月からの「年金大改正」で何が変わる? 実は最も注目すべき「在職定時改定」とは何か

- 【東京 退職金 最新ニュース】「女性のほうが長生きなのに年金は月7万円も少ない」長いおひとり老後に備えるたった一つの方法

- 【東京 退職金 最新ニュース】退職金の受け取り「一括」と「年金」どっちがお得?メリット・デメリットをFPが解説

- 【東京 退職金 最新ニュース】定年前後のお金のお悩みBEST5 第5位 退職後の住民税がコワイけど 何かいい節税対策は?

- 【東京 退職金 最新ニュース】今からできる年金+10万円生活 目標は貯めること以外に楽しみも 投資を通して「社会とのつながり」感じられるもう一つのメリット

- 【東京 退職金 最新ニュース】老後のお金が心配な人がやりがちな5つの勘違い

- 【東京 退職金 最新ニュース】役所はあえて教えない…「年金」を「毎年30万円以上多くもらう人たち」の凄テク

- 【東京 退職金 最新ニュース】平均手取り「27万円」…高齢者の悲惨な実態で露わになる、「働く日本人の恐ろしい老後」

- 【東京 退職金 最新ニュース】60歳代前半の年金に多い「勘違い」を検証

- 【東京 退職金 最新ニュース】年金の受給開始年齢の拡大でより複雑に? 受給開始年齢はいつが良いの?

- 【東京 退職金 最新ニュース】夫の死後、遺族年金が毎月いくら支給されるかご存じですか? 知っておきたい遺族年金の受給額

- 【東京 退職金 最新ニュース】年収1000万円と世帯年収1000万円では、将来の年金受給額はどう変わる?

- 【東京 退職金 最新ニュース】年収が600万、800万、1000万円と上がれば、年金もその分増える?

- 【東京 退職金 最新ニュース】ホンダで退職金8000万円も、氷河期世代も対象…パナ等56社実施「新種リストラ」の天国と地獄

- 【東京 退職金 最新ニュース】早期リタイア「FIRE」族の破綻が急増するワケ。日本人向けリタイアプラン「FIRA60」で仕事と老後の充実を得る方法とは?

- 【東京 退職金 最新ニュース】「老後2000万円」に惑わされず、必要な資産金額を計算する方法とは?

- 【東京 退職金 最新ニュース】「iDeCo」と「つみたてNISA」…違う投資信託で運用すべき?

- 【東京 退職金 最新ニュース】「お金に稼がせよう」一生稼げない人に共通する”ケチな考え方”

- 【東京 退職金 最新ニュース】定年退職時に行う4つの手続き。「年金手続き」とあと何が必要?

- 【東京 退職金 最新ニュース】退職した場合、失業保険はいくらもらえるの? 年収別の金額とは?

- 【東京 退職金 最新ニュース】ビットコイン相場に大異変、実態経済の指標と連動しだしたワケ。米ミレニアル世代が暗号通貨に本腰

- 【東京 退職金 最新ニュース】厚生年金と国民年金「いくら払って、いくらもらえる?」老後を楽しむための年金講座

- 【東京 退職金 最新ニュース】50代で「貯蓄2000万円超」は約3割。リタイヤまでにお金をどう貯めるか

- 【東京 退職金 最新ニュース】大卒1897万円、高卒1497万円…勤続35年以上「退職金」の平均額

- 【東京 退職金 最新ニュース】「積立投資」は株価下落まで待つべきか?今から始める人の3つの注意点

- 【東京 退職金 最新ニュース】世帯年収1000万円の人が抱えている負債額は意外と多い? 平均はどれくらい?

- 【東京 退職金 最新ニュース】個人金融資産が最大の1999兆円に 9月末、株高・円安で

- 【東京 退職金 最新ニュース】50代で「月25万円の不労所得」、投資FIREで厚生年金への依存から将来脱却する2つの方法と注意点

- 【東京 退職金 最新ニュース】50歳を超えてから「月30万円の不労所得」を作る4つの方法

- 【東京 退職金 最新ニュース】早期退職したいけど、どう判断? 「3W1H」がカギ

- 【東京 退職金 最新ニュース】2022年の世界金融市場…「アメリカ株バブル説」の信ぴょう性

- 【東京 退職金 最新ニュース】老齢厚生年金をもらっている人が65歳の誕生月に行うべき手続きとは?

- 【東京 退職金 最新ニュース】老後も働きたい。年金が支給停止にならない境目の収入はいくら?

- 【東京 退職金 最新ニュース】旨い話には裏がある。旧民主党が実現できなかった月7万円「最低保障年金」の罠

- 【東京 退職金 最新ニュース】65歳より64歳で退職したほうが、失業保険が得になると聞きました。どういうことでしょうか?

- 【東京 退職金 最新ニュース】「FXと同じでしょ」ビットコインに手を出して破産する投資家続出。レバレッジ5倍でも命取り

- 【東京 退職金 最新ニュース】年金はあてにせず貯蓄をすべき? 老後対策は何をやればいい?

- 【東京 退職金 最新ニュース】公的年金限界、万国の悩み 若者急減で老後資金は自助に

- 【東京 退職金 最新ニュース】高収入ではないのに、しっかり資産形成している人の共通点

- 【東京 退職金 最新ニュース】「免許返納後の身分証明」……高齢者こそマイナンバーカードを持つべき理由

- 【東京 退職金 最新ニュース】60歳以降も厚生年金に加入して働くと、年金は月いくら増える?

- 【東京 退職金 最新ニュース】「資金だけでなく、生活面からも老後の暮らしを支援したい」セゾンファンデックスの青山社長にインタビュー

- 【東京 退職金 最新ニュース】「準富裕層」と呼ばれる人たちの年金平均受給額はどれくらい?

- 【東京 退職金 最新ニュース】「目先のリターン」だけを追い求めると後悔する…?「人気金融商品」の盲点

- 【東京 退職金 最新ニュース】夫が亡くなったら、妻に支給される年金はどう変わるの?

- 【東京 退職金 最新ニュース】頭金ゼロ、変わる住宅ローン 銀行も個人もリスク蓄積

- 【東京 退職金 最新ニュース】定年後再雇用、手取り急減の崖 運用や貯蓄で資金確保

- 【東京 退職金 最新ニュース】本末転倒の政治主導 無気力と無責任の連鎖

- 【東京 退職金 最新ニュース】退職金の一部を運用 知恵と工夫で資産長持ち

- 【東京 退職金 最新ニュース】資産1億円を達成できたのは「夫=投資、妻=貯蓄」の“二刀流”の成果! 地道な節約+積立投資を継続すれば「投資の達人」になれなくても資産1億円は達成できる!

- 【東京 退職金 最新ニュース】年金の受け取り方で絶対に注意すべきこと、変更不可の受給申請で大損も!

- 【東京 退職金 最新ニュース】No.1為替アナリストが徹底解説!円が「50年ぶり安値圏」に沈む理由&注目の資源国通貨

- 【東京 退職金 最新ニュース】「分配、分配」が招く日本の貧困化。岸田政権に見えぬ“育成策”

- 【東京 退職金 最新ニュース】日本を降りる年収960万円超世帯。不公平で残念な国を捨てて海外移住を目指す当然の理由

- 【東京 退職金 最新ニュース】「ドル円相場と株価」の連動性が高い企業ランキング【全50社】2位ホンダ、1位は?

- 【東京 退職金 最新ニュース】就職氷河期世代の暗黒「年金すらもらえない」老後破産の現実味

- 【東京 退職金 最新ニュース】ムダな努力をしてしまう?「残念な投資家」の3つの特徴

- 【東京 退職金 最新ニュース】31歳で億万長者になった人が語る“衝撃的な貧しい経験”で手に入れた力とは?

- 【東京 退職金 最新ニュース】定年後に人はどれくらいのお金を使うのか?驚きの調査結果

- 【東京 退職金 最新ニュース】「賃金引き上げ」は政府の力でけん引できる、アベノミクスの教訓生かせ

- 【東京 退職金 最新ニュース】コロナ対策「一律給付」はやはり高所得者の丸儲け

- 【東京 退職金 最新ニュース】昔は月額100円だった国民年金保険料、なぜ1万6,610円に?3人に1人が「全額免除」、制度導入の歴史から見えた加入メリット

- 【東京 退職金 最新ニュース】ビットコインで大儲けしたあとに自己破産。初心者が知らない仮想通貨の「二次的損失」

- 【東京 退職金 最新ニュース】なぜ日本人の賃金は上がらないのか?本当に低かった生産性、「手取り13万」がトレンド入りする現実

- 【東京 退職金 最新ニュース】自身の介護費用「準備していない」が7割の危うさ。老後2000万円どころか3000万円が必要に

- 【東京 退職金 最新ニュース】iDeCoや企業型年金などの確定拠出年金は退職所得控除を活用した一時金受取がお得?

- 【東京 退職金 最新ニュース】「FIRE」を実現した30代夫婦の資産形成術を紹介! 10年で元手800万円から1億2000万円に増やせた理由は節約を徹底して年収の約2/3を米国株で運用したこと

- 【東京 退職金 最新ニュース】【不動産投資こそFIREへの近道】不動産投資で信じてはいけないこと

- 【東京 退職金 最新ニュース】つみたてNISAを「普通の人」が続けるメリットと、押さえるべき2つのポイント

- 【東京 退職金 最新ニュース】長期投資トレンド「ミレニアル世代台頭」で評価される業種は?

- 【東京 退職金 最新ニュース】自営業者は会社員と比べて、どれくらい年金が少ない? 老後資金の対策は?

- 【東京 退職金 最新ニュース】資産運用で忘れがちな「為替リスク」、自分に最適な通貨配分の決定法

- 【東京 退職金 最新ニュース】たとえ1億あっても足りぬ。老後を支えるのは「運用」しかない訳

- 【東京 退職金 最新ニュース】30~40代の約9割が「老後のお金に不安がある」 必要だと思う対策は

- 【東京 退職金 最新ニュース】「つみたてNISA」にありがちな“3つの勘違い”を解説! 「大間違いな運用シミュレーションに注意!」「最大投資 額は800万円じゃない!」などの誤解をすっきり解決!

- 【東京 退職金 最新ニュース】若い世代も知っておきたい、退職金で失敗しないための「3つのポイント」

- 【東京 退職金 最新ニュース】ビットコイン最高値更新で“カモにされる”初心者が急増。いきなりハイレバで即退場

- 【東京 退職金 最新ニュース】退職金が出るまでは、ローンの返済より資産運用を優先すべき理由

- 【東京 退職金 最新ニュース】「一任運用」5年で倍増 相次ぐ参入、コスト透明性課題

- 【東京 退職金 最新ニュース】3年ぶり円安時代に考える外貨投資のキホン

- 【東京 退職金 最新ニュース】iDeCoをやらないほうがいいケースは?始める前にデメリットとメリットを理解しよう

- 【東京 退職金 最新ニュース】50代でやっておくべきだった!年金世代が後悔している3つのこと

- 【東京 退職金 最新ニュース】50歳で初めて投資 失敗しないために知っておくべきこと

- 【東京 退職金 最新ニュース】なぜ退職金で住宅ローン一括返済は危険?試算でわかった利息軽減効果より大きなリスク

- 【東京 退職金 最新ニュース】退職金が振り込まれると銀行の「支店長室」に連れていかれる理由

- 【東京 退職金 最新ニュース】年収1000万円40歳会社員の「FIRE実現」を完全試算!資金7675万円で45歳に達成可能

- 【東京 退職金 最新ニュース】知らないと大損する…”貯金のみの人”が、これから「資産寿命」をのばすための意外なコツ

- 【東京 退職金 最新ニュース】夫婦で考える年金受け取りの「最適解」

- 【東京 退職金 最新ニュース】年金受給資格のなかった人が年金を貰えるようになる「特例」とは?

- 【東京 退職金 最新ニュース】法改正で84%まで増える。老齢年金の「繰下げ受給」

- 【東京 退職金 最新ニュース】年収700万円台の会社員が43歳で「FIRE」を実現できた理由

- 【東京 退職金 最新ニュース】20年経った確定拠出年金なぜ普及しない? 利用者は成功体験、複雑さが課題

- 【東京 退職金 最新ニュース】「FIREで海外移住」に落とし穴。日本で“現地の家”を買ってはいけない理由

- 【東京 退職金 最新ニュース】年収750万円40歳会社員の「FIRE実現」を完全試算!4人家族なら資金6366万円で55歳に達成可能

- 【東京 退職金 最新ニュース】恐ろしい…銀行が「100万円を定期預金しませんか」と言うワケ

- 【東京 退職金 最新ニュース】年金300万円、貯蓄5000万円…ゆとりのはずが老後破産の理由

- 【東京 退職金 最新ニュース】「資産1億円」を堅実派が目指すには?金融コンサルの社長が自腹で買った投信を全公開!

- 【東京 退職金 最新ニュース】年収400万円と年収800万円、年金額の差はどれくらい?

- 【東京 退職金 最新ニュース】退職金が振り込まれたら営業電話が殺到。定年退職者を狙う金融機関の手口とリスク

- 【東京 退職金 最新ニュース】「国民年金と厚生年金」毎月の平均額は?一般的な夫婦は約21万円

- 【東京 退職金 最新ニュース】60歳以降の働き方。給料をいくらもらうと年金が「支給停止」になる?

- 【東京 退職金 最新ニュース】夫・妻が亡くなった後、年金の受給額はどう変わるのか

- 【東京 退職金 最新ニュース】企業型DC、改正で恩恵拡大 60代の転籍・転職も加入可

- 【東京 退職金 最新ニュース】退職金は もらい方で、 税金の額が全く違う!

- 【東京 退職金 最新ニュース】国民年金「目減り」対策で厚生年金のお金を回す?給料天引きのサラリーマン涙目、どっちの年金も減額必至か。総裁選中の発表は争点化回避策との説も

- 【東京 退職金 最新ニュース】「年金手取り額が少ない」都道府県庁所在地ランキング2021

- 【東京 退職金 最新ニュース】50歳を超えてから「月30万円の不労所得」を作る4つの方法

- 【東京 退職金 最新ニュース】人気FPがひねり出した「年金を月2万円増やす」アイデア

- 【東京 退職金 最新ニュース】国民年金&厚生年金「65歳時の予想年金額」をイッキ見!

- 【東京 退職金 最新ニュース】国民年金「目減り」対策で厚生年金のお金を回す?給料天引きのサラリーマン涙目、どっちの年金も減額必至か。総裁選中の発表は争点化回避策との説も

- 【東京 退職金 最新ニュース】FPと税理士の知られざる「縄張り」、そのお金相談は実は法的にNGかも?

- 【東京 退職金 最新ニュース】団塊の世代「年金だけでは暮らせない!」思い描いた未来とは違う、老後生活の悲惨

- 【東京 退職金 最新ニュース】「退職金に税金がかからない」のはどんな人?計算方法や必要な手続き

- 【東京 退職金 最新ニュース】金融庁が「つみたてNISA」を勧める切実な理由、日本がダメになっても大丈夫?

- 【東京 退職金 最新ニュース】熟年離婚、年金・退職金も折半 財産請求期限は2年

- 【東京 退職金 最新ニュース】退職金の受け取りは「一時金」と「年金」どちらが得?正解へ導く5つの法則

- 【東京 退職金 最新ニュース】国民年金・厚生年金「働き方」でこんなに変わる老後の受給額

- 【東京 退職金 最新ニュース】老後2000万円問題の教訓と台頭するFIRE

- 【東京 退職金 最新ニュース】夢を実現するには、老後に2000万円不足することが判明。あなたならどのような選択肢を選びますか?

- 【東京 退職金 最新ニュース】年金は月にいくらもらえる? 将来の年金額を確認する方法

- 【東京 退職金 最新ニュース】「老後資金の柱”退職金”がなくなる日」コロナ禍明けの日本企業に終身雇用の跡形はない

- 【東京 退職金 最新ニュース】預金の預け先。預金と投資のバランスはどれくらいが良い?

- 【東京 退職金 最新ニュース】FIREを成功に導く大事なスキル それは節約

- 【東京 退職金 最新ニュース】自宅担保に老後資金 使い道や金利リスクを考慮

- 【東京 退職金 最新ニュース】日本人は、死ぬまで働く。貯金なし年金なし「高齢労働」社会をどう生き残るか

- 【東京 退職金 最新ニュース】43歳FIRE達成者が明かす 今日からできるFIRE実現への3つの習慣

- 【東京 退職金 最新ニュース】投資の目的は早期リタイア 若年層にじわり拡大中

- 【東京 退職金 最新ニュース】ファンドラップ、費用に注意 運用成績の比較難しく

- 【東京 退職金 最新ニュース】70代以降の貯蓄事情「貧乏老後」を避ける3つの心得

- 【東京 退職金 最新ニュース】ゆとりある老後を送るために…資産運用のプロが語る「退職金運用」のポイント

- 【東京 退職金 最新ニュース】100万円を30年間運用すると「日本株は104万円、米国株は2100万円」という現実

- 【東京 退職金 最新ニュース】老後資金作りに「S&P500のインデックスファンド」が向いていると言える納得の理由

- 【東京 退職金 最新ニュース】広がるiDeCoどう活用? 早い時期からNISAと併用を

- 【東京 退職金 最新ニュース】今話題の「FIRE」実現はできるのか?!

- 【東京 退職金 最新ニュース】デジタルゴールドは「守りの資産運用」として利用できるのか

- 【東京 退職金 最新ニュース】元経済ヤクザが明言「副業で株式投資は滑稽だ」

- 【東京 退職金 最新ニュース】「投資信託で老親の2000万円が消滅」素人が銀行員の”善良度”を見抜くチェックリスト12

- 【東京 退職金 最新ニュース】資産運用トラウママップが示す、失われた30年、日本人の世代別傷跡

- 【東京 退職金 最新ニュース】退職金が出ない自営業や派遣の人は「老後」をどう備える?

- 【東京退職金 最新ニュース】老後資産の「不安をあおる輩」に負けないために学習すべきこと

- 【東京 退職金 最新ニュース】退職金をたくさんもらう シンプルな2つの方法

- 【東京 退職金 最新ニュース】プライベートバンクの顧客になるには、いくらの資産が必要か?

- 【東京 退職金 最新ニュース】高齢者、金融トラブル多く 商品購入は家族もチェック

- 【東京 退職金 最新ニュース】退職金の相場はいくら? 勤続年数ごとの支給額や税金の計算を解説

- 【東京 退職金 最新ニュース】個人の20年の運用成績、6割がプラス 海外投資広がる

- 【東京 退職金 最新ニュース】最新ニュース 退職金は運用せずに「ずっと放置しておいたほうがいい」理由

- 【東京 退職金 最新ニュース】60代でも住宅ローンが残る人は危ない…「老後破綻」の避け方

- 【東京 退職金 最新ニュース】第二地銀の中京銀行、希望退職を募集…金融庁「近年例がない」

- 【東京 退職金 最新ニュース】女性の50代は離婚適齢期!?結婚生活の変革期を迎えた女性たちが「離婚したい理由」

- 【東京 退職金 最新ニュース】中京銀、希望退職募集 頭取ら報酬2割削減