Q.過去の赤字は黒字の期の所得と相殺可能?

A.過去10年の赤字は黒字の期の所得と相殺できる

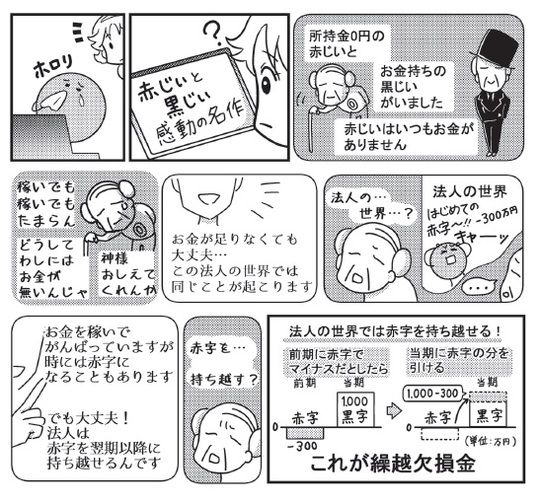

・法人の赤字は10年繰り越せる

・複数の期の赤字を合算できる

・当期の黒字と相殺して法人税を節税 【漫画解説1】過去の赤字は黒字の期の所得と相殺可能?

【漫画解説1】過去の赤字は黒字の期の所得と相殺可能? 【漫画解説2】過去の赤字は黒字の期の所得と相殺可能?

【漫画解説2】過去の赤字は黒字の期の所得と相殺可能?赤字は10年にわたって繰り越せる

年間の所得が赤字だった場合、その金額は10年にわたって繰り越すことができます。これを繰越欠損金といいます。法人税は毎期の所得に対してかかるもので、赤字であれば法人税も0円です。

また、赤字はその期だけでなく、繰越欠損金として翌期以降に繰り越すことができ、利益が出た期の所得から引くことによって法人税の節税ができます。

例えば、前期が300万円の赤字、当期が1,000万円の黒字であった場合、前期の赤字は繰越欠損金として、当期の課税対象を1,000万円から700万円にすることができます。また、前期が300万円の赤字、当期が300万円の黒字だった場合は、前期の赤字で当期の黒字を全額相殺できるため、当期は所得0円になり、法人税がかからなくなります。

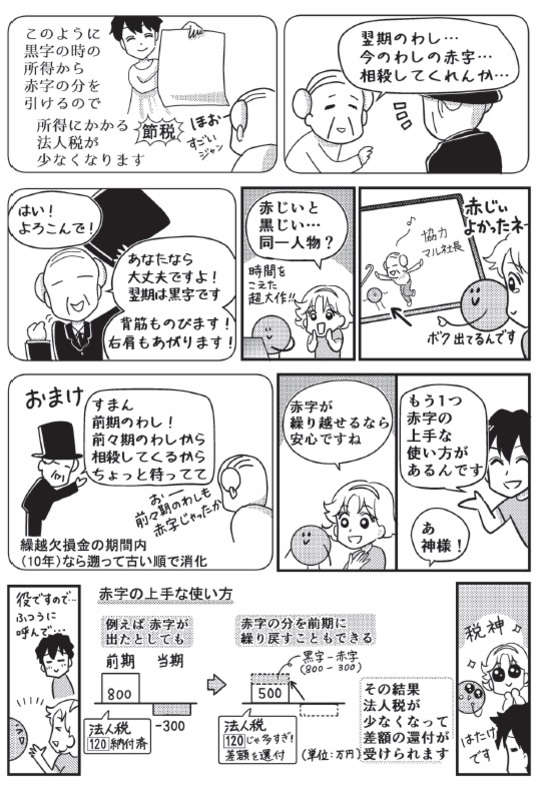

過去に複数の事業年度で赤字がある場合、繰越欠損金の期間内であれば、それらを遡って合算し、黒字になった期の所得と相殺することもできます。この場合、古い期の赤字から順に消化します。

納付済みの法人税を戻してもらうこともできる

赤字のもう1つの使い方として、前期に納めた法人税の還付を受けることができます。これを欠損金の繰戻しによる還付といい、法人税の還付金を受け取ることによって手元の資金を増やす手段になります。

例えば、前期が800万円の黒字で、120万円の法人税を納め、当期の赤字が300万円だったとします。この場合、当期の赤字を前期に繰り戻し、前期の黒字額を500万円にします。すると法人税額が少なくなり、その差額を還付金として受け取ることができます。

ただし、赤字の繰り戻しは1期前(前期に納付した分のみ)しか対象になりません。繰り越しも繰り戻しも節税できますので、赤字になった場合は活用方法を検討しましょう。

【ひとことポイント!】

赤字は節税になるが、取引先からの信用低下を招き、金融機関からの融資が受けにくくなることに注意!はたけ

個人専門税理士/ビジネス系インフルエンサーなちぼぅ★

漫画家(本文の続きは、以下のリンク先にあります)