変額保険は法人におすすめ?変額保険の種類ごとのメリット・デメリットや選び方のポイントを解説!

公開日 2023年8月19日 更新日 2023年9月20日

変額保険への加入を検討している経営者の方も多いのではないでしょうか。変額保険にはいくつか種類があるため、それぞれのメリットやデメリット、各商品の特徴を把握しつつ検討することが大切です。

この記事では、法人が加入できる変額保険について、概要や種類、メリット・デメリットや注意点などを詳しく解説します。自社に適した変額保険を選ぶためにも、ぜひ参考にしてください。

変額保険の特徴とは

変額保険とは、契約者が支払った保険料を保険会社が投資信託などで運用する、資産運用型の生命保険のひとつです。変額保険の特徴は、保障と資産運用の両方の特徴を兼ね備えている点にあります。

変額保険には資産運用の要素があるため、運用の成果次第では定額型の生命保険よりもかなり大きな保険金や解約返戻金を受け取れる可能性があります。ただし、運用成果次第では期待値よりリターンが低いこともあるため、商品の特性を理解しておくことが大切です。

最低保険金が保証されているタイプの商品であれば、保険料払込期間中の運用成果に関わらず、死亡・高度障害保険金が最低保険金額を下回ることはありません。

ここでは、変額保険の特徴について、次の3点を解説します。

- 受け取る保険金額が運用結果によって変動する

- 死亡・高度障害保険金には最低保証額が設定されている

- 解約返戻金には最低保証額が設定されていない

受け取る保険金額が運用結果によって変動する

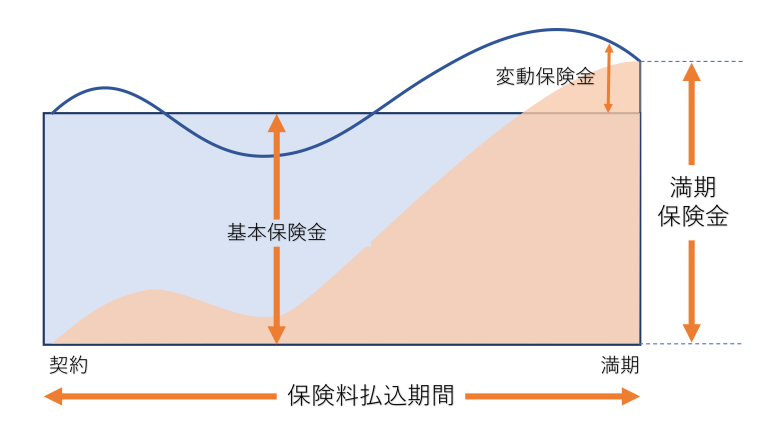

【運用がプラス:基本保険金も満期保険金もプラス】

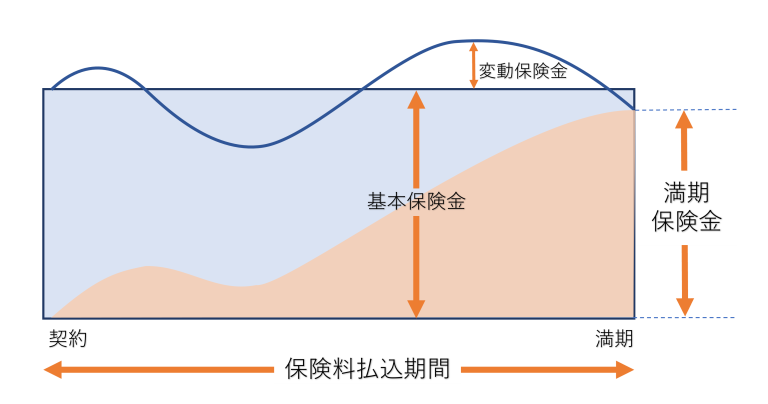

【運用がマイナス:基本保険金は最低保証されるが満期保険金はマイナス】

変額保険は、運用成果によって受け取れる金額が変わります。運用がうまくいけば満期保険金や年金、解約返戻金が増えますが、運用がうまくいかなければ、払い込んだ金額よりも受け取れる金額が減る可能性もあるため注意が必要です。

これに対して定額保険の場合、保険金や給付金の額は契約時にあらかじめ定められており、変動はありません。

死亡・高度障害保険金には最低保証額が設定されている

変額保険では、運用がうまくいかなかった場合でも、死亡・高度障害保険金における最低保証額が設定されています。

運用成果に関わらず契約時に設定した死亡・高度障害保険金は支払われるため、経営者に万が一の事態が起こった場合でも、生命保険本来の目的を果たすことが可能です。

解約返戻金には最低保証額が設定されていない

変額保険において、解約返戻金に関しては最低保証額が設定されていません。そのため、運用がうまくいっていないタイミングで解約してしまうと、解約返戻金がかなり低くなる、あるいはゼロになる可能性もあります。

変額保険は投資と保険の両方を兼ね備えている保険ですが、投資の側面が反映されているのが解約返戻金部分というわけです。保険部分に該当する死亡・高度障害保険金については最低保証額が設定されているため、運用成果の影響を受けません。

変額保険の3つの種類

変額保険には、主に以下の3種類があります。特徴をはじめ、どのような場合に向いている保険なのか、違いを把握しておきましょう。

|

変額保険の種類 |

特徴 |

向いているケース例 |

|

終身型×変額終身保険 |

保険料の払込は有期だが保障は一生続く |

一生涯の死亡保障を希望するケース |

|

定期型×変額養老保険 |

一定期間の死亡保障と将来的な満期金を運用しながら備えられる |

保険を活用した従業員の福利厚生プランを検討しているケース |

|

年金型×変額個人年金 |

死亡給付金と年金額いずれも最低保証はないが、長期運用により将来の年金額を増やせる効果が期待できる |

多少のリスクはとっても積極的に投資しながら将来の年金額を増やしたいケース |

終身型×変額終身保険

変額終身保険は、保険料の払い込みが一定期間で終わる、つまり払込満了までの保険料支払いで済みますが、保障は一生涯続きます

終身型の変額保険では、運用成果によって解約返戻金が払込保険料の合計を上回ることがありますが、逆に下回ることもあります。そのため、解約してまとまった返戻金を受け取りたい場合は、解約のタイミングに注意が必要です。もちろん、死亡・高度障害保険金は運用結果の影響を受けませんので、最低保証額(基本保険金額)を下回ることはありません。

変額終身保険が向いているのは、一生涯の保障を確保しつつ長期的な運用を期待し、少しでも資金を増やしたい場合です。

定期型×変額養老保険

変額養老保険は、保険期間が一定であり、一定の保険料を支払う定期型の保険です。死亡・高度障害状態に対する保障が契約で定められた期間継続します。運用成績によって保険金額や解約返戻金は変動しますが、死亡・高度障害保険金の最低保証額を下回ることはありません。

養老保険には、死亡保険金額と満期保険金額が同額である点が特徴です。たとえば、満期時の受取額が1,000万円である場合、死亡保険金額も1,000万円ということになります。変額タイプであっても養老保険の仕組みは同じです。

法人が変額養老保険に加入するケースとして多いのが、「福利厚生プラン」です。この場合、被保険者を役員または従業員とし、死亡保険金受取人は被保険者の遺族、満期保険金受取人は法人とします。法人が変額養老保険に加入することで、満期時には法人が満期保険金を受け取れる仕組みです。

法人が受け取った満期保険金は、役員の退職金資金として充当できます。役員や従業員など被保険者が死亡した場合、死亡保険金を被保険者の遺族が直接受け取ることができ、会社の福利厚生の一環として弔慰金扱いにすることも可能です。

変額養老保険が向いているのは、法人として役員や従業員の死亡保障、あるいは退職金の原資確保に備えたい場合です。

年金型×変額個人年金

変額年金保険は、年金支払い開始日以前に被保険者が死亡した場合には死亡給付金として支払われます。

ただし、死亡給付金には最低保証額の設定がありません。また、将来支払われる年金部分に関しても最低保証はなく、運用成果次第で年金額が変動します。年金額の変動は支払開始後も続くため、毎年支払われる年金額が変動する可能性があるので注意が必要です。

また、解約返戻金も運用成果によって変動し、最低保証はありません。

変額年金保険は、運用結果が順調であれば将来の年金額が増えるため、積極的に運用しながら将来に備えたい場合に有効です。

変額保険のメリット・デメリット

変額保険は、投資と保険の機能を兼ね備えた、2つの効果を狙える利便性の高い保険ですが、注意点もあります。変額保険のメリットとデメリットを具体的に見ていきましょう。

変額保険のメリット

変額保険の主なメリットは次のとおりです。

【変額保険のメリット】

- 一般の保険と比べて保険料が割安な傾向にある

- 世の中の状況に応じて運用状況が変動しているためインフレ対策になる

- 運用結果次第では商品に応じた受取額が増額となる(解約返戻金、死亡保険金、満期保険金、年金受取額)

- 運用期間中の利益に対して課税されない

変額保険のデメリット

変額保険のデメリットは、以下のとおりです。

【変額保険のデメリット】

- 元本割れのリスクがある

- 投資だけの目的で加入する場合は生命保険部分に充当される保険料がムダになる

- デフレの際に運用実績が落ち込む

変額保険を検討する際には、メリットとデメリットを総合的に検討することが大切です。

法人税の節税だけを目的として変額保険を検討している場合は、保険加入は待った方が良いでしょう。法人の変額保険には、節税効果はほとんど期待できないからです。

変額保険の経理処理による節税効果はあまりない

法人税の節税だけを目的として変額保険を検討している場合は、保険加入は待った方が良いでしょう。法人の変額保険には、節税効果はほとんど期待できないからです。

理由のひとつとして、変額保険の損金計上ルールが挙げられます。

損金計上とは、必要経費として会社の売上から差し引けること。つまり、毎月あるいは毎年支払う保険料を損金計上できれば、会社の利益を減らせる仕組みです。会社の利益が減少すれば、法人税額も小さくなります。

変額保険の場合、採光解約返戻率に応じて支払保険料の一部を損金算入することが可能です。ただし、変額養老保険を福利厚生プランとした場合は、支払保険料の1/2を損金に算入できます。

ただし、損金算入が可能なのは、保険料を払っている期間のみです。支払い期間中は法人税対策になりますが、保険金が支払われた段階で収入とみなされ、受取時には法人税が発生することになります。

つまり、目先の法人税負担は軽減されても受取時に課税されるため、単に法人税の支払いを先延ばしにしただけの状態です。そのため、変額保険では法人税の節税効果はあまり期待できないと言えるでしょう。

変額保険を選ぶ前に理解しておきたいポイント

変額保険を選ぶ際には、押さえておくべきポイントがあります。

- 変額保険は解約のタイミングに要注意

- 変額保険は営業担当者の手腕が重要

- 変額保険は医療法人にもおすすめ

変額保険は解約のタイミングに要注意

変額保険は、解約のタイミングによって受取額が変わります。変額保険は、インフレに強くデフレに弱いのが特徴です。

そのため、インフレ時の解約であればある程度の運用成果が期待でき、払い込んだ保険料を上回る額の受取が可能です。一方、デフレ時に解約すると、タイミングによっては元本を大きく下回ることもあるため、注意しなければなりません。

変額保険は営業担当者の手腕が重要

変額保険以外の保険であれば、どんな営業担当者と契約しても保障内容は同じです。しかし、変額保険は投資の側面があるため、自社に適したものを選ぶためには営業担当者の手腕や投資に関する知識が重要だと言えるでしょう。

また、変額保険は1%単位で何に投資するか選ぶことが可能です。投資先の例として、以下のものが挙げられます。

- 日本株式

- 世界株式

- 国内債券

- 世界債券

- 短期金融市場

これらの選択肢の中から、リスク分散や運用利回りなどを慎重に検討し、変額保険の運用について決定していかなければなりません。

経営者自身が投資に詳しい場合を除き、営業担当者のアドバイスを参考にしながら決定するのが一般的です。そのため、的確な助言ができる営業担当者かどうかが変額保険を選ぶ際の決め手と言っても過言ではありません。

変額保険は医療法人にもおすすめ

医療法人の場合、自らネット証券などで口座を開設することは禁じられているため、投資活動はできません。しかし、保険には加入できるため、投資の側面を兼ね備えている変額保険は、運用も視野に入れたい医療法人におすすめの保険商品です。

変額保険は解約返戻金や満期保険金・年金額が変動するリスクはありますが、経済情勢や運用期間などによっては払い込んだ保険料を上回る金額を受け取れる可能性もあります。

超低金利が続く状況のもと預貯金だけにとどまらず運用が可能な点で、変額保険は医療法人にとって貴重な商品だと言えるでしょう。

まとめ

変額保険は、投資と保険の2つの側面を有する利便性の高い商品です。運用しながら資金を増やし、万が一の事態が起こった場合は保障を受けられるため安心だと言えるでしょう。変額保険は運用成果によって受取額に変動がありますが、あらかじめリスクを把握し、タイミングを確認しながら運用を進められれば、過度に不安になることはありません。

法人保険のプロとして長年の実績を有するトータス・ウィンズでは、保険のみならず経済や投資に関する的確なアドバイスも実施しております。変額保険選びにお悩みの場合は、ぜひお気軽にトータス・ウィンズまでご相談ください。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。