医療保険が不要と言われる4つの理由と、例外的にお勧めできる3つのケース

公開日 2022年1月28日 更新日 2023年3月28日

生命保険文化センターの2021年の調査によれば、日本人の7割以上の人が医療保険に加入しているそうです。

毎日のように見かける医療保険のCMですが、大量の広告をうてるということは、保険会社にとってそれだけ儲かる商品・売りたい商品であることの裏返しでもあります。

そして「医療保険は必要ない」「加入するだけ無駄」という意見は、昔からあります。ベテランのFPや経済評論家の中には、そう公言されている方が多くいます。

ネットで検索してみると、医療保険については必要・不要という両方の意見が存在します。

ご自身や家族・親族が大病されて、医療保険やがん保険で多額の給付金を受け取った経験がある方は「健康なうちに加入しておくべき」と強く主張されていたりしますし、その一方で不要論者の方は、以下のように経済的合理性の観点から、医療保険は不要と主張されているケースが多いです。

- ほとんどの場合に元が取れない。貯蓄で十分。

- 公的医療制度があるから、治療費が高額になることは少ない。

それぞれの言い分はもっともですが、結論を出しましょう。この記事では、以下の2点について解説します。

- 医療保険が不要と言われる4つの理由

- 例外的に医療保険がお勧めできる3つのケース

医療保険への加入があなたにとって必要なのかどうか、ご参考になれば幸いです。

医療保険が不要と言われる4つの理由

それぞれの理由について詳しく見ていきましょう。

理由①:公的医療保険で十分カバーできる

医療保険はいらないと言われる理由としてまず1番目に挙げられるのは、短期的な医療費なら「公的医療保険制度で十分カバーできる」ことです。

<公的医療保険の優れた仕組み>

- 健康保険の「3割負担」

- 高額療養費制度

- 傷病手当金

- 高額介護合算療養費制度

それぞれ解説していきます。

健康保険の「3割負担」

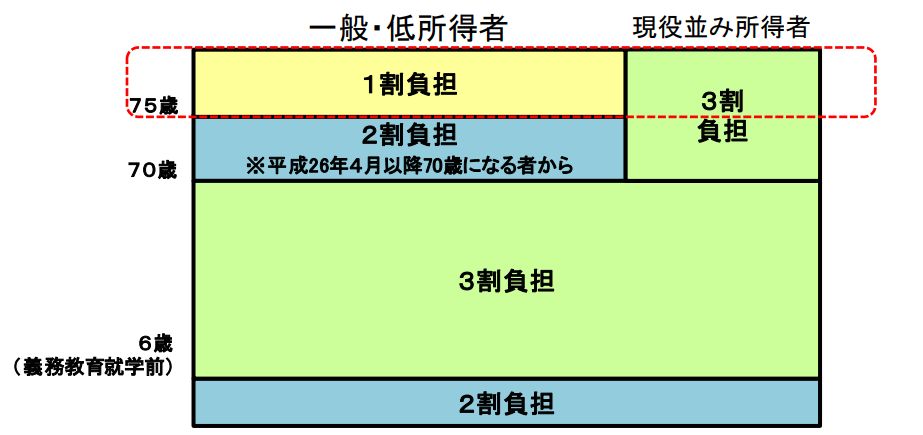

日本には「公的医療保険」という世界的にみても優れた医療保険制度がありますが、その制度で保障される、医療機関で治療を受けるときの自己負担額の割合は以下のとおりです。

画像の参照元:https://www.mhlw.go.jp/bunya/shakaihosho/iryouseido01/dl/info02d-37.pdf

健康保険制度は、日本国民なら誰でも加入義務があり、いつも医療費が3割以下の負担で済むのはこの制度があるからです。現役世代は「3割負担」ですが、義務教育就学前なら2割、75歳以上の場合には原則1割になるなど、年齢によって窓口負担が減免されます。

ケガ・病気、故意・過失など事由を問わず、医療費の自己負担額は3割以下で済みますし、基本的に日本全国どこでも医院・歯科・薬局に掛かれるのも、この制度のおかげですね。

高額療養費制度

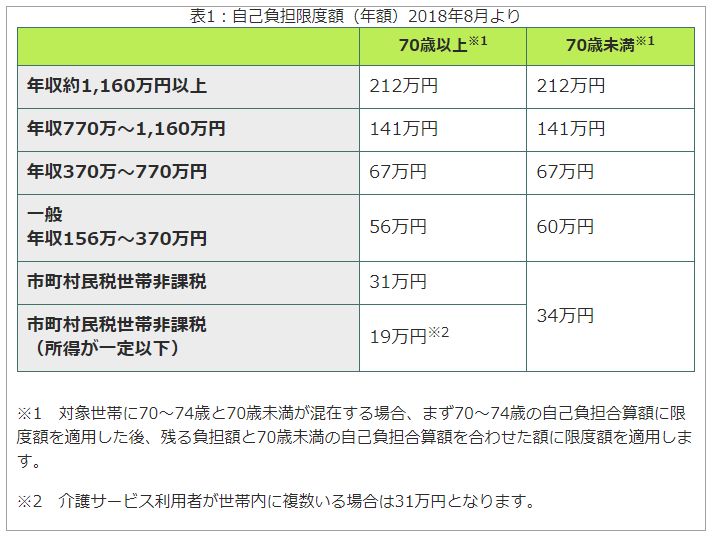

「医療費自己負担3割」を補完する制度として、高額療養費制度の存在もあります。高額療養費制度では、私達の1ヶ月あたりの医療費負担額には上限が定められています。

医療費の自己負担額は3割以下に抑制されていると説明しましたが、それでも長期間に渡って入院したり、何回も手術を余儀なくされたりすると高額の医療費がかかることもあり得ますよね。

そんなとき、高額の医療費負担で生活できなくならないように、1ヶ月あたりの医療費には上限が設けられているのです。この上限は年齢や収入によって異なり、以下の表のようになっています。

画像の参考元:https://www.mhlw.go.jp/content/000333279.pdf

高額療養費制度には、「世帯合算」や「多数回該当」という、さらに医療費を軽減させる仕組みもあります。

- 世帯合算:同じ世帯の家族全員の自己負担額を1カ月単位で合算できる仕組み。全員が同じ公的医療保険に加入していることが条件。

- 多数回該当:直近12ヶ月以内に3回以上の高額療養費を受けている場合、4回目以降の自己負担限度額がさらに引き下げられる制度。

こちらの調査によれば、治療費が高額になり易い「がん治療」の場合、「罹患者の約9割以上の方が高額療養費制度を使った」という結果が出ているようです。

傷病手当金

傷病手当金は、病気休業中に被保険者とその家族の生活を保障するために設けられた制度で、病気やけがのために会社を休み、事業主から十分な報酬が受けられない場合に支給されます。

以下の条件をすべて満たすときに、「傷病手当金」をうけることができます。

- 業務外の病気やケガで療養中であること

- 療養のための労務不能であること

- 4日以上仕事を休んでいること

- 給与の支払いがないこと

傷病手当金が支給される対象は、会社員や公務員など勤務先で社会保険制度に加入している本人のみです。

派遣やパートで勤務している人も健康保険に加入していれば傷病手当金の支給対象となります。

自営業やフリーランスが加入する国民健康保険、75歳以上の人が加入する後期高齢者医療制度、会社員の家族など扶養に入っている人は、残念ながら傷病手当金の対象外です。

1日あたりの概算金額:標準報酬月額の平均額÷30日×(2/3)となります。

※標準報酬月額とは:毎月の「健康保険料」、「厚生年金保険料」、「介護保険料」を計算するうえで基準となる金額。4月~6月の3か月間の平均給与額をもとに決定される。

請求期間は、「傷病手当金の支給が開始した日から最長で1年6ヶ月後まで」となっています。

高額介護合算療養費制度

「高額介護合算療養費制度」とは、医療保険と介護保険の自己負担の合算額が著しく高額であった場合に、自己負担額を軽減する制度です。

高額療養費制度と同じように、申請をすることによって負担額の一部が払い戻されます。2008年4月1日から利用できるようになった、比較的新しい制度です。

画像の参照元:https://www.tyojyu.or.jp/net/kaigo-seido/kaigo-hoken/kogakukaigogassanryoyohiseido.html

現役世代が公的介護保険の支給対象になることはまず無いため、一般的な認知度はあまり高くないと思いますが、高齢者になり所得水準が下がったときにこの制度があると助かりますね。

理由②:十分な貯蓄があれば医療費負担はカバーできる

医療保険はいらないと言われる2番目の理由は、「十分な貯蓄があれば医療費負担はカバーできる」ことです。

上記で述べたとおり、日本には優れた公的医療保険制度がありますから、そのおかげで医療費の自己負担はかなり軽減されます。

もし入院や手術などにより医療費が掛かるとき、どれくらい費用が掛かるのでしょうか。生命保険文化センターの調査によると、

- 入院時の自己負担費用の平均は20.8万円

- 平均在院日数は29.3日

- 1日あたりの自己負担費用の平均は2万3,300円

となっています。

この調査結果から、平均をみれば「だいたい30万円程度の貯蓄があれば医療保険は不要」と言えるかもしれませんね。

とはいえ、同調査の「傷病別・年齢階級別平均在院日数」の中を細かく見てみると、35~64歳の入院時の平均滞在日数は21.9日ながら、一番長い「統合失調症等」は301.6日、続く「血管性及び詳細不明の認知症」は284.1日などとなっており、傷病により大きく異なるため、注意が必要です。

そもそも保険は、「生じる頻度はかなり低いものの、いざ発生すると金銭的に致命的な影響があるものに対して掛けるべき」です。

従って、短期間の治療で治るケガや病気に対して保険は原則不要と考えましょう。

それらは貯蓄でカバーすべきで、経済的にもダメージが大きい長期間の治療が必要となる傷病や、後遺症などで残ってしまう身体障害などに対してこそ検討すべきといえます。

理由③:長期入院への備えに対応できないケースがある

医療保険はいらないと言われる3番目の理由は、「長期入院への備えに対応できないケースがある」ことです。

病院に入院する人の統計データを見ると、昨今は「医療技術の進歩」や「政府の入院日数短期化政策」などの理由から、平均入院日数は短くなり続けています。

厚生労働省の調査によると、1984年に54.6日だった入院日数(全病棟平均)は減少し続けていて、2018年には約半分の27.8日となっています。

そのため、近年の医療保険の主流はこの傾向に合わせて「入院日数60日型」や「120日型」が主流となっていて、入院給付金を受け取れる日数に上限があるものが殆どです。

これを「支払限度日数」と呼びます。保険会社の触れ込みとしては、入院日数の実態にあわせて支払限度日数を設けることで安い保険料で医療保険に加入できるようにしました・・・ということでしょうが、これは本来の保険の役割からすれば疑問府が付きます。

繰り返しになりますが、本質的な保険の役割は「予期せぬ多額の出費に対する経済的な保障」です。

せっかく医療保険に入っていても、長期入院や通院、投薬治療等による多額の医療費負担を保険でカバーできないのであれば、本末転倒で意味がないですよね。

理由④:医療保険は基本的に元本割れ、滅多にもとが取れない

最後にして最大の理由ですが、「医療保険は基本的に元本割れ、滅多にもとが取れない」ことが挙げられます。

保険はその性質上、保険の加入者から集めた保険料から保険会社の利益や諸経費などを差し引いて、必要な人に分配する仕組みです。そのため、多くの人は保険に入って元を取ることはできません。

これは「大数の法則」といって、生命保険・損害保険すべてに共通する大原則ですが、医療保険はその中でも「元を取る」のが群を抜いて難しいのです。とある保険会社の担当者に聞いてみたところ、「医療保険の入院給付金や手術給付金で元が取れるのは、1000件に2~3件くらいですかね?」と言っていたほどです。

本当でしょうか?以下、2023年3月末時点でごく一般的に販売されている某保険会社の医療保険を用いて検証してみましょう。

なおこの商品は、経済紙の保険特集などでもよく出てくる、かなり価格競争力がある商品のひとつです。

サンプルとして、前述した生命保険文化センター調べの「入院時の自己負担費用の平均20.8万円」程度をカバーできるプランをシミュレーションしてみます。

【医療保険の設計例】

◆被保険者:50歳男性 ◆保険期間:終身 ◆払込期間:終身

◆保障内容:入院一時金20万円、

入院給付金5,000円×入院日数(1入院あたり60日限度、通算1,095日限度、8大疾病による入院の場合は無制限)、

手術給付金:入院を伴う場合50,000円、外来の場合25,000円

先進医療特約付:療養に掛かる技術料と同額 上限2,000万円まで

三大疾病保険料払い込み免除特約付:該当した場合に保険料払込が免除

上記の保障内容は、最近販売されている医療保険の中ではごく標準的なプランといえますが、

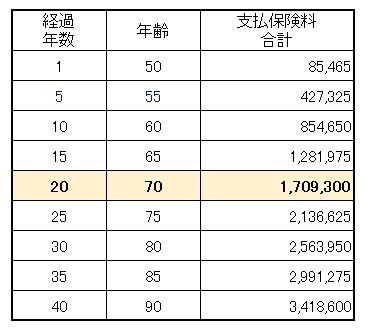

この設計でいくら掛かるかというと、「健康状態が優良(健康診断の数値に異常がない場合)」の方だと、月額保険料は7,133円(年間85,465円)となります。

これが安いのか、高いのか。計算してみましょう。この保険に入った場合、年間85,465円を保険会社に払い込みますから、10年で約86万円、20年だと約171万円を支払うことになりますね。

支払保険料の推移は、以下の表のようになります。

一方、受け取れる給付金はいくらでしょうか?もし20日間の入院・手術を伴う病気に掛かったとしたら、上記の医療保険では、入院一時金20万円+1日あたりの給付金5000円×20日+手術給付金50,000円=35万円が払われます。

つまりごく単純に考えると、「この保険は最低でも5回以上、入院しないと元が取れない」と計算できます。この基準を上回るかが判断ポイントになりますが、相当ハードルが高いように思えます。

幸いにして健康そのもので一度も入院・手術しなかった場合、当然ながら保険金は払われませんし、終身払いですので契約維持すれば保険料の支払いはずっと続きます。それに医療保険の適用範囲(被保険者)は本人のみですから、家族のケガ・病気には保障は一切ありません。

であれば、医療保険に入らずその分を現金で持っておけばいい。という考え方は当然できますね。元が取れにくく、なおかつ累計すると巨額の支払いが必要になることが濃厚とはじめから分かっているなら、医療保険に入る意味はないという判断はもちろん「アリ」です。

逆に、「万が一のために準備して安心しておきたい」「貯蓄が少ないので心配」「健康状態に不安がある」「先進医療の保障をもっておきたい」というような漠然とした理由で医療保険に加入するとしたら、かなり高確率で損をすると思います。

保険加入は「何となくの不安」という情理で検討すべきものではなく、費用対効果を見極めたうえ数理で判断すべきものだと心得ましょう。

例外的に医療保険がお勧めできる3つのケース

ここまでは経済的合理性から「医療保険が要らないと言われる4つの理由」を解説してきました。

ここからは同じく経済的合理性から、「例外的に医療保険がお勧めできる3つのケース」をご紹介していきましょう。

(1)経営者や個人事業主で、自分の代わりがいない場合

1つ目に、ご自身が「経営者や個人事業主で、自分の代わりがいない場合」です。

中小企業の経営者や個人事業主の場合、自分が倒れると長期間の売り上げ減少に直結し、資金繰りが非常に厳しい状況に追い込まれる、ということが考えられます。

中小企業の経営者なら、法人契約にして受取人を会社にすることで、いざというときに給付金という形で不在時の売上を補てんすることもできますし、支払保険料は一定の要件付きですが全額損金とすることも可能です。

また個人事業主の場合、前述した「傷病手当金の対象外」です。だからケガ・病気などで働けなくなった場合の対策の必要性は、サラリーマンに比べたら格段に高いと言えるでしょう。

会社の業績や社員の生活に全責任を背負う経営者・自らの腕一本で働くフリーランスの方だからこそ、長期離脱の対策はしっかり備えておく必要があります。

(2)がん、心疾患、脳疾患などの大病による長期療養に備えたい場合

2つ目に、「がん、心疾患、脳疾患などの大病による長期療養に備えたい場合」です。

2020年の厚生労働省の調査によれば、がん・心疾患・脳疾患のいわゆる三大疾病で、日本人の死因の50%以上を占めています。

このうち、最も大きい部分の27%を占めるがん罹患に関しては、私は保険活用を検討すべき分野だと思います。

なぜなら、医療保険、がん保険、介護保険、障害保険など、生命保険(第一分野)にも損害保険(第二分野)にも属さない保険を「第三分野」といいますが、その中で保険金・給付金の支払い金額が圧倒的に大きいのが「がん保険」だからです。

私は基本的に医療保険については「原則不要」と考えていますが、40歳ぐらいになったら、がん保険だけは加入しておくべきだと強く考えています。理由は以下の3点です。

- わが国では毎年100万人近い方ががんと診断されていて、その数は高齢化の影響から、一貫して増加傾向にあること

- がん治療は一般的に数か月程度では「完治」せず、長期間に渡って継続されること

- 治療の長期化に伴い就労不能期間も長期化して、大きな経済的負担が考えられること

最近は、がん・心疾患・脳疾患のいわゆる三大疾病に対する保険は大いに進化していて、一例をあげると

・50万円~2千万円ものまとまった一時金を受け取れるプラン

・治療を受けている限り、毎月10万円~30万円の給付金を最大120か月まで受け取れるプラン

といったものがあります。

これらは「万一の経済的なリスクに備えることができる」保険本来の使い方に合致するものだと思います。詳しくは、以下の記事をご参考にされて下さい。

<参考記事>

(3)身体障害に備えたい場合

3つ目に、「身体障害に備えたい場合」です。

時間を掛ければ治るケガ・病気と異なり、交通事故などで身体障害を患って、それ以前のように働けない状態になってしまうこともあります。

2020年の日本年金機構の調査によれば、障害基礎年金等の受給権者は約210万人、障害厚生年金等の受給権者は約60万人となっています。

そんな状態になってしまったときのために存在するのが国の「障害年金制度」ですが、いくらもらえるかご存じでしょうか?一覧にすると以下のようになります。

【障害等級2級の状態になった場合の障害年金額】

画像参照元:https://www.orixlife.co.jp/guide/navi/disability_pension.html

上記の障害年金制度は、不慮の事故等による身体障害をカバーしてくれる国の制度として非常にありがたい制度ではあるものの、障害年金だけで働けなくなった場合に生活費として十分か?といえば、かなり厳しいと思います。

そこで障害年金を補てんする民間の保険がある訳ですが、その一例をあげると、

・公的に障害認定された場合など一定要件を満たした場合、一時金として最大2億円まで支払われるプラン

・毎月10万円~30万円の給付金を一定期間、もしくは保険期間満了まで受け取れるプラン

というようなものがあります。

障害保険は、働きたくても働けない状態や、ケガ・病気などによって退職・転職を余儀なくされて、収入が落ち込んだり経済的に困窮してしまったりするリスクをカバーしてくれる保険です。

「働きたくても働けない」という状態は、本人にとっても家族にとっても、とてもつらいものだと思います。特に、以前の状態に戻れない身体障害を負った場合はなおさらです。

技術職や自営業・フリーランスの方は、身体障害や後遺症を負ってしまうことにより、収入が完全に途絶えてしまうことも考えられるでしょう。

障害年金を補完してくれるタイプの保険は、生命保険や医療保険の特約で安く追加することができる場合もあるので、一考の価値があると思います。

まとめ 医療保険の必要性は、情理ではなく数理で考えましょう

民間の医療保険には、公的医療保険制度ではカバーされない自己負担部分を補う役割があります。

とはいえ医療保険は、ここまで見てきたように多くの場合は十分な貯蓄があれば不要ですし、掛け捨て型であれば、所定のケースに該当しなければ元本割れして、基本的に元が取れない保険です。

医療保険を検討するときに考慮すべき最大のポイントは、以下の2点です。

- 長期にわたる療養で高額な医療費が必要になったときに、不足分の医療費が賄えるか

- 働けなくなったときの収入減少や売上減少を補えるか

「日本では公的医療保険制度が充実しているので医療費に困ることはあまりないから、医療保険は要らない」という不要論は確かにそのとおりですし、私もそう思います。

ですが、個人的にはこれまでご相談頂いた数百名の方々のお話をお伺いした経験上、医療費そのものよりも

(2)長期間の治療で保険適用外の支出が積み重なり、高額な負担になった

など、医療費以外で困ることのほうが遥かに多いのではないかと感じます。

ですから、医療費の自己負担分をカバーできることは元より、ご自身の年代や置かれた社会的立場で掛かったら大きなリスクと費用対効果を見極め、貯蓄では足りないところをうまく保険で補えるかどうかが大切だと思います。

ご自身に必要な保障が何か・いくらかを具体的に考えるうえでは、一般論はあまり役に立ちません。ご自身のお考えに年齢・職業・貯蓄額・家族構成・健康状態などの個別性を加味して、必要な部分だけを見極めて提案してくれるプロに相談すべきでしょう。

なお当社では、オンライン・対面で無料相談を承っています。ご相談者様に不要と思われる商品提案等は一切行いませんので、お気軽にお問い合わせください。

最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。