法人保険種類別の経理処理方法|思わぬ落とし穴にハマらないための注意点を紹介!

公開日 2023年11月11日 更新日 2023年11月11日

法人保険は保険の種類や契約形態によって、経理処理の方法が異なります。2019年には定期保険と第三分野の保険の保険料短期払いについて、支払保険料の損金計上ルールが国税庁によって大幅に変更されました。そのため、この改正以降に契約した法人保険は、新ルールに則って経理処理を行う必要があります。

この記事では、法人契約の保険の種類ごとの最新の経理処理方法についてわかりやすく解説します。

【法人保険の種類別】経理処理方法

法人保険の経理処理は、保険種類によって異なります。保険の種類によって支払う保険料が損金算入になるか、資産計上になるかが決まるのです。

ここでは、保険種類ごとの経理処理を解説します。なお、この記事では特に断りのない場合、以下のような契約形態を前提とします。

|

契約者 |

法人 |

|

被保険者 |

法人の役員および従業員 |

|

受取人 |

法人 |

定期保険の経理処理方法

定期保険とは、あらかじめ保険期間が決められている保険のことで、逓増定期保険や長期平準定期保険など法人で最も多く活用されている保険の種類です。

定期保険の経理処理は、2019年の改正でそれまでと大きく変更されました。ここでは、2019年7月8日以降に契約された定期保険の経理処理について解説します。

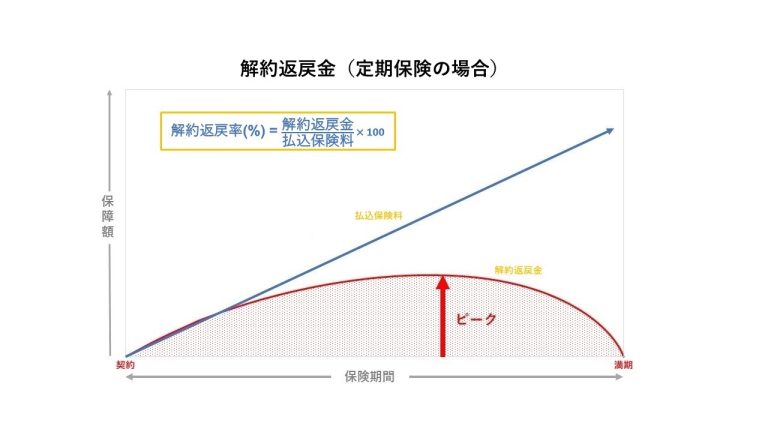

支払った保険料の経理処理

2019年7月8日以降に契約された定期保険の経理処理は、契約ごとの最高解約返戻率に応じて保険料の損金算入割合や資産計上の期間が決められるようになりました。最高解約返戻率とは、契約期間中の最も高い解約返戻率(支払った保険料に対する解約返戻金の割合)のことです。

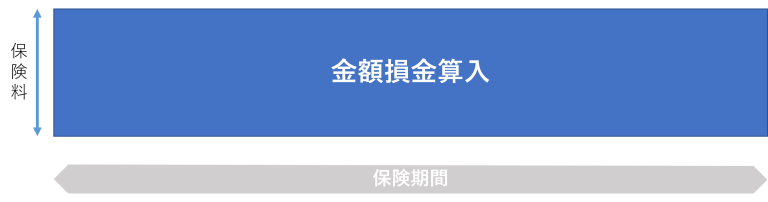

最高解約返戻率によって4つの経理処理パターンが定められ、そのうち最高解約返戻率が50%以下の契約は保険料の全額損金算入が認められています。

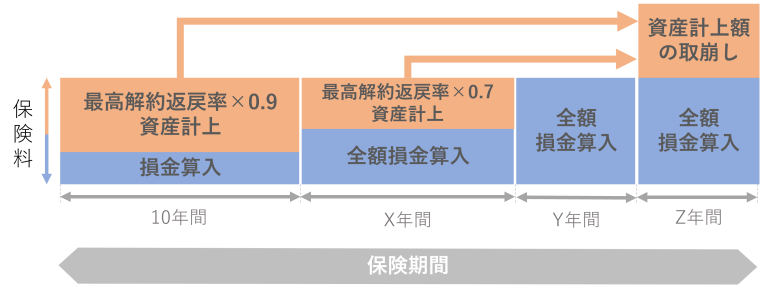

最高解約返戻率が50%超の契約では、期間の経過ごとに以下のように経理処理が変わります。

- 資産計上と損金算入を行う期間

- 全額損金算入期間

- 全額損金算入し、1の資産計上分を取り崩す期間

上記1~3につき、最高解約返戻率によって以下のように定められています。

|

最高解約返戻率 |

資産計上期間 |

資産計上期間中の損金算入割合 |

資産計上分を取り崩す期間 |

|

50%以下 |

なし |

全額 |

なし |

|

50%超70%以下 |

当初4割相当の期間 |

60% |

保険期間の7.5割相当期間の経過後から |

|

70%超85%以下 |

当初4割相当の期間 |

40% |

保険期間の7.5割相当期間の経過後から |

|

85%超 |

以下のいずれかの期間 1. 契約日から最高解約返戻率になる期間まで 2. 1の期間経過後において、年換算保険料に対する解約払戻金の増加割合が7割超となる期間があれば、その期間の終わりまで 3. 1または2が5年未満の場合、5年間(保険期間が10年未満の場合、保険期間開始の日からその保険期間の5割相当の期間) |

・当初10年目まで 100%-(最高解約返戻率×0.9) ・当初経過後 100%-(最高解約返戻率×0.7) |

解約返戻金相当額が最高額となる期間(複数ある場合は最も遅い期間。左記資産計上期間の3に該当する場合には3の期間)経過後から |

以下、各パターンの仕訳例をご紹介します。

【最高解約返戻率50%以下の経理処理】

契約内容は以下のとおりです。

- 保険期間:10年

- 年間保険料:120万円

- 最高解約返戻率:10%

以下のように全額損金算入します。

|

期間 |

借方 |

貸方 |

|

1~10年目 |

支払保険料 1,200,000円 |

現金・預金 1,200,000円 |

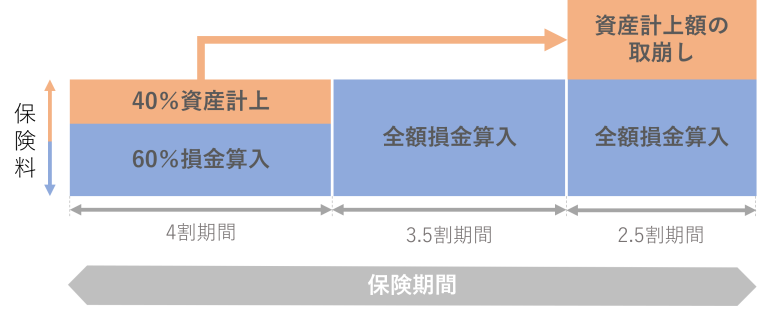

【最高解約返戻率50%超70%以下の経理処理】

契約内容は、以下のとおりです。

- 保険期間:40年

- 年間保険料:240万円

- 最高解約返戻率:70%

当初4割期間は保険料の40%を資産計上、60%を損金算入します。資産計上の科目は前払保険料、損金算入する科目は支払保険料です。資産計上期間を経過後は保険料を全額損金算入、さらに全体の7.5割相当期間経過後は当初4割期間の資産計上分を均等に取り崩します。

|

期間 |

借方 |

貸方 |

|

1~16年目(16年) |

支払保険料 1,440,000円 前払保険料 960,000円 |

現金・預金 2,400,000円 |

|

17~30年目(14年) |

支払保険料 2,400,000円 |

現金・預金 2,400,000円 |

|

31~40年目(10年) |

支払保険料 3,936,000円 |

現金・預金 2,400,000円 前払保険料 1,536,000円 |

取り崩し期間(31~40年目)の計算式は以下のとおりです。

- 前払保険料計上額:96万円×16年=1,536万円

- 1年あたりの取り崩し額:1,536万円÷10年=153万6,000円

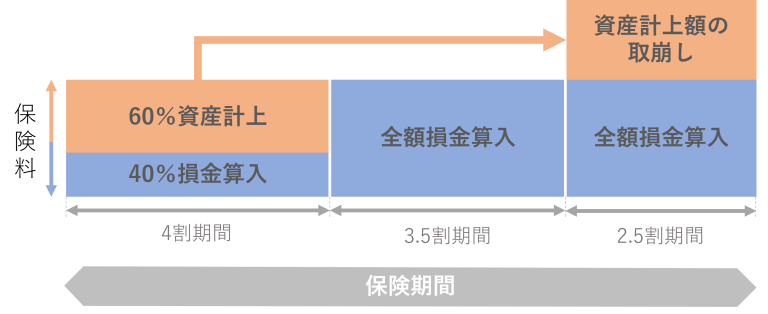

【最高解約返戻率70%超85%以下の経理処理】

契約内容は以下のとおりです。

- 保険期間:40年

- 年間保険料:300万円

- 最高解約返戻率:85%

当初4割期間は保険料の60%を資産計上、40%を損金算入します。資産計上期間を経過後は保険料を全額損金算入、さらに全体の7.5割相当期間経過後は当初4割期間の資産計上分を均等に取り崩します。

|

期間 |

借方 |

貸方 |

|

1~20年目(16年) |

支払保険料 1,200,000円 前払保険料 1,800,000円 |

現金・預金 3,000,000円 |

|

21~30年目(14年) |

支払保険料 3,000,000円 |

現金・預金 3,000,000円 |

|

31~40年目(10年) |

支払保険料 5,880,000円 |

現金・預金 3,000,000円 前払保険料 2,880,000円 |

取り崩し期間(31~40年目)の計算式は以下のとおりです。

- 前払保険料計上額:180万円×16年=2,880万円

- 1年あたりの取り崩し額:2,880万円÷10年=288万円

【最高解約返戻率85%超の経理処理】

契約内容は以下のとおりです。

- 保険期間:40年

- 年間保険料:300万円

- 最高解約返戻率:90%(15年目)

- 解約返戻金が最高額になる時期:20年目

このケースでは資産計上期間が当初10年間と、10年経過後から最高解約返戻率となる期間に分かれます。資産計上期間を経過後は保険料を全額損金計上、さらに解約返戻金が最高額になった後は資産計上分を均等に取り崩します。

|

期間 |

借方 |

貸方 |

|

1~10年目(10年) |

支払保険料 570,000円 前払保険料 2,430,000円 |

現金・預金 3,000,000円 |

|

11~15年目(5年) |

支払保険料 1,110,000円 前払保険料 1,890,000円 |

現金・預金 3,000,000円 |

|

16~20年目(5年) |

支払保険料 3,000,000円 |

現金・預金 3,000,000円

|

|

21年目~40年目(20年) |

支払保険料 4,687,500円 |

現金・預金 3,000,000円 前払保険料 1,687,500円 |

取り崩し期間(21~40年目)の計算式は以下のとおりです。

- 前払保険料計上額:(243万円×10年)+(189万円×5年)=3,375万円

- 1年あたりの取り崩し額:3,375万円÷20年=168万7,500円

受け取った保険金・解約返戻金の経理処理

法人が定期保険の死亡保険金または解約返戻金を受け取ったときの経理処理を解説します。払い込んだ保険料を全額損金に計上していた場合、受け取った保険金または解約返戻金はすべて雑収入として益金に算入します。

資産計上分がある場合は取り崩し、資産計上分と受け取った保険金・解約返戻金との差額を損金または益金に算入しましょう。資産計上分より保険金・解約返戻金が少ない場合は雑損失、反対に保険金・解約返戻金が多い場合は雑収入となります。

以下、仕訳例をご紹介します。

【全額損金の定期保険を解約した場合】

契約内容は以下のとおりです。

- 解約返戻金:250万円

以下のように全額益金算入します。

|

借方 |

貸方 |

|

現金・預金 2,500,000円 |

雑収入 2,500,000円 |

【資産計上した定期保険の死亡保険金を受け取った場合】

契約内容は以下のとおりです。

- 死亡保険金:3,000万円

- 前払保険料の累計:500万円

以下のように前払保険料を取り崩し、死亡保険金との差額を雑収入に計上します。

|

借方 |

貸方 |

|

現金・預金 30,000,000円 |

前払保険料 5,000,000円 雑収入 25、000,000円 |

【資産計上した定期保険を解約した場合】

契約内容は以下のとおりです。

- 解約返戻金:500万円

- 前払保険料の累計:1,000万円

以下のように前払保険料を取り崩し、解約返戻金との差額を雑損失に計上します。

|

借方 |

貸方 |

|

現金・預金 5,000,000円 雑損失 5,000,000円 |

前払保険料 10,000,000円 |

養老保険の経理処理方法

養老保険とは、被保険者が満期前に死亡した場合に死亡保険金を受け取り、満期まで生存した場合には満期保険金を受け取れる生死混合保険です。養老保険は契約形態によって保険料や保険金の経理処理が変わるため、注意しなければなりません。

支払った保険料の経理処理

養老保険の保険料の経理処理は、契約形態によって異なり、以下の表の通りです。

|

|

死亡保険金受取人 |

満期保険金受取人 |

経理処理 |

|

パターンA |

法人 |

法人 |

全額資産計上 |

|

パターンB |

役員・従業員の遺族 |

役員・従業員 |

全額損金計上(給与扱い) |

|

パターンC |

役員・従業員の遺族 |

法人 |

1/2資産計上(福利厚生プラン) |

パターンBは法人契約で個人に養老保険をかけるという意味合いで、被保険者となる役員・従業員には個人で所得税・住民税がかかります。そのため、経済的合理性の乏しい契約形態といえるでしょう。

パターンCは福利厚生プランと呼ばれ、保険料の1/2の損金算入が可能です。ただし、福利厚生プランと認められるには普遍的加入 などの条件があるため、契約形態さえ整えば損金算入できるわけではありません。

現在、法人契約の養老保険の多くでは、福利厚生プランが採用されています。ここでは、福利厚生プランの仕訳例を見ていきましょう。

【福利厚生プランの保険料の仕訳】

契約内容は以下のとおりです。

- 年間保険料:120万円

以下のように資産計上分を保険料積立金、損金算入分を福利厚生費として仕訳します。

|

借方 |

貸方 |

|

保険料積立金 600,000円 福利厚生費 600,000円 |

現金・預金 1,200,000円 |

受け取った保険金・解約返戻金の経理処理

養老保険で保険金・解約返戻金を受け取る場合の経理処理は、以下のケースで異なります。

- 法人が保険金・解約返戻金を受け取るケース

- 福利厚生プランで役員・従業員の遺族が死亡保険金を受け取るケース

上記1のケースでは定期保険の場合と同様に保険料の資産計上分を取り崩し、資産計上分と保険金・解約返戻金の差額を損金または益金に計上します。

2のケースでは法人は保険金を受け取りませんが、法人が積み立てた資産計上分を雑損失として計上しなければなりません。

以下、2つのケースの仕訳例をご紹介します。

【養老保険の満期保険金を法人が受け取った場合】

契約内容は以下のとおりです。

- 満期保険金:1,000万円

- 保険料積立金の累計:600万円

以下のように保険料積立金を取り崩し、満期保険金との差額を雑収入に計上します。

|

借方 |

貸方 |

|

現金・預金 10,000,000円 |

保険料積立金 6,000,000円 雑収入 4,000,000円 |

【養老保険の死亡保険金を遺族が受け取った場合】

契約内容は以下のとおりです。

- 保険料積立金の累計:200万円

以下のように保険料積立金を雑損失として損金に算入します。

|

借方 |

貸方 |

|

雑損失 2,000,000円 |

保険料積立金 2,000,000円 |

第三分野保険の経理処理方法

第三分野の保険とは、医療保険・がん保険・傷害保険などを指します。第三分野の保険は保険期間が定期のタイプ、終身タイプに分かれ、終身タイプには全期払いと短期払いがあります。

支払った保険料の経理処理

法人契約の第三分野保険の定期タイプと終身タイプの全期払いの経理処理方法は、定期保険と同様です。短期払いのみ異なる方法で経理処理を行います。

|

保険の支払い期間 |

経理処理の方法 |

|

|

全期払い (定期・終身) |

定期保険と同様 |

|

|

短期払い (終身) |

年間保険料支払い:30万円以下 |

全額損金算入 |

|

年間保険料支払い:30万円超 |

保険料払込期間中は一部資産計上

|

|

終身タイプで短期払いの年間保険料30万円以下かどうかは、1被保険者の事業年度内のすべての第三分野の保険料の合計で判断します。また、終身でも「116歳-契約年齢」が経理処理上の保険期間です。

ここでは終身タイプで短期払いの年間保険料が30万円超のケースの仕訳例をご紹介します。

【終身医療保険を短期払いするケース(保険料30万円超)】

契約内容は以下のとおりです。

- 契約年齢:40歳

- 保険期間:終身(76年)

- 保険料払込期間:10年

- 年間保険料:50万円

保険料を支払う当初の10年間は保険料のうち「年間保険料×保険料払込期間÷保険期間」で計算した金額を支払保険料として損金算入し、残りは前払保険料として資産計上します。保険料の払込期間の終了後は、資産計上していた分の保険料を取り崩します。

|

期間 |

借方 |

貸方 |

|

1~10年目(10年) |

支払保険料 65,789円 前払保険料 434,211円 |

現金・預金 500,000円 |

|

11年目以降 |

支払保険料 65,789円 |

前払保険料 65,789円 |

1~10年目の計算式は以下のとおりです。

- 支払保険料:50万円×10年÷76年=6万5,789円

- 前払保険料計上額:50万円-6万5,789円=43万4,211円

受け取った給付金の経理処理

法人契約の第三分野保険で給付金を受け取った場合、雑収入として益金計上します 。

医療保険の給付金を法人が受け取ったケースの仕訳例をご紹介します。

【医療保険の給付金を法人が受け取った場合】

受け取った内容は以下のとおりです。

- 入院給付金:10万円

- 手術給付金:20万円

以下のように受け取った給付金を雑収入として益金に計上します。

|

借方 |

貸方 |

|

現金・預金 300,000円 |

雑収入 300,000円 |

終身保険の経理処理方法

終身保険とは一生涯保障が継続する保険のことです。途中で解約すると期間の経過に応じた解約返戻金を受け取れます。

支払った保険料の経理処理

法人契約の終身保険の保険料は、保険料積立金として全額資産計上します。

以下、仕訳例をご紹介します。

【終身保険の保険料の仕訳】

契約内容は以下のとおりです。

- 年間保険料:360万円

以下のように保険料全額を保険料積立金として資産計上します。

|

借方 |

貸方 |

|

保険料積立金 3,600,000円 |

現金・預金 3,600,000円 |

受け取った保険金・解約返戻金の経理処理

法人が終身保険の保険金・解約返戻金を受け取る際の経理処理は、定期保険の場合と同様です。保険料の資産計上分を取り崩し、資産計上分と保険金・解約返戻金の差額を損金または益金に計上します。

【終身保険の死亡保険金を受け取った場合】

契約内容は以下のとおりです。

- 死亡保険金:5,000万円

- 保険料積立金の累計:300万円

以下のように保険料積立金を取り崩し、死亡保険金との差額を雑収入に計上します。

|

借方 |

貸方 |

|

現金・預金 50,000,000円 |

保険料積立金 3,000,000円 雑収入 47,000,000円 |

【終身保険を解約した場合】

契約内容は以下のとおりです。

- 解約返戻金:100万円

- 保険料積立金の累計:800万円

以下のように保険料積立金を取り崩し解約返戻金との差額を雑損失に計上します。

|

借方 |

貸方 |

|

現金・預金 1,000,000円 雑損失 7,000,000円 |

保険料積立金 8,000,000円 |

法人保険を経理処理するときの注意点

法人保険の経理処理にはいくつかの注意点があります。以下のポイントを押さえ、適正に経理処理を行いましょう。

【法人保険を処理するときの注意点】

- 新ルールは税制改正後に加入した保険のみが対象!

- 養老保険の経理処理は受取人によって処理方法が異なる

- 第三分野保険は支払い期間によって処理方法が異なる

新ルールは税制改正後に加入した保険のみが対象!

2019年の税制改正による新ルールが適用されるのは、2019年7月8日以降の契約分の法人保険のみです。それ以前に加入した法人保険には、改正前の経理処理ルールが適用されます。

税制改正前の保険料の経理処理方法

定期保険の改正前の経理処理ルールでは、長期平準定期保険、逓増定期保険、その他の定期保険(いわゆる掛け捨て)ごとに損金算入割合が定められていました。

長期平準定期保険と逓増定期保険は、当初6割相当の期間に保険料から所定の割合を資産計上する決まりです。残り4割の期間は毎年の保険料は全額損金に、それまでの資産計上分は取り崩して損金処理します。

それぞれの資産計上割合は以下のとおりです。

|

|

区分 |

資産計上割合 |

|

長期平準定期保険 |

なし |

支払保険料の1/2 |

|

逓増定期保険 |

満期時の被保険者年齢が45歳超 |

支払保険料の1/2 |

|

満期時の被保険者年齢が70歳超 かつ 契約年齢+保険期間×2>95 |

支払保険料の2/3 |

|

|

満期時の被保険者年齢が80歳超 かつ 契約年齢+保険期間×2>120 |

支払保険料の3/4 |

長期平準定期保険と逓増定期保険以外の定期保険の保険料は、全額損金算入となります。

養老保険の経理処理は受取人によって処理方法が異なる

法人契約の養老保険の経理処理は、先述のとおり、受取人によって経理処理が異なります。死亡保険金・満期保険金の受取人が法人の場合の経理処理は、終身保険と同様に保険料は全額資産計上です。

法人の養老保険で多く活用される福利厚生プランでは、保険料の1/2の損金算入が認められています。しかし、普遍的加入などの要件を満たしていなければ、税務署から損金算入を否認されるリスクがあるため注意してください。

契約時に福利厚生規程を作成し、従業員の退職時には速やかに解約手続きを行うなどの適切な運用が大切です。

第三分野保険の短期払いは処理方法が異なる

第三分野の保険は解約返戻金がない場合、基本的には保険料を全額損金算入できます。しかし、保険期間が終身タイプで保険料を短期払いする契約では、保険料の一部の資産計上が必要です。詳細は先述のとおりです。

法人保険は定期的な見直しが必要!

法人保険は加入したらそれで終わりではなく、定期的に見直す必要があります。加入している保険が自社の状況に合わなくなる可能性もあるからです。

会社の経営状況は刻々と変化し、税制改正も頻繁に行われています。法人契約の保険は、一般的に個人契約よりも保険料が高額です。

かけた費用に見合わない保険に加入し続けていると、経営に悪影響を及ぼしかねません。決算などのタイミングで法人契約の保険を洗い出し、適切かどうか検討することをおすすめします。

まとめ

法人契約の定期保険および第三分野の保険の短期払いは、2019年の税制改正で大幅に経理処理方法が変わりました。同じ保険種類でも契約した時期が改正の前と後では、経理処理が異なる点に注意が必要です。

複雑になった法人保険の損金ルールを考慮すると、最適な保険に加入するためには法人保険に精通したアドバイザーを見つけることが重要です。トータス・ウィンズは法人向け生命保険のエキスパートとして1,000件以上の相談実績があります。法人保険を経営に役立てたい経営者の方は、ぜひトータス・ウィンズまでお気軽にご相談ください。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。