法人保険の見直し方2024まとめ|成功事例3選と絶対に損しないための6ステップとは

公開日 2023年3月27日 更新日 2024年3月5日

「いま加入している法人保険の契約内容に不安がある」

「いまの保険担当者がどうも不安だ」

もしあなたがそう考えているならば、いまの法人保険が妥当か見直すことは極めて有効な手段です。

会社経営上のリスク対策、節税など大きな目的のために加入した法人保険が、

- 思っていた内容と全く違った

- いざというときにまるで役に立たない

という最悪の事態を回避することが出来るからです。

弊社では、法人保険の見直しによって

- 累計1000万円以上の機会損失を防げた事例

- 払い込んだ保険料に対して、200%を超えるリターンを得られた事例

などもあります。

このような大きな効果を狙うには、単純に保険契約を見直せばよいというものではありません。

効果的な見直しを行なうには、信頼できる相談先を見極めて、自社の状況にふさわしい対策を立案してもらい、時間をかけて継続していく必要があります。

そして最も大切なのは、保険見直しを行なったずっと後です。

法人保険の効果を最終確定させるためには、最適なタイミングで保険金・解約返戻金の受け取りまで継続しなければなりません。

この記事では、私たちが20年を通じて経営者の方にお伝えし、1,000人以上の方々に実践されてきた法人保険見直しのノウハウをご紹介します。

あなたの会社の資産を守るために、法人保険の有効活用はとても心強い味方となるでしょう。法人契約の生命保険の見直しで絶対に損したくない方は、ぜひご覧ください。

目次

- 1 法人保険の見直しで最も効果が得られるのは、「法人保険のスペシャリストへの相談」

- 2 法人保険の見直しで大きな効果を生んだ成功事例3選

- 3 絶対にやってはいけない法人保険見直しとは?

- 4 お勧めの法人保険の見直し方法とは? 絶対に損しないための6ステップ

- 5 頼れる専門家選びの3つのポイント

- 6 さいごに

法人保険の見直しで最も効果が得られるのは、「法人保険のスペシャリストへの相談」

法人保険の見直しでもっとも大きな成果を得るためにオススメの方法、結論から言えばそれは、「信頼できる法人保険の専門家への相談」です。

特に国内に100万人以上いると言われる保険営業マンの中でも、トップクラスの豊富な実績・ノウハウを持つ「法人保険のスペシャリストに相談」することができれば、あなたは以下のメリットを得ることができるでしょう。

- 現状の問題点が正確に把握できる

- その問題解決のための最良の選択肢を得ることができる

- 会社の利益対策や、財務・税務上の諸問題に対して、頼れる参謀を得ることができる

さらに法人保険は、他の金融商品・投資手法に比べて、次のような点で優れています。

- 他の金融商品・投資手法では難しいような、柔軟な課題解決ができる

- ひとたび現状を整理し、改善策を導入すれば何年にもわたって効果が得られる

- 日々忙しい経営者でも最小限の労力で実行できる

次章以降で、具体的な成功事例、失敗パターン、損しないための保険見直し手順、専門家選びのポイントなどについて、詳しく解説していきます。

法人保険の見直しで大きな効果を生んだ成功事例3選

実際に法人保険見直しで結果を出した成功事例を見てみましょう。

いずれも私たちのお客様の事例です。どんな方が、どうやって効果を出しているのか、具体的なイメージがつかめるはずです。

「事例はいいから、見直し方のポイントや手法を早く知りたい」という方は、次章以降をお読みください。

事例1 先代社長の時代に加入した法人保険の見直しで、累計1,000万円以上のプラス効果を得られた45歳の経営者

この方は事業承継を機に、先代社長の父・役員の母が被保険者となっている保険を整理したいとお考えでした。長年の義理で、地元の保険営業の方から加入していた保険がたくさんあったからです。

確認したところ、万一の保障や退職金の積み立てなど必要なもの以外に、付き合いで加入した不要な保険が10本以上もありました。

幸か不幸か、保険会社1社からのみ加入している状態だったため、現状把握は容易だったものの、思った以上に多くの保険契約がある状態でした。

全契約を分析・取捨選択した結果、16契約のうち3本のみを残して他はすべて解約・入れ替えを実施。

保険料のコスト削減と、保険入れ替えによる解約返戻金の戻りなどで、見直し前の状態と比べて、総額1,000万円以上のプラス効果を得ることができました。

今は必要十分な保障とともに将来のための蓄えを法人保険によって作ることができており、経営上の安定と人生の安心につながっています。

事例2 契約当初の保険金5,000万円→7,500万円に保障額を増やすことに成功した65歳の経営者

この方は10年後、長男に経営のバトンタッチを考えていました。

ところが、ご自身には長男以外にも、次男・長女・次女・三女の4人の子どもがおり、予め経営権の承継と、財産分与の道筋をキチンと用意しておかなければ、将来的に揉め事が発生しかねないことを危惧されていました。

そこで対策したのが、今までの保険を見直して掛け捨ての保険のみを生かし、その他の契約はすべて解約。役割を新たに以下の保険に加入しなおすことでした。

- 自社株の承継対策 → 時間をかけて次期経営者の長男へ株式を生前贈与するとともに、自社株にかかる相続税対策のための終身保険に加入

- 遺留分の対策 → 長男以外の4人の子どもに必ず保険金が渡る終身保険に加入

時間の経過・運用により保険金が増えるタイプを選択されたため、契約時点:5,000万円の保障額を、10年経過後には1.5倍の7,500万円に増やすことに成功。

10年経過し、長男へのバトンタッチ時には自社株の問題はほぼ解決。「後は頼む」と社長の目から涙が溢れました。

事業承継の周到な準備により「争族」化を未然に防止でき、家族仲も以前よりずっと円滑になったと、ご家族からも大変お喜び頂けました。

事例3 「節税保険」からの脱却で、ピーク時の解約返戻率:85%→130%以上になった50歳の経営者

この方は保険好きで様々なタイプの「節税保険」に長年加入されていましたが、国の規制強化で以前に比べて節税の選択肢や自由度が減り、加入されている「節税保険」を最終的にどうしようかと憂慮されていました。

2021年の法改正・規制強化のタイミングで加入中の保険がピークを迎えたのを機に一念発起され、「節税保険」をすべて別のタイプに切り替えることを決断。

それまで加入されていた解約返戻率ピーク:85%の全損型保険を、解約返戻率ピーク:130%以上になる米ドル建ての終身保険・変額保険にすべて切り替えられました。

決算対策にはならないものの、終身保障と長期的な資産運用を兼ね備えることができ、さらに円安リスクを分散できる点を評価され、納得のご採用となりました。

現在は「節税」「損金」という言葉に躍らせられることなく、全額資産で確実に増え続けるタイプの保険を有効活用されています。

私たちはこうした事例を、20年間、1000名以上のお客様に対し提供して参りました。

次の章からは、法人保険見直しの注意点や具体的な手法をご紹介しますので、ぜひご覧ください。

絶対にやってはいけない法人保険見直しとは?

成功する法人保険の見直しを実現させるためには、その逆、「どんなことをしてはいけないのか?」という失敗パターンから学ぶことも大切です。

ここでご紹介するのは特によくある失敗パターンですので、ぜひ参考にされてください。

失敗パターン① ネットのみで情報収集して、独断で判断する

今やWEB検索すれば、ネット上でなんでも情報収集できてしまう時代です。

例えば「生命保険 見直し」と検索掛ければ、当たり障りのない情報がいくらでも手に入るでしょう。

しかしネット上には、

・あなたの会社にとって、どういう観点で保険を見直すのが適切か

・具体的な見直し方はどうすべきで、見直した後に何をどう判断すべきか

・見直した結果、いつまでに何をしなければならないか

といった、肝心要の情報はまったく掲載されていないはずです。

ネットの断片的な情報をもとに軽はずみに行動してしまうと、重大な判断ミスの可能性が高くなるでしょう。

失敗パターン② 一社専属の保険セールスマンに相談する

もしあなたが友人、もしくは既知の一社専属の保険セールスマンに保険加入・メンテナンスを任せっぱなしにしていたら、要注意です。

一社専属の営業マンである「彼(彼女)を心から応援してあげたい」という気持ちで加入して、「どんな結果を招いても彼(彼女)に任せ続ける覚悟がある」というスタンスなら現状のままでいいかもしれません。

実際に、優秀な一社専属の保険セールスマンには素晴らしい人格と実力を備えた方が多いですし、そういった方の説明は熱意にあふれ、理路整然としています。保険を契約する時点において大きな問題があることは、ごくまれといえます。

しかし社長の心情的な応援と、中長期的な会社の利益・損失は別の問題と考えるのであれば、一社専属の営業マンのみに保険契約を任せるのは危険です。

なぜなら、営業マンの資質とは別の問題として「保険会社一社のみで比較しない」状態だと、結果として大きな機会損失を招く可能性が高いからです。

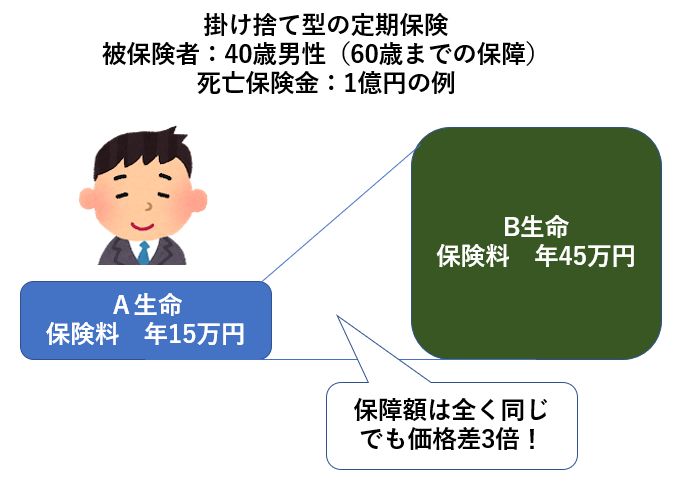

例えば、まったく同じ保障内容の保険でも、その価格差3倍というケースが存在します。

以下のイラストをご覧ください。40歳の経営者に、保障額:1億円の掛け捨て型の定期保険をかけた場合の例です。

A生命なら保険料は年15万円ですが、B生命なら年45万円です。全く同じ保障内容なのに、選び方を間違えると3倍ものコスト負担になってしまいます。

もうひとつ見てみましょう。

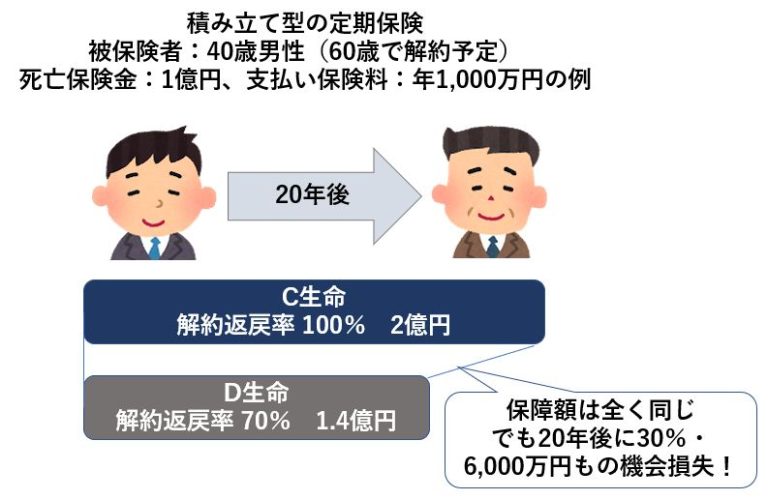

ほぼ同じ商品でも、一方では20年後に100%のリターン(解約返戻金)が受け取れるのに対して、もう一方では70%にしかならない、というケースがあります。

以下のイラストをご覧ください。40歳の経営者に、保障額:1億円の積み立て型の定期保険をかけた場合の例です。

20年後に解約した時、C生命なら払い込んだ保険料の100%つまり、1000万円×20年*100%=2億円のリターンがありますが、D生命なら1000万円×20年*70%=1.4億円しか戻ってきません。

同じような保険ですが、選び方を間違えると30%もの機会損失になってしまいます。金額にすると、2億円-1.4億円=6,000万円もの機会損失です。

このような対比は、商品性を具体的に比較してみて初めて相対的な優劣が分かるということが多いのです。そして現在、生命保険会社は国内に40社以上もあり、各保険会社がそれぞれ得意としている事業領域や、商品性は全く異なります。

月額:数千円~数万円ほどの個人保険なら、時に義理立てもいいかもしれません。しかし、法人保険の場合には、選び方を間違えると上記の例のように、数千万円単位の機会損失になることもあります。

これだけの経済的な損失を被る可能性があるからこそ、自社に最適な法人保険選びには、その道のスペシャリストによるガイド付きで比較検討することが必須といえるのです。

失敗パターン③ 個人保険見直しの専門家に相談する

一般的に、個人保険の専門家が扱う主なテーマは

- 結婚、子どもの誕生などライフステージの変化に伴う家計、必要となる保障の見直し

- 将来のための貯蓄、資産運用

- 医療、がん、介護などに対する備え

などです。

いずれも法人保険の見直しに必須となる、財務・税務・労務などの知識や、経営者の悩み相談、承継問題など事業継続のための課題解決・・・といった分野とは程遠いものばかりです。

つまり、一言でいえば

「個人保険と法人保険。両者は似て非なる全然別モノ」

なのです。

法人と個人の取り扱い領域の違いは、ざっくり以下の図のように分かれます。それぞれのテーマごとに、しっかり論じられる相談相手が理想的です。

感覚的なものですが、保険募集人の割合は「個人保険」中心の方が9割以上を占めると思います。ですから特段意識せずに保険の見直しを行なおうとすれば、個人保険を中心に活動している担当者が付く可能性が高いのです。

経営者のあなたが欲しいのは、いまの会社の状況・経営者の感覚や問題意識を理解したうえで判断材料をくれる専門家からのアドバイスのはずです。自社の課題解決に結びつく「法人保険のスペシャリスト」への相談をお勧めします。

お勧めの法人保険の見直し方法とは?

絶対に損しないための6ステップ

ここからは具体的に、効果的な法人保険の見直しの6ステップを見ていきましょう。

ステップ1 財務、税務の専門家&法人保険の専門家に相談する

繰り返しになりますが、法人保険を見直すのにあたり、どこの誰に相談するか?これが最も大切な選択です。相談窓口の候補は、いくつも考えられるでしょう。例えば、以下の選択肢があります。

- 保険会社1社専属の営業マン

- 保険乗り合い代理店の担当者

- 独立系のファイナンシャルプランナー(FP)

- 銀行、証券会社の職員

- 顧問税理士 など

上記の選択肢の方々は何れもその道の専門家ですから、ほとんどの場合は親身になって相談に乗ってくれることでしょう。

しかしここで前提として理解しておきたい点があります。

それは、それぞれの専門家には得意領域・苦手な領域、属している組織上の優先事項・ノルマがあるということ。だから、必ずしもあなたの相談に対して公平中立なスタンスではないということです。

例えば、保険会社1社専属の営業マンに相談したら、自社の保険に加入してもらいたいと思っていますから、最終的には当然、自社商品の中から提案されるでしょう。

では、代理店やFPなど、様々な保険商品を総合的に取り扱っている窓口に相談すれば間違いはないのでしょうか?

実はその場合でも注意が必要です。その代理店の方針や担当者によって、レベルが全く違うからです。当たりが引ければいいですが、ハズレを引いてしまうと大変です。場合によっては取り返しのつかない機会損失に繋がりかねません。

法人保険の見直し相談をする際には、

- 担当者の人格、知識レベル

- 提供される情報の信頼性、網羅性、客観性

- 提案される内容の妥当性

- コミュニケーション面の相性

などから、相手があなたの相談者に本当にふさわしいか、総合的に判断することが必要です。

あなたの会社の現状把握もそこそこに「商品を売ってくる」スタンスの営業担当者は避けたほうがよいでしょう。

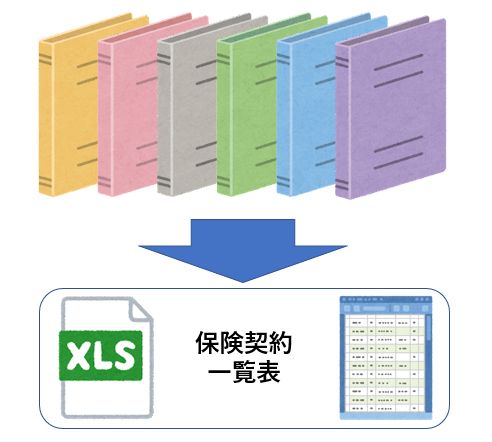

ステップ2 保険一覧表の作成

信頼できそうな相談先が見つかったら、まず自社で契約済みの保険を一覧表にまとめましょう。

ここで作成する「保険契約一覧表」は、今後のあらゆる検討の土台になりますから、抜け漏れがないよう正確に網羅されていることが重要です。

既契約の保険証券と加入時の設計書などから、以下の代表的な項目が分かるようにまとめていきましょう。

<保険契約一覧表に必要な項目>

・加入日

・契約者名

・被保険者名、生年月日

・保険会社、商品名

・保険種別、経理処理

・証券番号

・保険金額、保障内容

・保険料、払い方(年払い、月払い等)

・保険期間、保険料払込期間

・解約返戻金推移

・現状の解約返戻金額(率)

一般的には、手持ちの資料一式を担当者に提出すればまとめてもらえます。面倒なら依頼しましょう。

もし保険内容が分かる資料が手元になければ、保険会社から取り寄せて保険一覧表に追加しましょう。

ステップ3 見直すべき保険契約の洗い出し

保険契約の一覧表が出来上がったら、次は経営者が認識している経営課題と現状の保険でカバーされている保障の面・提供される効用の面で、認識違いがないかを分析していきます。

契約ひとつひとつを第三者と紐解いて、理解を深めてことによって、おのずと契約自体の要・不要、見直しの要・不要が明確になって来る筈です。

「継続が必要」「見直しの必要なし」と判断された契約に対しては、いつまで現状のままでいいか、手を加える必要が発生しそうなのはいつごろかをチェックしておきます。

「継続が不要」「見直しの必要あり」と判断されて契約に対しては、次の章で見直し手法を解説していきます。

ステップ4 ケース別 具体的な法人保険の見直し手法

ここからはケース別に、見直し手法の概要を解説していきます。

<今すぐ手を打つ必要があるケース>

①保険料の支払いを止めたい場合

「不要ならすぐに解約」となりがちですが、当面の保険料の支払いだけ止められれば良いというケースもよくあります。状況に応じて、以下の3通りの方法が考えられます。

- 「保険料引き落とし停止」・・・銀行引き落としのみを一時的に停止すること

- 「失効」・・・保険料の払い込みを止めて保険の効力を無くすこと

- 「解約」・・・保険契約を解約すること

どの程度の期間、保険料の払い込みを止めたいかによって適切な手法が変わってきます。解約してしまうと戻すことができませんので、解約時期・手順などを誤らないよう正確に実行する必要があります。

②解約返戻金を取り出したい場合

解約してしまえば当該契約の解約返戻金はすべて支払われますが、利益対策が目的で加入されている保険の場合、「解約によって発生する益金をどうするか?」という税務上の問題が発生します。

キャッシュを取り出したいだけなら、前述の解約、失効に加えて、「減額」「契約者貸し付け」という方法もあります。これらの選択肢を視野に入れて、総合的に検討する必要があります。

- 「減額」・・・部分解約のこと

- 「契約者貸し付け」・・・解約返戻金の一部を有利子で借り入れること

③解約返戻金(率)がすでにピークである、またはピークアウトしている場合

保有している契約が定期的にチェックされていない場合、解約返戻金(率)がすでにピークにあるか、ピークアウトして落ち込み始めていることがあります。

この場合、保険料を払い続けても解約返戻率が落ち込むばかりですから、一刻も早く対策を考えなくてはいけません。

前述の「解約」「失効」「減額」「契約者貸し付け」のいずれかを選択、または組み合わせて、少しでも税務上の影響を抑えてソフトランディングできる方法を探っていきます。

もしこの状況に陥ってしまっていたら、実務に詳しい法人保険のスペシャリストによる指南が必須と言えるでしょう。

④期末の決算対策を検討したい場合

利益対策の必要性から、決算期末に法人保険を見直されたいケースも多々あります。

経営者のニーズが非常に多い相談ですが、法人保険で「節税」することはそもそも出来ません。

<参考記事>

法人保険で実現できるのは「課税の繰り延べ」です。保険=節税と誤解している経営者が多いですが、法人保険で得られる効果を正確に理解したうえで判断すべきです。

信頼できる法人保険のスペシャリストに要望を伝え、

- 前述の「保険契約一覧表」

- 複数の保険商品のお勧め候補(3~5パターン程度)

- 保険以外の施策によるお勧め候補(共済、リース等)

を用意してもらい、多角的な角度から検討を加えましょう。

「節税」が目的であれば、オペレーションリースなど保険以外の選択肢もありますが、どんな手法にも必ずメリット・デメリットがあります。短期的な視野だけではなく、中長期的な視野にも立って判断することが重要です。

<数年後を見越して手を打つ必要があるケース>

⑤解約返戻金(率)のピークが近い場合

積み立て型の保険に法人で加入している場合、解約返戻金(率)のピーク時を

- 役員(被保険者)の退職時期などに合わせているケース

- 特に意識して合わせていないケース

に分かれます。

解約返戻金(率)のピーク時期に、当初予定どおり解約できればいいですが、

- 後継者問題などで役員(被保険者)が当初予定どおり退職できない

- ピーク時期に解約して益出ししたくない

など経営上の理由で、当初の予定時期に解約できないことがあります。

こういった場合、当該契約のゴールをどこに置くのかを見定めたうえで、できるだけ早い段階から戦略的に出口戦略を決定する必要があります。

⑥全損型保険、1/2損金型の保険に加入している場合

2018年以前に加入した法人契約だと、高い解約返戻率が約束されているにも関わらず、その支払保険料の税務取り扱いが“全額損金”であったり、“1/2損金”であったりすることがあります。

このタイプは、今では加入できない「お宝保険」であると言えますが、解約時を考えると要注意でもあります。解約時には、その解約返戻金の全額か半分近くが「益金」となるため、法人税の課税対象になるからです。

税制改正の影響で、もはや同種の保険に加入し直すことができませんし、かといって減額・解約してしまうと「益金」の問題がありますので、悩みどころです。

契約そのものに手をつけずにキャッシュを取り出したいのであれば、前述の「契約者貸し付け」や、「生命保険契約の質権設定」という方法が考えられます。

・「生命保険契約の質権設定」・・・生命保険契約を担保として、金融機関から融資を受けること

具体的にどの対策が使えるかについては、ケースバイケースで適切な手法が全く変わってきますから、専門家の知恵が不可欠です。あらかじめ時間に余裕をもって検討するようにしましょう。

ステップ5 保険契約切り替え時の注意点

保険契約を見直した結果、新たな保険に切り替えることになったとしましょう。

この場合の注意点は、主に次の3点になります。

(1)保険会社の「環境査定」

生命保険契約を締結する際、保険金額によっては会社の信用情報チェックが入ります。これを「環境査定」と呼びます。

きちんと実在している会社か、登記上の役員に掛ける保険か、売上規模に対して保険金額は妥当か・・等々が調べられます。

新設法人や過去2期連続で赤字決算になっている法人などは、「リスクが大きいため保険引き受け不可」と判断されてしまうことがあります。「保険に加入しすぎ」という場合も要注意です。

この「環境査定」でNG認定されてしまうと、どう頑張っても挽回できません。一発勝負ですので、必ず通す必要があります。担当者の力量が問われるところです。

(2)保険会社の「医務査定」

身体に掛ける生命保険契約の場合、切っても切り離せないのが健康状態をチェックされる「医務査定」です。

健康診断書や人間ドック結果のコピー提出や、医師による健診で保険加入に問題がないか、確認される手続きです。

健康状態に問題がなければ希望どおりの内容で保険加入できますが、血液検査の数値や病歴などで引っかかると、保険料の割り増しや保障額の削減といった不利な条件が付いてしまうことがあります。最悪の場合は「引き受け不可」です。

ときどき「病気のことは黙っていれば分からないだろう」「数年も前のことだから大丈夫だろう」と告知義務があるにもかかわらず、過去の病歴を言わない方・言わせない担当者がいますが、絶対にダメです。

加入時は良くても、保険金請求のときに告知していない病歴が発覚したら最悪の場合、「保険契約の解除」となり「保険金・解約返戻金ともに支払われない」ことがあるからです。

自らの身体状況・病歴などは包み隠さず担当者に伝えて、どうしたら最善の選択肢が取れるか、その方法を検討するのがよいでしょう。

(3)保険契約切り替え時の順番

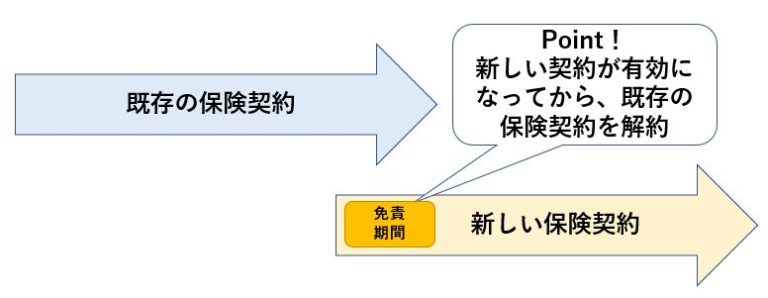

契約切り替え時、順番としては必ず新たな契約が成立してから、既契約を解約する手順を踏みましょう。

保障が途切れる空白期間を作らないようにするため、万一の「新契約の不成立(査定で落ちる)」リスクを予防するためです。

がん保険など特定の保険では、新規加入時に一定の「免責期間」が設けられていることがあります。こういった場合では、免責期間が経過してから既契約を解約するよう注意が必要です。

ステップ6 定期的なメンテナンスと出口の手続き

契約期間が長期に及ぶ生命保険ですから、「保険見直し」は1回見直して終了。とはなりません。

むしろ、保険契約は加入してからがスタートです。1年に1回は必ず現状把握と再検討の余地があるか・ないかのチェックを入れたいものです。

時期的には、毎年の決算月の少し前に見直すのが理想です。もし決算月が3月なら、余裕をもって2月中旬~3月中旬ごろに見直しの機会を作るといいでしょう。

毎年、定期的なチェックを行っていれば、いざというときにも落ち着いて行動することができます。

例えば2020年の4月ごろ、コロナで緊急事態宣言が発令されて経済活動が著しく制限されたときです。業種・業態によっては直ちに影響がでて、キャッシュを手元に置いておきたいニーズが大きく高まりました。

そのようなとき、日ごろから現状把握していれば、法人保険契約を解約して取り崩す・契約者貸し付けを受けるなどの経営判断を速やかに下すことができます。

法人保険は、契約の出口(保険金・解約返戻金の受取)まで普通5年以上、長いと10年~20年にも及びます。そのような中長期にわたる契約だからこそ、定期的なメンテナンスが欠かせません。

契約主体のあなたと管理をサポートしてくれる法人保険の専門家との信頼関係が極めて重要です。どのように頼れる専門家を選ぶか?が大切です。次は、そのポイントを押さえておきましょう。

頼れる専門家選びの3つのポイント

法人保険の優秀な専門家は、偶然引き当てるのは難しいと言えます。前述のとおり絶対数が少なく、優秀な方ほどひっぱりだこで担当してもらうのが難しい事情があるからです。

頼れる専門家選びを行なうためにはどうしたらいいか、3つのポイントをお伝えします。

相談前の準備をする|どんな専門家に依頼するか?

良い相談先を見つけるためには、まずどのような相談先が良いか、そのタイプを決めることが必須です。

近頃は売り込みを避けるためか、WEBサイトからの情報収集はするものの、結局行動には移さず現状維持という「待ちの姿勢」の経営者も多いです。保険見直しというと、どうしても面倒くさい・営業されるイメージが強いので、気持ちは分かります。

しかし売り手側としては熱量の高い顧客を優先する方が効率的です。したがって、熱量の低い方に優先的に情報を回すことはありません。必然的に「待ちの姿勢」の方には、当たり障りない一般論の情報しか回ってきません。

ご自身の加入している法人保険を最良の状態にしたいなら、きちんと準備をしてから相談先を訪問するかオンライン面談の機会を自ら設けて、自社の状況や希望を直接伝えることが近道です。

しかし一度面談したら最後、営業トークで買わされてしまうのでは…という不安があることも事実ですよね。その不安を和らげる準備として、WEBサイト上できちんと相手が情報公開しているかなど、下調べをきちんとしておきましょう。

信用できる相談先を見つけるためには

- 担当者がWEBやSNSなどに実名・顔出ししていて人柄が分かる

- 業歴が長い(10年以上)

- お客様の声を公開している(実名、顔があればなお良し)

- 立地の良い場所・グレードの高いビルに事業所を置いている

- 書籍、経済紙、SNSなど様々な媒体で、積極的に情報発信している

- ネットでネガティブな噂が飛び交っていない

などが判断基準となります。これらは最低でも調べましょう。違和感があれば、アプローチをしないことをお勧めします。

また、法人保険という金融商品は立地が障壁になりません。距離が近い地元の営業マン・代理店よりも、遠方の代理店のほうがきめ細やかにサポートしてくれるということは、多々あります。それよりずっと重要なのは、担当者の人格・知識・経験です。

相手が経営に近い立場なのか、正社員なのか、フルコミッション型の営業マンか、という点にも注目しましょう。フルコミ型の営業マンだと、案件受注により発生する手数料収入が彼らの生活を支えている構造上、良くも悪くも営業に掛ける熱が強いです。

また、保険加入後のメンテナンスや保険金請求などのサポートまでしっかり行なってくれるかどうかも大変重要です。提案するだけ、契約するだけだと、そこで相談者と顧客の関係が終わりになってしまうからです。

提案するだけ、契約するだけの会社や、営業熱が強すぎる個人事業主から保険加入してしまうと、必然的に重要な情報を隠したり、事実と異なる情報を伝えられたり、アフターフォローが皆無だったりと、後々トラブルが発生する可能性が高くなります。

それに対して契約後も末永くメンテナンスしてくれる会社からの保険加入であれば、契約後も会社同士の関係性をずっと維持できるため、何年たってもずっと誠実な対応を継続してくれる可能性が高くなります。

相談前の準備をする|相談先とどう接すればよいか

対面(もしくはオンライン面談)したら、現状の契約を見直したい理由や自社のおかれている経営環境、対象契約、自社の財務状況や経営陣の構成などを伝え、「保険見直しの結果、よいものが見つかれば契約を切り替えるつもりがある」ことをはっきり伝えましょう。

ここで準備不足のまま商談に臨むと、営業トークに意図しない形で乗せられ、契約するつもりのなかった保険にいつの間にか加入してしまうケースが非常に多くあります。

あらかじめ相談先との接し方を準備しておくことは、とても重要です。

- 契約意思があることをきちんと伝える

- 現状を正確に分析できた結果、自社にマッチしたものでなければ契約しない

- 少なくとも一定期間は判断せず保留する

この3点がポイントとなります。

まず最初のポイントですが、契約意思を示すことはとても重要です。せっかく信頼できると思った担当者に巡り合っても、「すぐに契約する気はない」などと予防線を張ればアウトです。

顧客に乏しい担当者なら追加で営業トークをしかけてきますが、顧客に困っていない優秀な代理店・営業マンなら、「すぐに契約する気はない」とガードしてくる人をまともに相手にすることはありません。すぐに顧客リストの最下位に回されます。

こうなってしまっては、せっかく面談機会をもっても意味がありません。予防線を張る程度しか信頼できない相談先と面談機会を持つことはやめましょう。

2番目のポイントとしては、「現状を正確に分析してもらい、自社にマッチしたものでなければ決して契約しない」ということです。

相談を受ける側がまともな担当者であれば、まずはあなたの置かれている状況・希望をしっかり理解しようとするでしょう。

下調べをきちんと行ってから、ご自身が納得いく担当者と面談機会を持ち、まずは「相手がきちんと自社の状況を分析してくれるかどうか」「良いアドバイスをくれるかどうか」などを見極め、信頼関係を築くよう心がけましょう。

3番目のポイントとしては、「少なくとも一定期間は判断せず保留する」ということです。

法人保険の場合、

- 提案された商品が他社のものと比較して相対的に優れたプランであるか

- 自社の財務状況と照らし合わせて適切か

- 中長期的な自社の経営の方向性と合致しているか

を総合的に勘案して判断する必要があります。

もらった提案に対しては一定の検討期間を設け、自社の財務・経理の責任者、ほかの役員、顧問税理士など関係者の意見は必ず聞きましょう。

加入時の年齢・金利・税制など複合的に絡むため、時期を逃すと同じ条件ではほぼ加入できないのが法人保険の特徴ですが、「この好条件では今しか加入できませんよ」と言われても、もし思い悩むくらいなら決断してはいけません。

検討の結果、保険加入を見送るようであれば、担当者にその旨をできるだけ早く・その判断理由もしっかり伝えて次の機会での提案を促します。断ることに遠慮はいりません。

しかし次も望んだときに保険提案がなされるように、コミュニケーションは継続的にとっていきましょう。まともな会社・担当者なら、あなたの考え方にあった別プランを継続的に持ってきてくれます。

相手と信頼関係を結んでおけば、さまざまな角度からの検討をきちんと行ってからでないと契約しない。というスタンスを取り続けても、必ず納得の法人保険選びを実現できます。

以上の3点、

- 契約意思があることはきちんと伝える

- 現状を正確に分析できた結果、自社にマッチしたものでなければ契約しない

- 少なくとも一定期間は判断せず保留する

を意識して保険見直し・保険選びに臨みましょう。

契約後の継続的なアフターフォローを依頼する

納得いく保険見直し・保険選びができたら、担当者には年1回程度の継続的なアフターフォローを依頼しておきましょう。

信頼できる会社、優秀な担当者とせっかく繋がりが持てたのであれば、それっきりにしてしまうのはとても勿体ないことです。

経験上、優秀な担当者ほど幅広い分野にアンテナを張り巡らせていて、有用な情報・人脈を持っています。

個人の資産運用、相続対策や教育・医療・介護の分野、会社の融資支援、営業支援、採用・幹部育成など、保険とは直接関係ないと思われる分野でも、思わぬ発見・つながりが出来るかもしれません。

契約から数年たてば、自社の置かれている状況や経営者の考えなども大きく様変わりしていることもあるでしょう。そんなときに経営上の様々な課題を相談できる先として、関係性をキープできていれば理想的です。

そして保険契約は、最終的に「解約返戻金・保険金の受け取り」という出口まで継続できて、はじめて成功と言えます。出口までをガイドしてくれる伴走者の役割を、最後までしっかりこなしてくれる会社・担当者と、良好な関係を維持することを心がけましょう。

さいごに

法人保険の見直し・相談者の選び方は、うまくいく場合とそうでない場合とで、天と地ほど結果に違いが出ます。

今のままでは不安だ、法人保険の頼れる専門家に相談したいと感じている人は、本記事でご紹介した見直しの方法をぜひ実践してみてください。

なお当社には、法人向け生命保険一筋20年の経験、1000人以上の相談実績があります。

「まずは試しに法人保険の専門家と話をしてみたい」という方は、当記事下部のバナーリンク先にあるWEB問い合わせ(無料)からご面談のお申込み頂くか、お電話でご相談ください。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。