役員報酬にかかる税金とは?法人税の税率や税金対策を解説

公開日 2022年7月21日 更新日 2022年8月5日

役員報酬とは、法人の取締役・執行役員・会計参与・監査役・理事・監事・精算人などの役員に対して支払われる報酬のことです。

給与所得はさまざまな税金があらかじめ差し引かれて従業員へ渡されますが、役員報酬の場合はどうなのでしょうか。

会社を経営する立場であれば、役員報酬に掛かる税金関連は、把握しておかなければいけない重要なポイントです。

この記事では、役員報酬にかかる税金と法人税・税金対策について解説します。会社の税金対策にお悩みの方へ役立つ情報を記載しているので、ぜひ参考にしてください。

目次

役員報酬に関連する税金の種類

役員報酬は税法上、給与所得と同様の扱いとされるため税金がかかります。

役員報酬の額が多いほどかかる税金が増えて個人の負担が増加しますが、そのぶん会社の法人税は軽減できるので両者のバランスを考えて金額を決定しなければなりません。

まず、役員報酬に関連する税金は下記のとおりです。

【役員報酬に関連する税金】

- 源泉徴収税

- 所得税・住民税

- 法人税

- 社会保険料(法人負担)

- 社会保険料(個人負担)

それぞれ、詳しく説明しましょう。

源泉徴収税

源泉徴収税は、役員報酬からあらかじめ差し引く所得税額のことです。

源泉徴収税額は社会保険料・厚生年金などの控除後の給与額と扶養家族の人数によって異なり、下記の国税庁のサイトから確認できます。

参照:国税庁「令和4年度源泉徴収税額表」

源泉徴収税は、役員報酬を支払った月の翌月10日までに、本店所在地を所轄する税務署に納税しなければなりません。

所得税・住民税

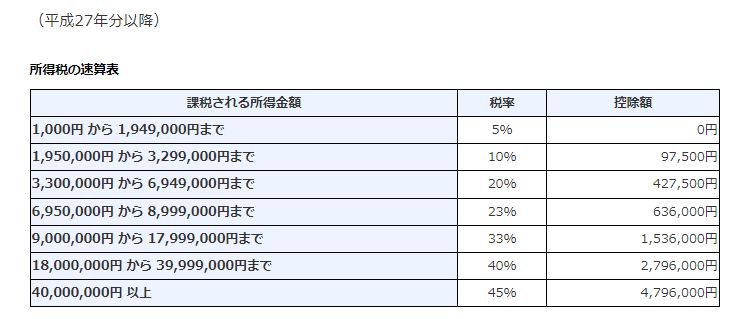

所得税は国に納める国税に分類され、以下の式で算出できます。

所得税=課税所得金額×所得税率-控除額

また、支払い月の翌月10日までに、本店所在地を所轄する税務署に納税しなければいけません。

所得税の税率に関する早見表は、以下のとおりです。

参考:国税庁「所得税の税率」

住民税は、地方自治体に治める地方税に分類されます。6月から翌年5月までの納税額が記載された「特別徴収税額通知書」が地方自治体より毎年5月に送付され、通知書の記載に沿った金額の納税が必要です。

納税方法は通常は普通徴収・特別徴収の2種類ありますが、役員報酬に関しては特別徴収での支払いが義務付けられているため、毎月住民税を差し引いた金額を支払います。

会社は徴収した住民税の総額を、支払い月の翌月10日までに区市町村ごとに支払わなければなりません。

法人税

法人税とは、法人の企業活動によって得た利益に対して課される税金です。

役員報酬の額が多いほど会社の法人税は負担軽減が期待できますが、報酬を過剰に増やすことができないように法律で規定があります。

法人税の計算方法は次のとおりです。

法人税額=課税所得×法人税率-控除額

税率は下記の国税庁のホームページで確認できます。概ね、企業の規模によりますが税率は15~24%です。

資本金1億円以下の中小法人に関しては、税制上優遇されています。

法人の場合、年800万円以下の所得金額については15.0%、800万円超の所得金額については23.2%となります。

また、赤字だった場合は、所得金額が無いのでゼロとなります。

参照:国税庁「法人税の税率」

事業年度終了日の翌日から2か月以内に、本店所在地を所轄する税務署に納税しなければなりません。

法人税は、国に納める「法人税」と、都道府県に収める「法人事業税」、「法人住民税」の3つから成り立っています。

具体的にどのくらいの税率が課せられるかの計算を「法人税の実効税率」といいますが、実効税率の計算は複雑で、正確に把握したい場合には顧問税理士に相談されることをお勧めします。

参考までに例示しますと、令和3年度の東京に本社を置く中小企業の実行税率は33.58%となっています。

社会保険料(法人負担)

続いて、社会保険料です。

法人が負担する義務がある社会保険は、下記2種類です。

【法人が負担する義務がある社会保険】

- 健康保険

- 厚生年金保険

健康保険料と厚生年金保険料は役員報酬の金額によって決まり、会社と受取人で半分ずつ負担します。

健康保険料は加入する健康保険組合によっても異なりますが、全日本健康保険協会に加盟している場合は下記のホームページから確認できます。

参照:全日本健康保険協会「都道府県毎の保険料額」

厚生年金保険料は全国一律で下記のホームページで確認できます。

参照:日本年金機構「保険料額表」

事業主は健康保険料・厚生年金保険料を期限内に、まとめて日本年金機構に納めなければなりません。

社会保険料(個人負担)

個人負担の社会保険料は下記の2つです。

【個人負担の社会保険料】

- 健康保険

- 厚生年金保険

社会保険料(法人負担)でも説明したように、健康保険・厚生年金保険は会社と折半して支払うため、毎月の支払額から半額があらかじめ給与から差し引かれての受け取りとなります。金額は上記と同様のホームページから確認可能です。

役員報酬にかかる税金のシミュレーション方法

一度決めた役員報酬は、基本的に1年間変更ができません。

そのため売上金額・各固定費・従業員の給与などを予測して、あらかじめ会社と個人が負担する税金のバランスを考慮して決定することがとても大切です。

役員報酬の計算についておすすめの方法を2つご紹介します。

【役員報酬にかかる税金シミュレーション方法】

- エクセルを使う方法

- シミュレーションソフト・ツールを使う方法

それぞれについて効果的な点を、以下説明します。

エクセルを使う方法

従業員の給与計算は税金以外にも、手当や残業代などさまざまな項目があります。

そのため、規模の大きな会社ではエクセルを活用することは難しいでしょう。

しかし、マイクロ法人のような一人社長の会社であれば、役員報酬の計算でエクセルを使うことも十分可能です。

その際におすすめなのが下記のサイトです。

エクセルの「テーブル」の機能を活用してわかりやすく、役員報酬にかかる税金を確認できます。

役員報酬は毎月の金額が定額なので、従業員の給与に比べて簡単に計算できるでしょう。

シミュレーションソフト・ツールを使う方法

もう一つおすすめしたいのがシミュレーションソフト・ツールを利用する方法です。

下記で紹介するどちらのツールも必要な個所を入力するだけで、役員報酬にかかる税金のおおよその金額を表示してくれます。

参照:効率化で独立を楽しく「ひとり社長の役員報酬計算をExcelで。給与計算・賃金台帳・給与明細テンプレート

参照:役員報酬シミュレーション

どちらのも役員報酬にかかる税金の概ねの金額を知るためのシミュレーション・ツールです。報酬を決める前に活用するとよいでしょう。

役員報酬の税金対策

ここまでで、役員報酬にかかる税金について説明しました。経営者にとっては利益があがるにつれて、税金についても悩まされているのではないでしょうか。そこで、税金対策として有効な方法を下記で2つご紹介します。

【役員報酬の税金対策】

- 配偶者や子供を役員にする

- 生命保険で法人税負担を減らす

それぞれについて簡単に説明しますので参考にしてください。

配偶者や子供を役員にする

役員報酬の税金対策として、配偶者や子供を役員にする方法が考えられます。

なぜなら、家族を役員にすることで家計の収入を分散し、所得税の減少が見込めるからです。下記の例を見てみましょう。

社長一人の年収と、社長・配偶者・子供の3人の合計年収がそれぞれ1500万円で同じであったとしても、かかる所得税の違いから手元に残る金額が異なります。

所得税の他に住民税に対しても同様の働きをしてくれるため、効果が期待できます。

生命保険で法人税負担を減らす

生命保険を活用して法人税負担を減らすことも、税金対策として有効です。

法人税は会社の利益が大きいほど税金額も高くなり、反対に小さくなれば少なくなります。

そこで対策として考えられるのが、経費を増やして利益を減少させる方法です。

法人が加入する生命保険は、種類や条件を満たせば経費に計上されます。よって、会社の利益が減少し結果的に法人税の負担が減少されるのです。

法人が生命保険に加入するメリットはもちろん税金対策だけではありません。

被保険者に万一のことがあった場合でも、受取人が会社になるので従業員にとっては安心感もあるでしょう。

また、貯蓄性のある保険もあるので資産を有効活用しながら資産形成が可能です。

上記は生命保険のメリットになる点ですが、デメリットも必ずあります。

保険を契約する際には必ずデメリットを踏まえ、さらに解約するときのことも計算して行動に移しましょう。

生命保険で税金対策を検討するならトータス・ウィンズへ

世の中には生命保険会社が40社以上もあり、保険種類も膨大な数で、簡単に比較できるものではありません。

個人で保険に入るときは、内容をしっかり把握しないまま、なんとなく良さそう・値段が手ごろなどの理由で契約をしている方もいらっしゃるのではないでしょうか。

しかし、会社で保険に加入する際は金額も大きいため、リスク・メリットなどを正確に把握した上で契約しなければいけません。

保険内容は基本的に複雑で素人では正しい判断が難しいため、専門家の力を借りることがおすすめです。

私たちトータス・ウィンズは経営者向けの保険相談サービスを提供しており、特に中小企業の方から好評を得ています。

無料相談を受けられるので、税金対策・保険についてお悩みのかたにはおすすめです。経験豊富な担当者が、不安な点の解消のために尽力します。

お客様の声・解決事例は、それぞれ以下をご参照ください。

<お客様の声はこちら>

<解決事例はこちら>

まとめ

この記事では、役員報酬にかかる税金や税金対策について説明しました。

役員報酬は給与所得と同様で税金がかかります。会社を長く守っていくために、税金対策について学ぶことは重要です。そのため、少しでも法人税を減らすための選択肢として今回は下記2点の対策をご紹介しました。

- 配偶者や子供を役員にする

- 生命保険で法人税負担を減らす

会社の規模によっても対策は異なりますが、特に税金対策・生命保険などの専門的なことはプロに相談するのが賢明です。

たくさんの中小企業を見てきた経験豊富な専門家であれば、より効果的な手段を提案してくれることでしょう。

税金について正しい知識を身に付けて、会社の成長に役立ててください。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。